老後資金の考え方って?後編 もし不足しそうなら、どのように資産形成すれば良い?

前編のご夫婦のように、もし『老後資金』が不足しそうなら、どのように資産形成をしていけば良いのでしょうか? 今回もケースを用いて一緒に考えてみましょう。

老後資金の考え方って?前編 2000万円必要というわけではない?

※なお、このコラムは1つの考え方をご提案することを目的にしています。税金など、支出や控除は割愛していますのでご了承ください。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

復習:前回のケーススタディから考える『老後資金』の不足額

前回お伝えしましたが、老後必要なお金を計算するには、下記の方程式を用いて、知ることができます。

■老後1年間の必要経費 × 寿命 + 臨時支出=老後の必要経費総額

今回も下記の夫婦を仮定して考えてみましょう。

<想定>

年金受給額:夫婦で22万円

月間経費 :一家で月平均30万円(65歳より)

預 金 :2000万円

寿 命 :夫88歳・妻92歳

年 齢 :同じ年

資産寿命 :20年間(余り80万円)

※毎年、貯金を96万円切り崩す。金利は0.002%で考え、毎年400円程度なので増加は考えないものとします。

年金の内訳:夫/15万5000円・妻/ 6万5000円

夫定年 :65歳

老後の収入は3つの柱

『WPP』という言葉を聞いたことはありますか? これからの時代の老後資産形成の基本的な考え方です。WPPは下記の3つの頭文字からとった略語です。この3つのテーマをミックスさせることで、無理のない範囲でスマートに「資産形成」を行い、老後破綻を防いでいくことが推奨されています。

〇Work longer=ワークロンガー(継続就業)

〇Public pension=パブリックペンション(公的年金)

〇Private pension=プライベートペンション(個人年金)

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

Work longer 継続就業してみる!

あなたは何歳まで働きますか? 現在は60~65歳定年と答える方が多いと思います。しかし、この年代の方を老人として扱ってよいのかは疑問です。経験値が高く、知識や人脈が豊富な60代は、働き盛りと言ってもよいのではないでしょうか。

そうなのです! これからの時代「定年退職後も継続して就業しようよ」というのが1つ目のテーマです。確かに、今まで管理職だった方が、人様に使われるのに、抵抗感があるかもしれません。

しかし、わが家のマンションでも、清掃業務で働く高齢者の方は元気ですし、フロント業務で働いている高齢者の方は楽しそうです。現役時代とはまるで違う仕事につくのも、人生後半の楽しみになるかもしれません。

また、政府自体も定年の引き延ばしを、企業に指導していると聞きます。長寿になったのですから、その分長く働いてみることで、より人生を豊かにできると思います。

しかし、年金を受給する歳になっても働いている場合、年金を受給することはできるのでしょうか。まず、基礎年金(国民年金部分)に関しては、仕事をしてもカットされることはありません。しかし、厚生年金部分は、給与が高額だとカットされます。

厚生年金部分に関しては、「在職老齢年金」という制度があります。勘違いされがちですが、「在職老齢年金」という名称の年金が別にもらえるわけではありません。「在職老齢年金」とは、会社員として働きながら、「給与と年金」を受け取った場合、基準値以上はカットされてしまう制度です。

しかし、これからの時代、老齢年金の受給開始は基本65歳になっていきます(男性昭和36年4月2日以降、女性昭和41年4月2日以降の人からは特別支給の老齢厚生年金が終了し、65歳から受給開始)。

また、65歳未満の方がカットされる金額ベースも、令和4年(2022年)4月1日から、変更されます。現行「年金+総報酬月額」で考える基準値27万円から47万円に引き上げられることになりました(65歳以上は47万円で据え置き)。

今回のモデルケースの夫の場合、報酬月額31万5000円未満であれば、65歳以降継続就業しても年金がカットされることはありません。また、厚生年金も働いた月数分増加されます。公的年金は終身保険です。増えた分が一生受給できますからお得です。

『Public pension 公的年金』を増やしてみる

2つ目のテーマは公的年金で、増やし方には2通りあります。

1つ目は、現役時代に会社員で働くことと、パートで週に20時間以上勤務をすることで、社会保険に加入することができ、将来の年金を増やすことができます。

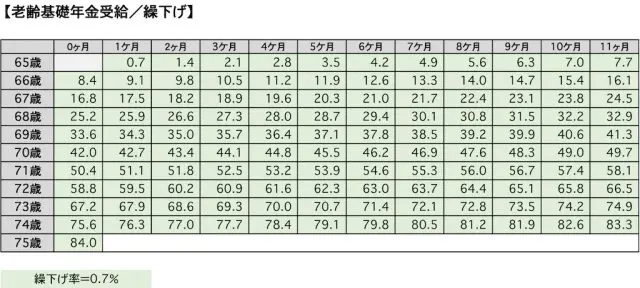

2つ目は、受給予定の年金を増やすことです。公的年金には「繰下げ支給」制度があります。通常65歳で支給されるところを、毎月繰下げる(支給時期を先延ばしする)ことにより、受給金額を終身で増やすことができる制度です。増加額は毎月0.7%。

現在は最大で70歳42%増ですが、令和4年4月~(2022年)からは、最大75歳まで繰下げ可能となり84%まで年金が増加します(月単位で繰下げ可能)。また、繰下げは、国民年金(基礎年金)と厚生年金別々にできます。

今回のモデルケースの場合、夫が70歳まで働いたとしましょう。しかし、毎月必要経費30万円分を働くのは、体力的に厳しいかもしれません。そんな時、この繰下げ制度を利用すると良いと思います。

【例:就業継続+公的年金繰下げの併用】

繰下げるのは国民年金×2人分 70歳まで

仮6万5000円×0.42%=9万2300円 ×2=18万4600円

<65~70歳の収入>

厚生年金収入: 9万円

就 業 収入 :21万円

合 計 :30万円

※就業収入の内訳は、夫婦で話し合いをしましょう。

<70歳からの収入>

厚生年金収入: 9万円

国民年金収入:18万4600円

不 足 分 : 2万5400円

資 産 寿 命 :2000万円÷(2万5400円×12)=65年7カ月(1万6500円余り)

これだけで資産寿命が、こんなにも延びます。そうしたら、旅行へ行ったり、家族にプレゼントしたり、楽しみも増えますね。また、細かく試算をしていけば、働き方にも変化をつけることも可能です。

『Private pension個人年金』で準備をしておく!

3つ目のテーマは、個人年金でお金を増やすことです。無理なく、コツコツ増やすには、長期運用をするのが理想。「65歳定年後は、生活費のことを考えずに、豊かに暮らしていきたい」そう考える人も多いでしょう。そのような場合は、やはり「準備」が必要です。個人年金(自分年金)で考えてみましょう。

仮に2000万円の預金を運用していた場合はどうなるでしょうか。時計を50歳に戻して考えてみたいと思います。

<預金2000万円の内訳>

〇800万円は退職金

〇40歳から毎月5万円×12=60/年 積立預金をしていました

〇途中、一部引き出し、65歳時点で1200万円とします

〇800万円+1200万円=2000万円

この、毎月5万円の積立の半分を自分年金iDeCoで資産形成していたらどうなるでしょうか(積立預金は600万円)。

■年率3%で資産運用した場合、下記のように増えます。

原 資: 750万円

25年後:1115万196円

65歳時点で2000万円だった預金は、運用すれば2515万円となりますので、ここで一度、資産運用は終了したとしましょう(全額普通預金へ)。ちなみに、2022年5月1日以降、国民年金加入を条件にiDeCoの掛け金拠出は、60歳未満から65歳未満に延長されます。

<65~70歳の収入>

厚生年金収入: 9万円

就 業 収入 :10万円

合 計 :30万円

不 足 分 :11万円 ×12カ月=110万円×5年間=550万円

資産残高 :2515万円-550万円=1965万円

※普通預金の利息は考慮しません。

〇就業収入「月10万円」は夫婦で話し合い、無理なく・楽しく、働けそうですね。

〇70歳時点で資産は2000万円より少なくなりましたが、70歳以降のキャッシュフローはどうなるでしょうか。

<70歳からの収入>

厚生年金収入: 9万円

国民年金収入:18万4600円

不 足 分 : 2万5400円

資 産 寿 命 :1965万円÷(2万5400円×12)=64年

資産寿命も64年ありますから、大丈夫そうです。そのうえ、自分年金の切り崩しは、65歳以降も一部運用を継続することで、「資産寿命」を延ばすことをもできます。

このように、「WPP」を用いた資産形成とは、ワークロンガー(継続就業)・パブリックペンション(公的年金)・プライベートペンション(自分年金)の併用で、資産を増やすことができ、豊かな生活をデザインできるのです。

令和時代の「ライフデザイン」は千差万別。豊かな人生を歩みたいのであれば、できるだけ早い段階でライフザインを描き、資産運用を始めてみませんか。そうすれば、仕事もプライベートも、バランスがとれ、自分らしいすてきな人生が送れます。

執筆者:寺門美和子

ファイナンシャルプランナー、相続診断士