60歳以降もiDeCoに加入して退職所得控除額を増やす

1959年生まれ。一成FP社会保険労務士事務所代表。

社会保険労務士、AFP、2級ファイナンシャル・プランニング技能士、DCアドバイザー(DC協会)、企業年金管理士(企業年金連合会)、日本年金学会会員

企業勤務時代も含め20年以上にわたり公的年金を中心とした社会保険・DCをメインに、企業年金運営、ライフプランセミナー、年代別セミナー講師といった分野の業務に携わっています。企業・NPO法人等での講師経験も多数あります。

経験から得たものを付加価値として「顧客視点」でお伝えできます。「この人に出会えて良かった」と思っていただける仕事をします。

高齢者の働き方

現在、希望者に対して65歳までの雇用を義務付けています(高年齢者雇用確保措置)ので、60歳定年後も再雇用として厚生年金保険に加入しながら働いていらっしゃる方は、非常に多くなっています。

高年齢者雇用確保措置を実施している企業は、99.7%となっています。加えて、令和3年4月には「70歳までの雇用措置」が努力義務化されました。こちらも措置相当実施を加えると、すでに18.3%の企業が参加しています(※1)。

DC制度、加入可能年齢の拡大

このような背景の中、改正DC法は「企業型DCにおける加入可能年齢も厚生年金被保険者であれば70歳までとすることが可能(最低60歳)」(※2)となりました(実際は各企業で規約に定めていますので、一律70歳ではありません)。

そしてiDeCoでも「国民年金の被保険者であれば65歳までの加入が可能」となりました。60歳を超えて65歳まで国民年金の被保険者として該当する方は、厚生年金保険被保険者(国民年金第2号被保険者)と任意加入被保険者となります(※2)。

法改正により退職所得控除が増やすことができる

では、DC受給時の税制面のメリットと法改正について見てみましょう。

まず、DC資産の受け取りにあたっては、受給開始年齢について一定に加入期間(通算加入等期間)が必要となります。仮に60歳での受給資格を得ようとするなら10年の通算加入者等期間が必要です(※3)。

今回は、以下の条件のXさんについて検証します。

1)企業型DCの加入可能年齢を60歳と定めているA社に38年勤務(60歳定年)

2)転職経験はなくA社のみで社会人生活を終える

3)DCの通算加入者等期間が10年以上(60歳で受給権を取得)

4)定年後に厚生年金保険に加入しながら65歳まで再雇用として勤務する

5)退職給付制度はDCのみ(退職所得はDC一時金のみ)で60歳時2200万円

この場合、法改正以前は「60歳以降75歳までの間に受給を開始する」という選択しかありませんでした。しかし、「60歳以降も国民年金被保険者であれば65歳までiDeCo加入が可能」を最大限活用することで、DC一時金受給時の税メリットを広げることができます。

DCを一時金で受け取る際は「退職所得控除」が適用されます。この退職所得控除というのは、『控除枠以内であれば退職金(DC一時金)を非課税で受け取ることができます』という上限額を指します。

では、どのように決定されるのでしょうか?

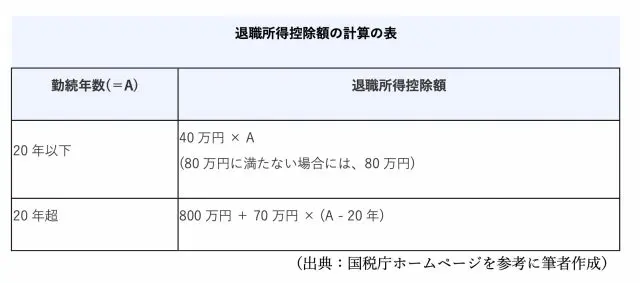

表1のとおり、勤続年数によって控除額が決定されることがお分かりになるかと思います。

【表1】

勤続年数:38年

退職所得控除額:800万円+70万円 ×(38-20年)=2060万円

2200万円-2060万円=140万円は課税され、最終的な手取り額は約2189万円です。

この場合、勤続年数38年にiDeCo加入者期間の5年が加算されます。

勤続年数:43年

退職所得控除額:800万円+70万円 ×(43-20年)=2410万円

(5年間で退職所得控除額は350万円の増加となりました)

一方でiDeCoでは最低月額5000円の拠出が必要となります。

仮に毎月5000円を拠出した場合、5000円×12ヶ月×5年=30万円です。

全額、元本確保型商品で運用された場合、65歳時点では2200万年+30万円=2230万円となり、退職得控除枠に収まり手取り額も2230万円となります。

まとめ

60歳以降、iDeCo加入+企業型DC資産のiDeCo移換という形で勤続年数を延ばし、結果的に退職所得控除額が増えることは大きなメリットとなります。仮に企業型DC資産を60歳で受給した場合、再び企業型DCに加入はできません。しかし、この場合でも新たに iDeCoに加入することも可能となりました。

今回の例として挙げたように、企業型DC資産を iDeCoに移換して継続拠出・運用することでの税的メリットを享受することもできます。一方で、企業型DCを60歳で一時金受給し活用した場合でも、 iDeCo加入(条件はありますが)により新たな資産形成の機会が設けられたこととなります。

公的年金も含め、働き方と年金の受給方法は選択の時代となってきました。正しい情報を収集し、信頼できる機関・専門家に相談するなど備えておくことをお勧めします。

出典

(※1)厚生労働省 令和3年「高年齢者雇用状況等報告」の集計結果を発表します

(※2)厚生労働省 2020年の制度改正/企業型DC・iDeCoの加入可能年齢の拡大(2022年5月1日施行)

(※3)厚生労働省 確定拠出年金制度の概要

執筆者:鈴木一成

1959年生まれ。一成FP社会保険労務士事務所代表。

社会保険労務士、AFP、2級ファイナンシャル・プランニング技能士、DCアドバイザー(DC協会)、企業年金管理士(企業年金連合会)、日本年金学会会員