iDeCoは、トータルでどのくらい節税になる?

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー

「積立時」はどのくらい節税になる?

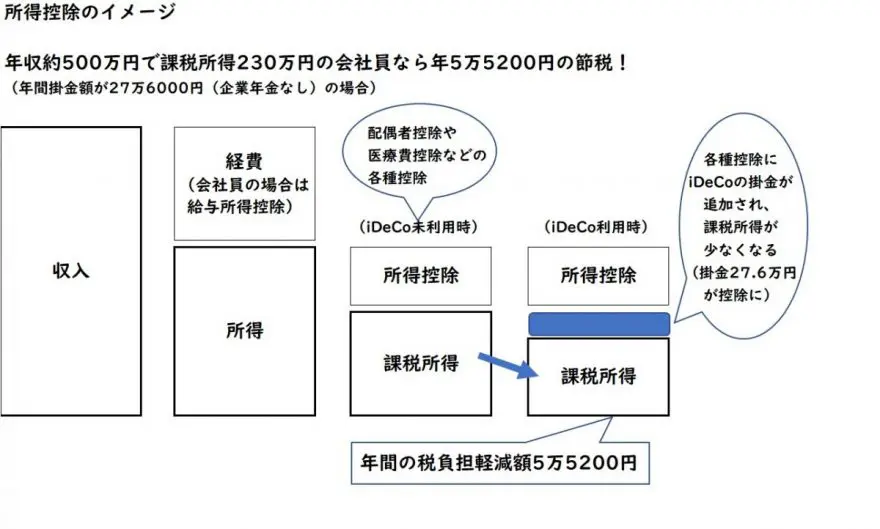

積立時は、掛け金の全額が所得控除の対象となるため、その年の所得税と翌年の住民税の負担を軽減させることができます。ただし、課税所得(=収入-経費(給与所得控除)-所得控除)により所得税の税率が変わってきます。また、働き方で掛け金に異なる上限額があります。年間の節税額は「年間の掛け金×所得税・住民税の合計税率」で算出できます。

図表1

財務省「もっと知りたい税のこと」より筆者作成

次に、加入者の区分(属性)ごとの具体例で節税額を見てみましょう。

1公務員・会社員(企業年金あり)

・年間掛金上限額 1万2000円/月(14万4000円/年)

・課税所得(iDeCo利用後)440万円(年収約800万円)の場合(合計税率30%)

・年4万3200円の節税

30年間で節税額は、約130万円となります。

2会社員(企業年金なし)・(会社員や公務員の扶養内で働く)専業主婦(夫)

・年間掛金上限額 2万3000円/月(27万6000円/年)

・課税所得(iDeCo利用後)230万円(年収約500万円)の場合(合計税率20%)

・年5万5200円の節税

30年間で節税額は、約166万円となります。

*専業主婦(夫)の場合

・課税所得(iDeCo利用後)0万円(年収なし)の場合

・節税額 0万円

30年間で節税額は、ありません。

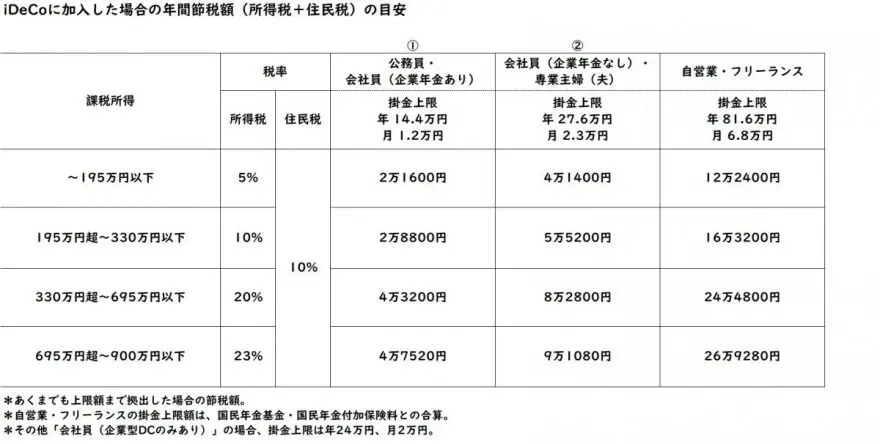

図表2は、働き方と課税所得に応じた、年間節税額の目安を表したものです。

図表2

国税庁「所得税の税率」より筆者作成

住民税については10%で試算

「運用時」は、どのくらい節税になる?

通常、投資信託などの金融商品を運用する場合には、運用益に対し20.315%の税金がかかります。しかし、iDeCoでは運用益に一切税金がかかりません。

具体例として、平均利回り4%の商品を、上限額の掛け金で運用した場合を見てみましょう。

1公務員・会社員(企業年金なし)の場合、月1万2000円の掛け金を30年間運用すると、増える金額は、約401万円となります。金融庁「資産運用シミュレーション」などで計算できます。

また、これが一般の投資信託である場合、税金が約81万円(=増えた金額401万円×20.315%)かかります。iDeCoでは税金がかかりませんので、約81万円の節税となります。

同様に、

2会社員(企業年金なし)・専業主婦(夫)の場合、月2万3000円の掛け金を30年間運用すると、約156万円の節税となります。

「受取時」は、節税になる?

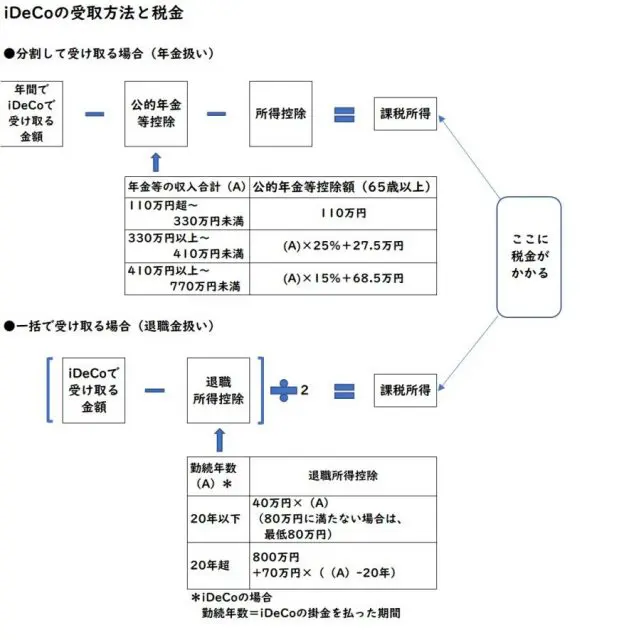

iDeCoの受取方法は、以下の3つがあります。

(1)分割(年金)で受け取る方法

(2)一括で受け取る方法

(3)その両方を併用する方法

受け取り金額、受け取り方で税金額が変わりますので注意が必要です。

先ほどの、①の公務員・会社員(企業年金あり)を例に、勤続年数30年とし、掛け金を一括で受け取る場合の税金を計算してみましょう。

●受取金額は833万円(30年間での掛金の合計432万円+増える金額401万円)

●(833万円-1500万円*)÷2=0万円(課税所得)

*退職所得控除 800万円+70万円×(30年-20年)=1500万円

iDeCoの受取時にかかる税金は、ありません。

同様の場合で、勤務先の会社等からの退職金が1500万円あった場合を計算してみましょう。

●1500万円-1500万円(退職所得控除)=0万円*

*退職金で退職所得控除を使い切る

●(iDeCoの受取金額833万円-0万円)÷2=416.5万円(課税所得)

iDeCoの受取時にかかる税金は、所得税(復興特別所得税を含む)41万4015円、住民税41万6500円となります。

なお分割(年金)で受け取る場合は、毎年の収入が増え、公的年金等控除額を超えた分に、税金や社会保険料がかかります。

一般的に、退職金とiDeCoの受取金額の合計が退職所得控除より少ないなら、税金はかかりませんので、一括で受け取る方法がよいでしょう。もし退職所得控除より多いならば両方の受け取り方を併用して、退職所得控除の枠ぎりぎりまでは一括で受け取り、残りは公的年金控除等の範囲に収まるように分割(年金)で受け取るようにすることができれば、税金を減らすことができます。

図表3

国税庁「公的年金等の課税関係」「退職金を受け取ったとき(退職所得)」より筆者作成

まとめ

iDeCoに加入した際の節税額は、トータルでどのくらいでしょうか。

例えば、①の公務員・会社員(企業年金なし)で退職金がない場合、「積立時」約130万円+「運用時」約81万」+「受取時(一括受け取り)」0円=約211万円の節税となります。自分の場合におきかえて、具体的に計算してみましょう。

なお、受け取り金額が退職所得控除を超える場合は、一番手取りが多くなるのはどの受け取り方か、詳細に計算してみることが大切です。

出典

国税庁「所得税の税率」

金融庁「資産運用シミュレーション」

国税庁「公的年金等の課税関係」

国税庁「退職金を受け取ったとき(退職所得)」

執筆者:水上克朗

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー