ねんきん定期便に記載されている公的年金額がそのまま受け取れないかもしれない理由は?

この受取見込み額を見て、「年金は〇〇〇円受取れるのか」と思っていたところ、いざ受取る段になって、「金額が違う」とあわてる方も少なくありません。なぜ、そういったことが起こるのでしょうか? 理由は3つあります。

CFP(R)認定者

1級ファイナンシャル・プランニング技能士

マネーディアセオリー株式会社 代表取締役

リュクスセオリーFPサロン 代表

大学卒業後、都市銀行に入行。複数の銀行、法律事務所勤務中に、人生の悩みは結局のところお金と密接に関係することを痛感、人生をより幸せで豊かにするお手伝いがしたいとファイナンシャルプランナーに。FP会社にて勤務後、独立。これまで500件以上の個人相談を担当すると共に、セミナー、執筆と幅広く活動。相続・資産運用・住宅相談・リタイヤメントプラン等を得意とし、個人相談にも力を入れる一方で、セミナーや企業研修、執筆を通じてわかりやすくお金の知識を発信することに注力している。

目次

理由1:公的年金から差し引かれるものがある

まず、定期便記載の年金額がそのまま受け取れるわけではない理由の1つ目は、公的年金からは税金と社会保険が差し引かれるからです。公的年金も所得であり、「公的年金等控除額」という一定額を超えると所得税(雑所得)と住民税の課税対象となります。

では、その「公的年金等控除額」は、どれくらいなのでしょうか?

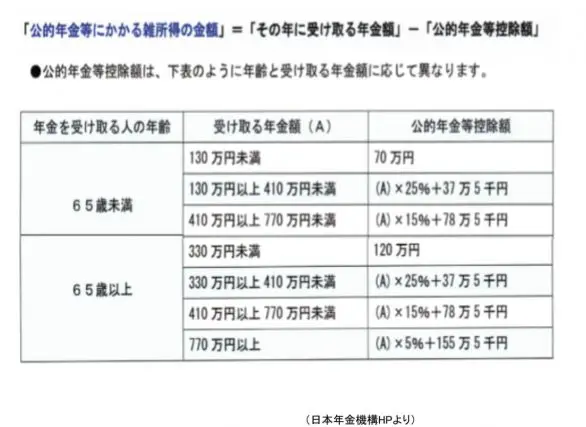

「公的年金等控除額」は下記の表のとおりです。ポイントは2つ。公的年金等の収入金額によって控除額が異なる点、そして65歳を境にして控除額が異なる点です。

65歳未満では 70万円(108万円※)、65歳以上の場合は120万円(158万円※)までは税金がかかりません。(※カッコ内の金額は基礎控除額まで含めた金額。また、控除額は2018年12月現在の金額。2020年からは60万円と110万円に控除額は下がりますが、基礎控除額が10万円増えるためトータルでは変わりません)

ただ、気を付けたいのは、公的年金等控除を算出する際の“公的年金等の収入額”には、公的年金、つまり老齢基礎年金と老齢厚生年金のほか、会社などから支払われる企業年金や企業型・個人型の確定拠出年金の年金受取分なども含まれるという点です。

これらは合算して公的年金等控除額が適用され、超えた分に対して税金がかかります。受取る年金種類ごとに控除が適用されるのではありません。誤解の多いところですので、くれぐれも注意してください。

公的年金から天引きされる人、されない人とは?

そして、一定の条件にあてはまる人は、公的年金から源泉徴収で税金が引かれる、つまり天引きされます。その条件とは、その年の年金の支払い額が65歳未満で108万円以上、65歳以上で158万円以上の人です。

では、どれくらい税金(所得税)が源泉徴取されるのでしょうか? その税率は、あらかじめ、「扶養親族等申告書」を提出しているかどうかで異なります。まず、「扶養親族等申告書」を提出している場合は、以下の式で源泉徴収額が決まります。

源泉徴収税額=(公的年金等支給額―控除額)×5.105%

なお、ここで控除額とあるのは、公的年金等控除と基礎控除、社会保険料控除、そして「扶養親族等申告書」によって把握された配偶者控除や扶養控除などです。

一方、「扶養親族等申告書」を提出していない場合はそうした控除が差し引かれず、税率は倍の10.21%で一律に源泉徴収されます。

ただ、源泉徴収では、生命保険料控除や医療費控除などの個々の事情によるその他の所得控除は考慮されず一律徴収されるため、実際の税額が源泉徴収された額よりも低い場合は、確定申告によってその超過額を取り戻すことができます。

所得税以外も天引き

ここまでは税金のうち所得税についてお話してきましたが、住民税もまた一定の条件にあてはまれば公的年金から天引きで徴収(特別徴収といいます)されます。対象は、65歳以上で年額18万円以上の公的年金が支給されており、介護保険料も公的年金から特別徴収となっている人です。

公的年金からは介護保険料、そして国民健康保険料または後期高齢者医療保険料も一定の条件のもと、天引き(特別徴収)されます。

このように、公的年金には税金、社会保険が天引きで徴収されるため、振り込まれた額を見て、「想定していたより年金額が少ない!」と動揺してしまう方もいらっしゃるのです。

理由2:定期便の年金額はあくまでも見込み額

定期便の年金額がそのまま受け取れるわけではない理由の2つ目、それは、定期便に記載の金額は「その後の事情変更」を含んでいない金額だからです。つまり、この先60歳になるまでずっと同じお給料額と加入期間が続けば、という前提での見込み額にすぎないのです。

公的年金のうち、老齢厚生年金は現役時代の標準報酬額、つまりお給料の額によってその受取額が決まります。

そのため、もし定期便発行の時点と同じお給料額がずっと続くなら定期便に記載の受取額となりますが、お給料額が今よりも下がれば受け取り年金額は下がり、反対にお給料が上がれば年金額は上がります。

特に、50代は役職定年で今までのお給料額よりも下がってしまう人もいますが、そういった人は定期便の記載額は受け取れない可能性があります。

また、その後、何らかの事情で年金保険料が払えない状況にあったり、未納のままにしてしまったりした場合は、老齢基礎年金部分も減少してしまうことになります。

理由3:定期便の記載額より増える場合もある

ここまでは、定期便の記載額よりも減少してしまいかねない場合のお話をしてきましたが、定期便の記載額よりプラスになる要素もあります。それが、加給年金の存在です。

加給年金はいわば年金の世界における扶養手当のようなもので、厚生年金に加入していた期間が20年以上(※1)あり、65歳時点で、生計を維持している65歳未満の配偶者や18歳到達年度の末日までの年齢の子がいる場合に年金に加算して受け取れるものです。

そして、子どもが18歳到達年度の末日まで、そして生計維持されている配偶者自身が65歳になり自身の年金を受け取れるようになるまで受け取れます。

また、“生計を維持されている”とは、生計維持されている人の前年の年収が850万未満であることが条件ですから、共働きでもあてはまる人はいそうです。

加給年金で加算が受けられる金額は、次の表のとおりです。

この加給年金は、定期便には記載されません。定期便では個々の年金記録からの年金額を記載しているにすぎず、生計維持する家族がいるかどうかまで把握されているわけではないからです。

また、加給年金以外に、厚生年金基金(代行部分)から支給されている額も定期便には載ってきませんから、該当する方はこの部分もプラスされた額を受け取ることになります。

このように、「ねんきん定期便」の記載金額がそのまま受け取れるわけではない理由をここまでご紹介してきました。要は、定期便の見込み額を目安にして、“自分の場合は”どうなるのか? を考えていくことが大切なのです。

ぜひ、「では実際に受け取れそうな金額は?」をリタイア前に一度考えてみておくことをおすすめします。

(※1)中高齢の資格期間の短縮の特例を受ける方は、厚生年金保険(一般)の被保険者期間が15~19年で受取可

Text:福島 えみ子(ふくしま えみこ)

CFP(R)認定者