フリーランスが「じぶん年金」を作るときの3つの方法とは?

独立するまでは、厚生年金加入者で会社によっては退職金制度や企業年金があった方はある意味安泰であった環境から、第一号被保険者で国民年金になり、じぶんで将来の退職金や年金を作っていくことがより求められる環境に変わります。

その中で、フリーランスの方が将来の退職金やじぶん年金として、優先して考えたい3つの方法をご紹介します。

FP事務所 くるみ企画 代表

確定拠出年金相談ねっと認定FP、2級ファイナンシャル・プランニング技能士、AFP(日本FP協会)、企業年金管理士(確定拠出年金)。

大学卒業後、旅行会社、外資系生命保険会社勤務を経て、ファイナンシャル・プランナー(FP)として独立。

「老後資金の不安をゼロにする」特に中小零細企業の退職金を大企業、公務員並みの2000万円以上にするというミッションのもと、マネーセミナーや個別相談、中小企業に確定拠出年金の導入支援を行っている。金融商品は出口が大事。「一生のお付き合い」がモットー。

FP事務所 くるみ企画

末次ゆうじYouTubeチャンネル

1.小規模企業共済制度に加入する。

国の機関である中小企業基盤整備機構(中小機構)が運営する、フリーランスや中小企業の経営者が加入できる退職金制度です。

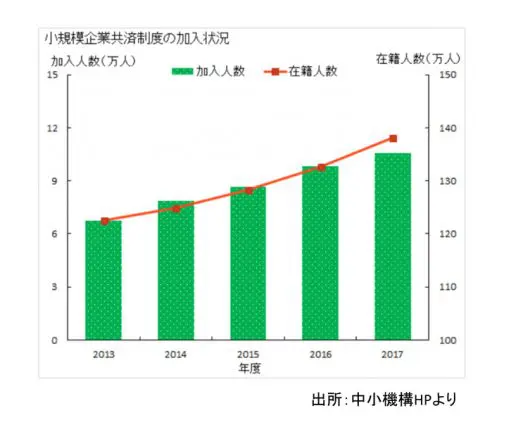

歴史は古く1965年(昭和40年)から始まっています。在籍人数は138.1万人(平成30年3月末現在)で、ここ数年加入者数は増加しています。フリーランスの方の加入は、税務署に「開業届」を提出していることが条件になります。

【小規模企業共済のポイントは3つ】

(1)掛金が全額所得控除になり、節税効果があります。月額の掛金は少額の1,000円から最大で70,000円までで、500円単位で設定が可能です。加入後の掛金の増額や減額も可能です。

掛金をまとめて前納することもできます。また、掛金の払い込みができない場合は最低1,000円まで減額するか、半年、1年間の間で掛金の停止も可能です。

(2)何歳までの「満期」やいくらまでの「満額」基準はなく、事業の廃止、解散しない限り積み立てることが可能です。自分の退職金を作りたい方や生涯現役を目指す方には向いています。

受け取る時は「一括」「分割」「併用」が可能です。一括受け取りの場合は、退職所得控除、分割受け取りの場合は、公的年金等控除が使えます。注意点は、20年(240ヶ月)未満で任意解約すれば、もらえる共済金額が払い込んだ掛金合計額が少なくなるということです。

(3)加入者には、掛金の納付期間に応じた限度額の範囲内で事業資金などを低金利の貸付け制度が利用できます。即日貸付けも可能です。貸付の利率は、種類によって異なりますが、一般貸付けで年率1.5%、緊急経営者安定貸付けで年率0.9%となっています。

中小機構HPのデータ引用して筆者作成

2.個人型確定拠出年金(iDeCo)に加入する。

個人型確定拠出年金(iDeCo以下イデコ)は、2001年(平成13年)から確定拠出年金法に基づき実施されている私的年金制度の一つです。

2017年(平成29年)より20歳以上60歳未満の方は誰でも加入できるようになりました。イデコの加入者数は約118万人です(イデコ公式サイトより平成31年2月時点)。イデコのメリットとデメリットをまとめました。

【メリット】

・掛金が全額所得控除になり節税効果があります。

※専業主婦(夫)で第3号被保険者はこのメリットはありません

・運用益が非課税です。

※特別法人税(積立金に対して年1.173%)は現在、課税が停止されています

・受け取る時は「一括」「分割」「併用」が可能です。一括受け取りの場合は、退職所得控除、分割受け取りの場合は、公的年金等控除が使えます。

※運営管理機関(金融機関)によって、受取り方法は異なります

・投資信託で資産を殖やすことも可能です。

※将来の受け取る金額が確定しているわけではありません。元本を下回る場合もあります

【デメリット】

・60歳まで制度の解約、年金資産の引き出し、貸付ができません。

・運営管理手数料がかかります。※運営管理機関(金融機関)によって異なります

・海外移住、転勤などで非居住者になれば掛け金の拠出ができません。

などがあります。60歳まで制度の解約はできませんが、掛金の停止は可能です。小規模企業共済と同じく掛金が全額所得控除になるので、節税しながら運用可能なじぶん年金になります。

3.積立型保険や年金保険に加入する

最後に保険商品を活用する方法です。保険会社によって色々な商品のラインナップがありますが、フリーランスの方が将来のためのじぶん年金が目的ということを優先すれば、生命保険料控除の対象にもなる、保険という仕組みを使って貯めることができるのがメリットです。

積立の途中に契約者貸付なども可能なため、「殖やす」ことよりも確実に「貯める」ことが容易な方法だと思います。いつのまにか貯まっている効果も期待できます。また、死亡保障が必要な方は、保障と積立の両方の効果が見込めるので結果的に安心感も備わります。

商品詳細については、保険会社、保険代理店にお尋ねください。

※小規模企業共済について

※イデコについて

執筆者:末次祐治(すえつぐ ゆうじ)

FP事務所 くるみ企画 代表