年金受給者の親を扶養に入れることは可能? メリットやデメリットは?

国民年金の支給額は毎年額が変わるものの、物価の上昇に追い付いていないというのが実情です。では、年金受給者である親を子の扶養家族にすることはできるのでしょうか。解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

年金受給者の親を扶養家族にできる?

結論からいうと、年金生活者の親を扶養家族にすることは可能です。ただし、そのためには条件をクリアしなければなりません。その条件とはどのようなものなのでしょうか。

■扶養家族における所得税法上の基準

扶養家族とは税法上では扶養親族ともいわれ、その年の12月31日時点において以下の要件をすべて満たす人をいいます。

1.配偶者以外の親族または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること(ここでいう親族とは6親等内の血族および3親等内の姻族をいいます)

2.納税者と生計を一にしていること

3.年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)であること

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

(参考:国税庁「扶養控除」(※1))

■扶養家族における健康保険上の範囲

税法上では扶養親族といわれる扶養家族ですが、健康保険上では被扶養者と呼ばれます。そして、健康保険上の被扶養者の範囲は以下のとおりです。

1.被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人(これらの人は必ずしも同居している必要はありません)

2.被保険者と同一の世帯で、主として被保険者の収入により生計を維持されている次の人(75歳以上の後期高齢者医療制度の被保険者等である人は除く)

●被保険者の3親等以内の親族(1に該当する人を除く)

●被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子

●上述の配偶者が亡くなった後における父母および子

■扶養家族における健康保険上の収入基準

また、被扶養者の収入基準についても以下のように決められています。

1.被保険者と同一世帯に属している場合

年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ被保険者の年間収入の2分の1未満であること

2.被保険者と同一世帯に属していない場合

年間収入が130万円未満(認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ被保険者からの仕送り額より少ないこと

(参考:全国健康保険協会「被扶養者とは?」(※2))

年金受給者の親を扶養家族にするメリット・デメリット

では、年金受給者の親を扶養家族にするメリット、そしてデメリットとはどのようなものなのでしょうか。

■メリット

年金受給者の親を扶養家族にするメリットは以下のとおりです。

1.扶養控除の対象にできる(所得税法のメリット)

ちなみに親の年齢が70歳以下の場合の扶養控除額は38万円ですが、70歳以上の場合は同居しているか否かによって控除額が異なります。

●同居している場合:58万円

●同居していない場合:48万円

(参考:国税庁「扶養控除」(※1))

2.親の健康保険料の支払いを免除することができる(健康保険上のメリット)

通常、年金受給者の場合であれば、国民健康保険の被保険者となり、前年の公的年金等の所得に応じた保険料を支払う必要があります。国民年金保険料は所得によって異なりますが、年間数万円から十数万円程度かかります。

しかし、健康保険上の被扶養者とすることで、保険料の支払いは不要となり、年金生活における支出の削減につなげることができます。

■デメリット

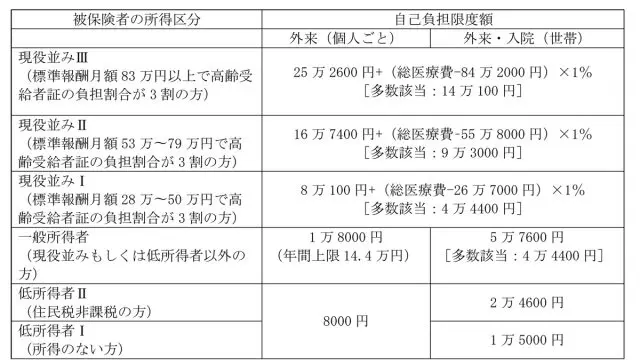

年金受給者である親を扶養家族にする際のデメリットは、「高額療養費制度の自己負担限度額が高くなる」ことです。70歳以上75歳未満の高額療養制度の自己負担限度額については、所得によって分けられており、以下のとおりとなっています。

(参考:全国健康保険協会「高額療養費」(※3))

療養を受けた月以前の1年間に、3ヶ月以上の高額療養費の支給を受けた(限度額適用認定証を使用し、自己負担限度額を負担した場合も含む)場合には、4ヶ月目から「多数該当」となり、自己負担限度額がさらに軽減されます。

年金受給者の親を扶養家族にする際の注意点

年金受給者である親を扶養家族にする際には、必ず上に述べた条件に当てはまっているかどうかを確認することが大切です。特に税法上そして健康保険上両方の条件に当てはまるには、

1.親の年収が108万円以下であること(65歳以上の場合は130万円以下であること)

2.親の年齢が75歳未満であること

の両方をクリアする必要があります。

また、健康保険においては、被保険者が高所得者であればあるほど、高額療養費制度の自己負担額が高くなりますので、親が支払う国民健康保険料の年間負担額と比較して検討することも必要です。

年金受給者の親を扶養家族にする際の手続き

年金受給者の親を扶養家族にする際の手続きは、以下のとおりです。

「対象とする扶養家族の氏名」や「非居住者である親族の氏名と生計を一にする事実」「対象とする扶養家族の所得の見積り」を記入した、「給与所得者の扶養控除等(異動)申告書」を勤務先に提出します。

その際には、親の所得を証明する書類や、別居している場合は仕送り額を証明する書類も合わせて必要となりますので、準備しておきましょう。原則、その年の最初に給与の支払いを受ける日の前日(中途就職の場合には、就職後最初の給与の支払いを受ける日の前日)までに提出します。

「被扶養者(異動)届」を勤務先に提出します。様式や必要添付書類については加入している健康保険組合によって異なるケースがありますので、加入先の健康保険組合の公式サイトなどで確認するようにしてください。

まとめ

年金受給者である親を扶養家族にすることで、税法上そして健康保険上のメリットがあります。ただし、扶養家族にするためには条件が設定されていますので、その条件をクリアしているかどうかを確認しましょう。扶養家族にする場合としない場合の節税額や保険料負担減少額の効果についても、きちんと算出して判断することが大切です。

(※1)国税庁「扶養控除」

(※2)全国健康保険協会「被扶養者とは?」

(※3)全国健康保険協会「高額療養費」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員