住民税の改正で増税になる人、減税になる人

住民税については、会社員の人は給料から天引きされる人がほとんどなので、意識される人は少ないですが、自分自身が支払っている税金のことなので、そのしくみと金額について知っておくことも大切です。そこで、今回の改正内容についてまとめてみます。

CFP@・1級ファイナンシャル・プランニング技能士・証券外務員2種・相続診断士

住民税のしくみ

2021年度に徴収される住民税の金額は、2020年1月から12月の所得に応じて金額が決まります。今回の改正では、控除される金額が変更となりました。

会社員の人は年末調整をすると同時に、その内容がお住まいの市区町村に流れ、市区町村で住民税額が計算され、お勤めの会社に請求されます。個人事業主の人は、確定申告をすると同時にその内容がお住まいの市区町村に流れます。そして市区町村で住民税が計算され、お住まいに請求が届きます。

では、どのような点が変更になったのか、見ていきましょう。

基礎控除

基礎控除は誰でも使える控除です。給与収入額が2400万円以下の人は、一律33万円だったのが、43万円になりました。ただし、2400万円を超える人は、段階的に引き下げられました。

基礎控除額 29万円

基礎控除額 15万円

基礎控除の適用はありません。

給与所得控除

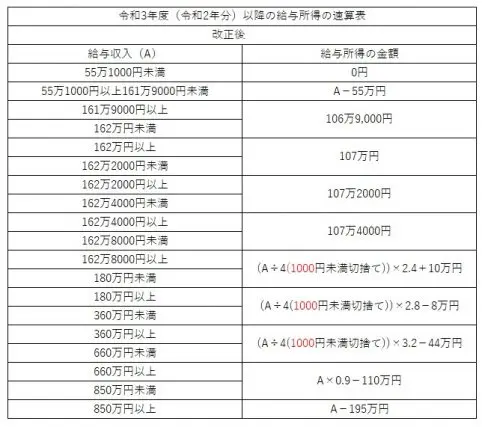

給与所得控除とは、簡単にいえば、会社員に認められた経費です。つまり、額面の給料金額から一定の経費(給与所得控除額)をマイナスすることができるわけです。その一定の経費部分が改正となりました。

大きな変更点は、基礎控除額の変更に伴い、給与収入額が2400万円以下の人は、今までの給与所得控除額と比べると10万円減額となります。つまり、基礎控除額が10万円増え、給与所得控除額は10万円減るので、今まで通りプラスマイナスゼロとなり、影響はありません。

詳しくは図表1を参考にしてください。

その他主な変更内容

(1)所得金額調整控除の創設

給与所得控除額の変更により、給与収入額が850万円を超える人で、次のaからcのうち、いずれかの要件に該当する人については、この控除が使えるようになりました。

a 納税義務者本人が特別障害者に該当する。

b 特別障害者である同一生計配偶者または扶養親族を有する。

c 23歳未満の扶養親族を有する。

控除額:【給与収入(上限1000万円)-850万円】×10%

(2)ひとり親控除の創設

今までの寡婦(夫)控除と異なり、婚姻歴の有無や性別に関係なく、次のaからcのすべてに該当する場合は、ひとり親控除30万円の適用を受けることができます。

a 合計所得金額が500万円以下である。

b 生計を一にする子(総所得金額等48万円以下)を有する。他の人の扶養親族や同一生計配偶者に該当する場合は除かれる。

c 事実婚状態ではない。

(3)寡婦(夫)控除の改正

ひとり親控除の創設に伴い、特別の寡婦控除と寡夫控除は廃止となりました。寡婦控除については、合計所得金額500万円以下を条件に、次のいずれかを満たすと該当することになり、26万円を控除することができます。

a 夫と死別後婚姻していない者または夫の生死が明らかでない一定の者のいずれかに該当する場合。

b 夫と離別後、婚姻していない者で扶養親族を有する場合。

住民税は忘れたころにやってくる

冒頭でも述べたように、住民税は前年の所得に応じて決まります。自治体により異なりますが、だいたい5月後半から6月前半にお知らせが届きます。

例えば、前年に退職し今年に働いていない場合は、住民税の税額に驚くことになるかもしれません。そのため、前もってお手元の源泉徴収票や確定申告書を確認し、おおよその金額を計算して、心構えと準備をしておきましょう。

[出典]

※京都市「令和3年個人市・府民税に適用される税制改正について」

執筆者:秋口千佳

CFP@・1級ファイナンシャル・プランニング技能士・証券外務員2種・相続診断士