導入まで残り2年。インボイス制度の準備はしていますか?

それから4年後の令和5年、軽減税率制度と同じく、消費税に関する制度である「適格請求書保存方式」、いわゆるインボイス制度が導入されます。

軽減税率制度は、商品によって税率が異なることから、事業者にとっては少なからず負担が増える要因になったかと思いますが、今回のインボイス制度も、いろいろと準備が必要です。

導入まであと2年、されど2年。対応を後回しにしていると、準備が間に合わず、ご自身の仕事や、お客さまにも影響が出てしまうかもしれません。今回は、インボイス制度について見てみたいと思います。

行政書士/特定行政書士

長崎元行政書士事務所 代表

学校を卒業後、IT企業に就職。約15年勤めた後、行政書士として開業。前職で培ったITの技術と知識を活かし、効率的で、お客様にストレスのかからないサービスを提供している。主な取扱業務は、「許可の取得」や「補助金の申請」。

長崎元行政書士事務所 HP

https://www.office-hnagasaki.com/

消費税のおさらい

今回のインボイス制度は、消費税と深く関係する制度となっています。まず、消費税について簡単に見てみたいと思います。

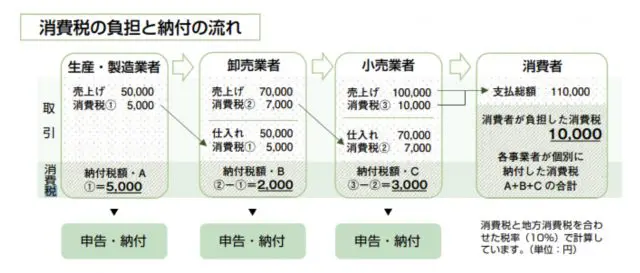

図1は、国税庁のホームページより抜粋しています。事業者は、売上に含まれる消費税から、経費で支払った消費税を差し引いた額を、確定申告で申告・納付しています。

図1

(国税庁パンフレット(※)より引用)

インボイス制度の概要

請求書や領収書、レシート等に、“正確な税率”や“消費税額”を記載する制度です。その目的は【複数税率に対応したものとして導入される、仕入税額控除の方式】とされています。

この、正確な税率などを記載した書類を「適格請求書」、それを発行できる事業者を「適格請求書発行事業者」と呼びます。

2021年7月現在、消費税には8%と10%が混在しています。それを正確に分けて記載することで、事業者が確定申告の際に過大申告、または過少申告することを防ぐことに役立ちます。

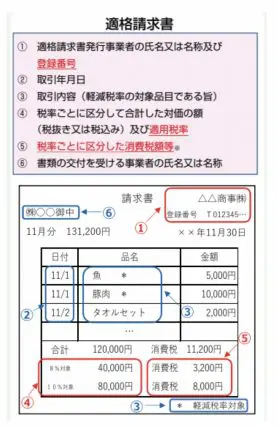

この適格請求書には、決まった書き方はありません。手書きでも認められます。ただし、以下の事項が記載されている必要があります。赤字部分が、これまでの請求書と異なる部分です。

図2

適格請求書の見本(国税庁パンフレット(※)より引用)

1の登録番号が「適格請求書発行事業者」であることを示します。この形式の請求書は、発行事業者しか発行できません。適格請求書発行事業者は登録制であり、税務署に登録の申請書を提出する必要があります。申請書提出後、審査を経て登録されます。

なお、「適格請求書発行事業者」でないにも関わらず、適格請求書と誤認されるおそれのある書類を発行することは法律で禁止されており、罰則も設けられています。

今後、事業者が経費に含まれる消費税を控除する場合、適格請求書が必要になります。冒頭の消費税の説明に書きましたが、消費税の申告は、(売上-仕入)で行います。

仕入時に支払った消費税は、適格請求書でないと認められないことになります。そうなると、最終的に確定申告で納付する額が大きくなってしまいます。

通常、事業者はお客さまと売買のやり取りを行っていると思います。適格請求書を発行できないとなると、お客さまに影響が出ます。お客さまが一般消費者のみの、いわゆるBtoC事業者であるなら、適格請求書を発行しなくても、それほど大きな影響はないかもしれません。

しかし、お客さまが事業者である場合、適格請求書の発行は、必須となるでしょう。

免税事業者と課税事業者

今回のインボイス制度は、消費税の申告に大きく関わっています。しかし、一定の条件を満たす場合、事業者は免税事業者となり、消費税の申告と納付が免除されます。

そのような事業者は、今回の制度に関係ないか? 実はそうではありません。

上述したとおり、インボイス制度は、お客さまに影響する制度であるため、お客さまが納税事業者であれば、適格請求書を求められる可能性が高いです。

そして、適格請求書を発行する事業者は、納税事業者である必要があります。現在、免税事業者であっても、適格請求書発行事業者になれば、納税事業者となります。これは、今回の制度のとても大きなポイントと考えます。

インボイス制度が導入されたら

令和5年10月に制度が導入されたら、原則として仕入税額控除を行うためには「適格請求書」が必要です。ただし、6年間の経過措置期間が設けられており、期間中は適格請求書でなくても、一部、控除が認められます。

しかしながら実務上、お客さまとこれまで同様のビジネスを行うためには、適格請求書発行事業者になることが求められていると感じます。

それは、免税事業者は納税事業者になることを指します。そうなると、インボイス制度に対応するだけでなく、今後は、消費税の確定申告が必要となってきます。

あと2年、されど2年。今回の制度が導入されたら、自身のビジネスがどのように変わるか、変えるかを考え、いざ導入されたときに慌てなくて良いよう、今から準備をしていくことをおすすめします。

出典

(※)国税庁「適格請求書等保存方式の概要 インボイス制度の理解のために」

執筆者:長崎元

行政書士/特定行政書士

長崎元行政書士事務所 代表