教育資金の贈与は非課税って本当? どんな人が利用できるの? <非課税贈与1>

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度」とは?

平成25年度税制改正によって、「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度」ができました。曾祖父母(そうそふぼ)・祖父母・父母等から、30歳未満のひ孫・孫・子等へ教育資金を贈与する場合に、贈与を受ける者(受贈者)1人につき1500万円までを一括贈与することに対して、贈与税が非課税になる制度です。

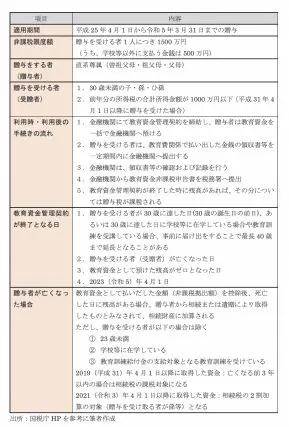

制度の概要は下表のとおりです。

出典:国税庁ホームページを参考に筆者作成

教育資金の範囲とは?

この制度の非課税のメリットを受けるためには、資金の使途は教育資金としての限定利用になります。贈与された者が教育資金として利用したという明確な事実を確認できる根拠(領収書など)を、資金を預かる金融機関等へ提出しなければなりません。

では、どのようなものが教育資金として認められるのでしょうか。学校等以外に支払う金銭に関しては、非課税額が500万円までとなっているので注意が必要です。

1.学校等に対して直接支払われる金銭

(1) 入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料等

(2) 学用品費、修学旅行費、学校給食費など、学校等における教育に伴って必要な費用等

●外国の教育施設

その国の学校教育制度に位置づけられている学校、日本人学校、私立在外教育施設

インターナショナルスクール(国際的な認証機関に認証されたもの)、外国人学校(文部 科学大臣が高校相当として指定したもの)、外国大学の日本校、国際連合大学

●認定こども園または保育所 など

2.学校等以外に対して直接支払われる金銭で社会通念上相当と認められるもの

A 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

B スポーツ(水泳、野球など)または文化芸術に関する活動(ピアノ、絵画など)その他、教養向上のための活動に関わる指導への対価など

C 上記Aの役務提供または上記Bの指導で使用する物品の購入に要する金銭

(注)2019 年7 月 1 日以後に支払われる上記2.(1)の資金のうち、受贈者が 23 歳に達した日の翌日以後に支払われるものは、非課税の対象外(ただし、教育資金訓練給付金の支給対象となる教育訓練を受講するための費用は非課税の対象)。

■ 上記1.(2)に充てるための金銭であって、学校等が必要と認めたもの

■ 通学定期券代

■ 留学渡航費、学校等に入学・転入学・編入学するために必要となった転居の際の交通費

(引用・一部抜粋:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」(※))

まとめ

この非課税制度は、高齢世代から若い世代への資金の移動を促す効果が見込まれます。亡くなった時に相続税がかかる見込みのある高齢世代がこの非課税制度を使えば、まとまった金額を孫などに非課税で贈与でき、子どもにも感謝されつつ、財産総額を減らして相続税の節税につながる可能性があります。

ただし、人生100年時代といわれる昨今、長生きリスクがあり今後の生活費も正確に予測しにくいため、一度に大きな金額を一括で贈与するのは難しいかもしれません。また、この制度での孫への贈与は、亡くなった時に相続税の2割加算の対象(2021年4月1日以降)になってしまう可能性もあり、そうなれば相続税の節税にならないかもしれません。

解決策として、贈与金額の上限(1500万円)に達するまでは、一括贈与の回数に特に制限はありませんので、金額を数回に分けて一括贈与をしていくことも方法の1つです。特にこの制度を今から使おうと考えるのであれば、2023(令和5)年3月31日の期限もあることから、期限までに必ず使う見込みのある教育費のみを贈与するとよいでしょう。

非課税贈与は2(結婚・子育ての一括贈与の非課税)へ続きます。

(※)

国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

(出典)

国税庁「No.4512 直系尊属から教育資金及び結婚・子育て資金の一括贈与を受けた場合の非課税制度の主な相違点」

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士