住宅ローン控除の適用条件って? 確定申告に必要な書類や手続きを解説!

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント

人事部門で給与・社会保険、採用、労務、制度設計を担当、現在は人材会社のコンサルトとして様々な方のキャリア支援を行う。キャリア構築とファイナンシャル・プランの関係性を大切にしている。

住宅ローン控除とは

個人がマイホームを新築・購入、または増改築等(以下「取得等」といいます)をした場合に、一定期間、毎年の所得税から住宅ローンの残高に応じて税額控除される制度です。正式には「住宅借入金等特別控除」といい、要件を満たす方が利用できます。

所得税から控除される額は、概算でローン残高の1%です。控除される期間は10年間。令和3年度の税制改正により、「住宅ローン控除の控除期間13年の特例」が延長されており、該当する場合は13年間控除されます。

住宅ローン控除の適用要件

次のすべての要件を満たした場合に適用されます。

(1) 新築または取得の日から6ヶ月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること。

(2) 新築または取得をした住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分がもっぱら自己の居住の用に供するものであること。

(3) この特別控除を受ける年分の合計所得金額が、3000万円以下であること。

(4) 返済期間10年以上の住宅ローンであること。

(5) 居住の用に供した年とその前2年・後3年以内にマイホーム売却した場合の長期譲渡所得の課税の特例などを受けていないこと。

居住の用に供する住宅を2つ以上所有する場合には、控除の適用対象は主として居住の用に供する1つの住宅に限られます。

なお、以下の場合には適用を受けることができません。

イ)贈与による取得した場合

ロ)取得時に生計を一にしており、取得後も引き続き生計を一にする親族や特別な関係のある者などから取得した場合

控除を受けるための手続き

控除を受ける最初の年は確定申告が必要です。翌年以降は、勤務先で年末調整を行う場合には年末調整で手続きできます。

【初年度の確定申告の仕方】

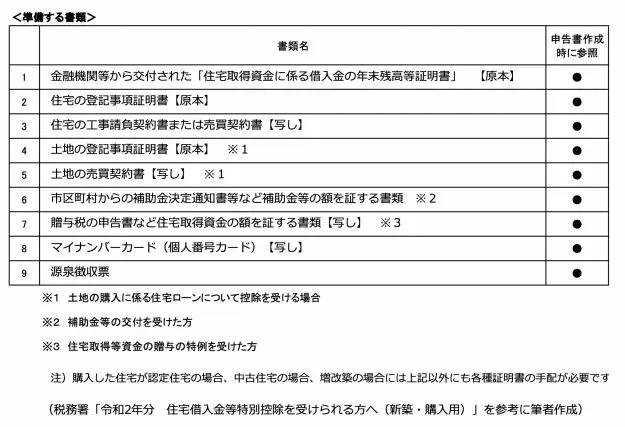

《手順1》 まず確定申告書作成に必要な書類を手配します。

《手順2》 いよいよ申告書の作成です。以下の2種類の書類を作成します。

●「住宅借入金等特別控除額の計算明細書」

●「確定申告書」

これらの書類は国税庁ホームページ(確定申告等作成コーナー)からインターネットで作成できます。準備した書類を見ながら画面の案内に従って入力をするだけで自動計算され、簡単に書類が出来上がります。

《手順3》 最後に税務署への提出です。提出方法は3通りあります。

(1) プリントアウトして持参または郵送

(2) e-TAX(マイナンバーカード方式)を利用してデータで送信(注1)

(3) e-TAX(ID・パスワード方式)を利用してデータで送信(注2)

※e-TAXでデータ送信する場合は添付書類を郵送などで別途提出します。

(注1)ICカードリーダライタを使用せずにe-Tax送信ができます。パソコンで申告書を作成される方も、スマホのアプリ(マイナポータルアプリ)でパソコン上に表示された二次元バーコードを読み取ることで処理できるようになります。

(注2)税務署でID・パスワード方式の届け出を事前に行ってください。

(出典:国税庁「確定申告書等作成コーナー」(※1)、国税庁「動画で見る確定申告」(※2))

【2年目以降の手続き】

勤務先で年末調整を行う場合には年末調整で手続きできます。医療費控除や寄付金控除など確定申告を別途行う予定がある場合には、確定申告でまとめて手続きも可能ですが、住宅ローン控除の還付額は大きいので、住宅ローン控除だけは年末調整で済ませておくとよいでしょう。

12月の給与で還付されます。確定申告の場合は翌年3月の確定申告後の還付になります。

まとめ

確定申告は3月15日までに行います。住宅ローン控除の初年度の確定申告では取り寄せる書類が多数ありますので、時間的余裕をもって準備を始めましょう。また、国税庁ホームページもチェックしておきましょう。

(※1)国税庁「確定申告書等作成コーナー」

(※2)国税庁「動画で見る確定申告」

(参考)

国税庁「No.1210_マイホームの取得等と所得税の税額控除」

財務省「令和3年度税制改正」

国税庁「国税庁ホームページでの所得税等の申告書作成・e-Taxがますます便利に!」

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント