所得税・住民税の障害者控除を受けるための基準とは?

障害者控除を受けられる基準やその控除額、障害年金との関係について取り上げます。

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

税法上の障害者控除とは?

所得税、住民税の計算において、納税者本人または生計を同じくする配偶者(※納税者の配偶者でその納税者と生計を一にし、合計所得金額が48万円以下の一定の人)または扶養親族に一定の障害がある場合、納税者本人は障害者控除を受けることができます。

障害者控除を受けられると、課税対象となる所得金額(課税所得金額)が減りますので、その分納税額も少なくなります。

障害者控除は障害者手帳が基準

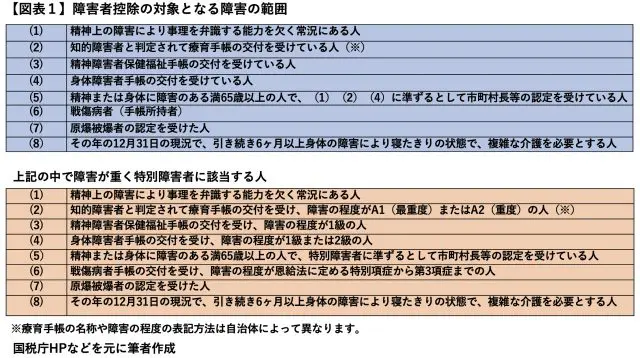

障害者控除の対象となる人については【図表1】のとおりです。主に障害者手帳の交付を受けている人が対象になり、その中で特に重い障害の場合は特別障害者となります。

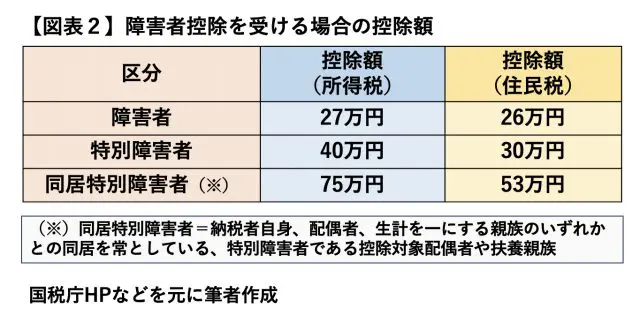

そして、所得税、住民税の実際の控除額は【図表2】のとおりです。

税率が所得税5%、住民税10%として、所得税で27万円、住民税で26万円の障害者控除となると、所得税が1万3500円(27万円×5%)、住民税が2万6000円(26万円×10%)軽減されることになります。障害が重く、納税者本人が特別障害者、家族が同居特別障害者といった場合は控除額も多くなります(【図表2】)。

障害年金は対象でも障害者控除は対象外となることも!

公的年金制度上、障害がある人を対象とした障害年金(障害基礎年金や障害厚生年金)があります。障害年金を受けている人は当然障害者控除も受けることができるのでしょうか。

障害者手帳と障害年金とでは、障害の等級区分や障害の認定基準が異なっています。そのため、障害年金は受給できても障害者手帳は交付されないことがあります。

その例として、肢体の障害で人工関節を入れている場合は、障害年金の障害等級は原則3級になりますが、身体障害者手帳は交付されないことがあり、その結果、障害者控除も受けられないことがあります。

同じく障害等級3級の障害年金の対象となる心臓ペースメーカーの装着が、1級の身体障害者手帳を受けて特別障害者となりうることとは対照的です(※ペースメーカー装着の場合、その程度により、1級か、3級か、4級で障害者手帳の等級認定がされます。)。

もし、病気・けがが原因で障害がある場合は、その障害の内容によって、障害者控除の対象になるか、障害年金の対象になるか、それぞれで確認をする必要があるといえます。障害者控除を受けられる場合については、年末調整や確定申告でその手続きを忘れずに行うことも大切です。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー