FXで大損したときこそ確定申告を忘れずに! 損益通算で課税回避

ここでは、「損益通算」と呼ばれる、翌年に利益が出た場合に損失と利益を相殺できる方法を利用することで、翌年に利益が出ても税金を納めなくてもいいケースがあることについて説明します。

2級ファイナンシャルプランニング技能士

FXで利益が出た場合の確定申告の有無

FX取引で利益が出た場合、確定申告が必要である場合と、そうでない場合があります。それぞれについて説明します。

FXとは?FXにかかる税金は?

FX(Foreign Exchange)は「外国為替証拠金取引」ともいわれ、証拠金を差し入れて2つの国の通貨、例えば日本円と米ドルなどの為替相場を予測して、売買を行う金融商品です。

FX取引はデリバティブ取引の一つであり、国税庁は利益(取引差益・スワップ益)が出た場合、「先物取引にかかる雑所得等の金額」として申告分離課税で20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税率により、確定申告をして納税する必要があります。

確定申告が不要な場合

しかしながら、FX取引で利益が出ているにもかかわらず、確定申告の必要がないケースがあります。給与や退職金の以外の所得が1年間で20万円以下の場合、確定申告は不要です。

FXで損失が出た場合の確定申告

FX取引で20万円を超える利益を計上した場合、確定申告が必要です。これに対し損失が発生した場合、利益が出ていないので確定申告は不要でしょうか。

実は、FX取引の所得は、他の先物取引に関連する雑所得で得られた利益と「損益通算」によって相殺することが可能です。他の先物取引とは、現物先物取引や商品指数先物取引などです。

また、FX取引で損失を計上した場合、損失額を3年間繰越控除することもできます。損益通算と損失額の3年間の繰越控除について、以下で具体例を示しながら説明します。

損益通算とは

FX取引および他の先物取引との損益を計算し、損失が生じた場合、他の先物取引に関連する雑所得との損益通算は可能です。損益通算の対象となる他の先物取引には、

・現物先物取引

・現金決済型先物取引

・商品指数先物取引

・商品オプション取引

・商品の実物取引のオプション取引 などがあります。

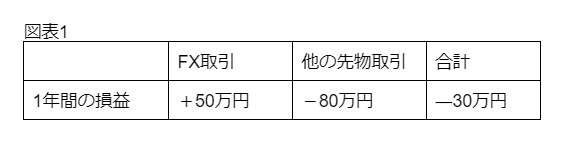

例えば、1年間のFX取引で50万円の利益が出て、他の先物取引で80万円の損失が発生したとしましょう。その場合、損益通算を行いますと、先物取引に関連する雑所得金額は30万円の損失が生じたことになります(図表1)。

損失額の3年間の繰越控除とは

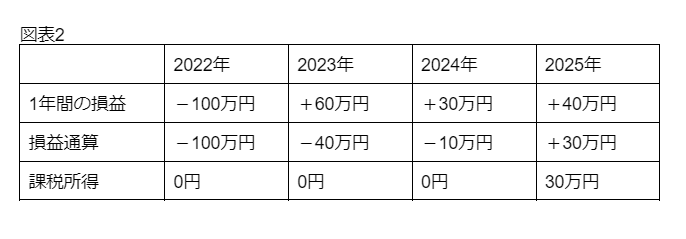

先物取引に関連した雑所得で損益計算して損失が生じた場合、その損失額を翌年以後3年間にわたり、繰り越せる仕組みです(図表2)。

2022年に計上した100万円の損失を翌2023年から3年間繰り越した結果、翌年と翌々年の利益と差し引きして、課税所得がゼロになっています。ただし、繰越控除の適用を受けるには、確定申告をする必要があります。

まとめ

FX取引は、税制面では先物取引の一つとして、他の先物取引で得られた雑所得と合算できます。その際、損失が発生していれば、確定申告することにより、損益通算をすることにより課税所得がゼロとなるため、課税されません。

また、損失は3年間の繰越控除ができますので、FX取引で損失が発生したときも確定申告することをお勧めします。

出典

国税庁 No.1521 外国為替証拠金取引(FX)の課税関係

金融庁 外国為替証拠金取引について

執筆者:宮本建一

2級ファイナンシャルプランニング技能士