通勤のための交通費。税金と社会保険料で扱い方が違うって、本当?

今回は、通勤のための交通費について詳しくみてみましょう。ちなみに、毎年7月1日から同月10日は、社会保険料の算定基礎届の提出期間でもあります。

通勤のための交通費は、税金と社会保険料にどのような影響を与えるのでしょうか。

株式会社fpANSWER代表取締役

専門学校東京スクールオブビジネス非常勤講師

明星大学卒業、放送大学大学院在学。

刑務所職員、電鉄系タクシー会社事故係、社会保険庁ねんきん電話相談員、独立系FP会社役員、保険代理店役員を経て現在に至っています。講師や執筆者として広く情報発信する機会もありますが、最近では個別にご相談を頂く機会が増えてきました。ご相談を頂く属性と内容は、65歳以上のリタイアメント層と30〜50歳代の独身女性からは、生命保険や投資、それに不動産。また20〜30歳代の若年経営者からは、生命保険や損害保険、それにリーガル関連。趣味はスポーツジム、箱根の温泉巡り、そして株式投資。最近はアメリカ株にはまっています。

通勤のための交通費……税金の場合

通勤のための交通費として、例えば鉄道・バスなどの定期券代や自家用車のガソリン代は、通勤手当として支給されるケースもあるでしょう。

では、この通勤手当は所得税や住民税で、どのように扱われるのでしょうか(以下、本稿では所得税としますが、住民税も同じです)。

通勤のための交通手段が鉄道やバスだけの場合、所得税において非課税となる限度額は、月額15万円です。

ただ、15万円の範囲なら「どんな方法でもよい」というわけではなく、通勤のための運賃や時間、距離などの事情・状況を照らし合わせ、もっとも経済的で、かつ合理的な経路・方法で通勤した際の通勤定期券、などの金額とされています。

新幹線も含まれますが、グリーン車の料金は対象外です。

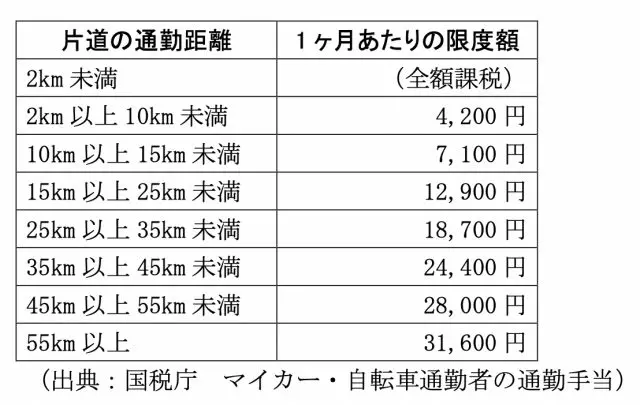

通勤のための交通手段が自家用車などの場合、非課税となる1ヶ月あたりの限度額は、片道の通勤距離(通勤経路に沿った長さ)に応じて、図表1のように定められています。

【図表1】

(出典:国税庁 マイカー・自転車通勤者の通勤手当)

電車やバス、そのほか自家用車・自転車なども、併せて利用して通勤している場合、非課税になる限度額は次の(1)と(2)を合計した金額で、1ヶ月あたり15万円です。

(1)電車やバスなどの交通機関を利用する場合の、1ヶ月間の通勤定期券などの金額

(2)自家用車や自転車などを使って通勤する片道の距離で決まっている、1ヶ月あたりの非課税となる限度額

1ヶ月あたりの非課税となる限度額を超えて通勤手当や通勤定期券等が支給されるときは、その限度額を超える部分の金額が給与として課税の対象ですので、給与額に限度額を超えた通勤手当などを上乗せして、所得税等が源泉徴収されます。

なお、通勤手当などの非課税となる限度額は、パートやアルバイトなどの非正規雇用の人についても、月を単位にして計算します。

通勤のための交通費……社会保険料の場合

給料からは、所得税や住民税のほかに、健康保険料、厚生年金保険料、雇用保険料、そして40歳以上の方は介護保険料がそれぞれ控除されます。

健康保険・厚生年金保険では、被保険者が事業主から受ける毎月の給料などの報酬の月額を、区切りのよい幅で区分した標準報酬月額を設定し、保険料の計算の基礎とします。

この標準報酬月額には通勤手当等も、その全額が含まれます。

雇用保険については、保険の対象となる賃金総額に、雇用保険料率を掛けて計算しますが、通勤手当なども、その全額が保険の対象となる賃金総額に含まれます。

通勤のための交通費……税金と社会保険料の扱いの違い

所得税では通勤手当などの非課税限度額がありますが、社会保険料は全額が保険料の計算対象となりますので、税金と社会保険料とでは、扱い方に大きな違いがあります。当然、手取り額にも違いが生じてきます。

一例をご紹介します。

AさんとBさんはともに独身で26歳、基本給や残業手当等の給料がまったく同じ24万円です。違いは通勤手当等の取り扱いです。

Aさんの通勤手当が10万円、Bさんの通勤手当が5000円の場合、所得税と住民税はAさんもBさんも同じ額が天引きされますが、社会保険料の控除額はAさんとBさんとで異なります(以下、いずれも2022年6月26日現在で計算しています)。

Aさんは給料24万円+通勤手当10万円=34万円ですので、Aさんの標準報酬月額は34万円です。

標準報酬月額が34万円の場合、健康保険料は1万6677円、厚生年金保険料は3万1110円です。雇用保険料は34万円×0.3%=1020円です。

Aさんのケースでは、社会保険料の控除額の合計は4万8807円となります。

一方、Bさんは給料24万円でAさんと同じですが、通勤手当が5000円で併せて24万5000円になり、標準報酬月額は24万円です。

標準報酬月額が24万円の場合、健康保険料は1万1772円、厚生年金保険料は2万1960円になります。雇用保険料は24万5000円×0.3%=735円です。

Bさんのケースでは、社会保険料の控除額の合計は3万4467円となります。

※いずれも以下を基に試算

●全国健康保険協会 令和4年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表(東京都)

●厚生労働省 令和4年度雇用保険料率のご案内(※1)

AさんとBさんとでは、所得税と住民税の額は変わらないのに、社会保険料の控除額は1万4340円も異なりますので、当然給与の手取り額も変わってきます。

通勤手当などは、鉄道やバスなどの定期券の購入に充てるので、本人の手元には残りません。それにも関わらず、社会保険料の計算に含めて控除されてしまうのです。

なお、Bさんより手取り額の少ないAさんですが、Bさんよりも有利なことがあります。それは、厚生年金、傷病手当金、出産手当金等の受給額です。標準報酬月額を基に受給額を計算するからです。

出典

(※1)

厚生労働省 令和4年度雇用保険料率のご案内

全国健康保険協会 ホームページ

日本年金機構 標準報酬月額の対象となる報酬に、通勤手当は含まれるのですか。

広島市 ホームページ

広島市 通勤手当(交通費)は、個人の市民税・県民税(住民税)の課税対象ですか。

全国健康保険協会 標準報酬月額・標準賞与額とは?

厚生労働省 労働保険対象賃金の範囲

大阪労働局 労働保険料の計算方法

執筆者:大泉稔

株式会社fpANSWER代表取締役