死亡保険の「相続活用術」を解説!

しかし、相続対策は財産の有無に関係なくできるものもありますし、早くから準備して損なことはありません。むしろ、知っていたほうが良いこともたくさんあります。

そこで今回は、相続税の控除と死亡保険の相続活用術について解説していきます。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

相続税の基礎控除と簡単な計算方法

財産を相続した場合、相続税がかかる可能性があります。ここでいう財産は預貯金だけでなく、建物や土地などの不動産、自動車や絵画などの動産も含まれます。亡くなった人の財産を全て確認するところから始まるのですね。財産が確認できたら、その全ての財産に対して相続税がかかってきます。

基礎控除

相続税には基礎控除といって、元の財産から差し引く金額が定められていますので、それを差し引きます。

相続税の総額は、次のように計算します(国税庁「No.4152 相続税の計算」より引用)。

・上記の「各人の課税価格の計算」で計算した各人の課税価格を合計して、課税価格の合計額を計算します。

相続人の課税価格の合計 = 課税価格の合計額

・課税価格の合計額から基礎控除額を差し引いて、課税される遺産の総額を計算します。

課税価格の合計額 - 基礎控除額(3000万円 + 600万円 × 法定相続人の数)= 課税遺産総額

(注) 法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

基礎控除は3000万円に600万円かける法定相続人の数を足した金額になります。例えば、相続人が3人いたとしますと、3000万円に加えて600万円かける3人の1800万円、つまり4800万円が基礎控除の金額となります。

相続財産が確定し、基礎控除を引いた金額が相続税の対象となります。さらに、この金額を相続される人が案分します。案分された金額に税率をかけたものがそれぞれ納めなければならない相続税です。

配偶者控除

これ以外にも控除があるのですが、代表的なものは配偶者控除です。

配偶者の税額の軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(注)この制度の対象となる財産には、隠蔽(いんぺい)または仮装されていた財産は含まれません。

(1) 1億6000万円

(2) 配偶者の法定相続分相当額)

引用元:国税庁 No.4158 配偶者の税額の軽減

配偶者の場合は配偶者控除を受けることができます。遺産分割や遺贈によって、取得した遺産の金額が1億6000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかからない、というものです。

生命保険の控除

ここまでで相続税の控除を見てきましたが、このほかにも控除ができるものがあります。生命保険の控除です。生命保険の金額全てが対象となるわけではありませんが、控除できる部分があるので、次はこちらを見ていきましょう。

被相続人の死亡によって取得した生命保険金や損害保険金で、その保険料の全部または一部を被相続人が負担していたものは、相続税の課税対象となります。

この死亡保険金の受取人が相続人(相続を放棄した人や相続権を失った人は含まれません。)である場合、全ての相続人が受け取った保険金の合計額が次の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

500万円 × 法定相続人の数 = 非課税限度額

なお、相続人以外の人が取得した死亡保険金には、非課税の適用はありません。

(注1)法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

(注2)法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

引用元: 国税庁 No.4114 相続税の課税対象になる死亡保険金

生命保険の控除の計算式は、500万円かける法定相続人の数になります。先ほどの例のように相続人が3人だったとすると、500万円かける3人で1500万円が控除できる金額です。

この金額は、1人の相続人に1500万円分の生命保険金を用意するということもできますし、3人が案分するような形で500万円ずつ生命保険金を用意する使い方もできます。

「相続対策でできることは何だろう?」と思っている人は、財産を生命保険に変えてみるのもいいかもしれません。生命保険の控除をうまく使うことができれば、財産を減らすことができるので相続税の対策になります。

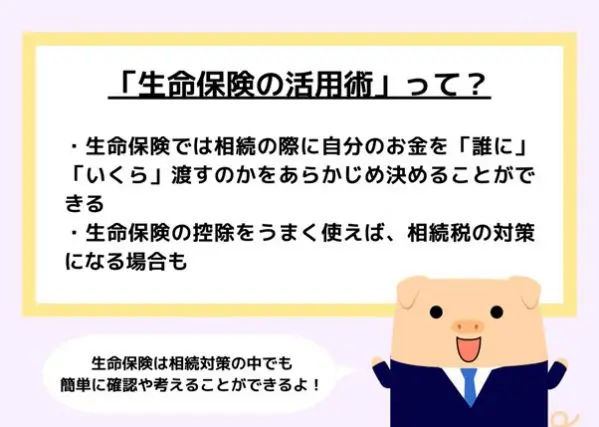

生命保険の活用術

生命保険には相続で利用できる機能がもう1つあります。それは、自分のお金を「誰に」「いくら」渡すのかをあらかじめ決めることができる機能です。

預貯金や不動産は遺言書に書かない限り、「誰に」「いくら」渡すのかを決めておくことができません。基本的には法律で決められている分け方をするか、残された家族で話し合って決めることになります。このままでは、財産を残す側の意見は反映されないことがほとんどです。

しかし、生命保険では、保険金の受取人を指定することができるので「誰に」渡すのかを財産を残す人が決めることができます。また、「いくら」渡すかについても保険金の額をあらかじめ決めておくので、財産を残す人が渡したい金額を好きに決めることができるのです。

相続対策について「まだ早いと思っている」人も生命保険の契約は健康でなければできなかったり、判断能力があるときでないと自分の意思表示ができなくなってきたりするので、今から考えてみるのもいいかもしれません。

また、すでに生命保険に加入している人は、受取人が誰なのか、保険金がいくらなのかを確認してみてください。受取人の変更はいつでもできるので、変更したい場合は変更してみましょう。

今回は、死亡保険の相続活用術を解説しました。まずは、相続税の計算方法や控除のことを知ることが相続対策の第一歩です。そして、生命保険は相続対策の中でも簡単に確認や考えることができるものなので、ぜひこの機会に家族で考えてみてください。

出典

国税庁 No.4152 相続税の計算

国税庁 No.4158 配偶者の税額の軽減

国税庁 No.4114 相続税の課税対象になる死亡保険金

執筆者:FINANCIAL FIELD編集部