すぐわかる税金の話 青色申告のメリット

青色申告とは、一定の条件に基づいて確定申告を行った納税者に与えられる税制上の優遇措置です。不動産所得、事業所得、山林所得がある人が対象となり、基本的には個人事業主のための制度ですが、会社員で副業を行っている人にも認められることがあります。

それ故、「青色申告は個人事業主のためだけの制度である」と言い切れるわけではなくなってきました。

この記事では、青色申告制度の対象となるための条件と、青色申告のメリットについて解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

青色申告とは?

青色申告は確定申告の方法の1つです。青色申告以外にも白色申告という制度があり、後述する複式簿記による帳簿の記帳の必要がないなど対応が簡単ですが、青色申告よりも節税メリットがありません。

青色申告制度の対象となるための条件

新たに青色申告制度の対象事業となるためには、次の3つの条件を満たす必要があります。

1. 開業届および青色申告承認申請書の提出

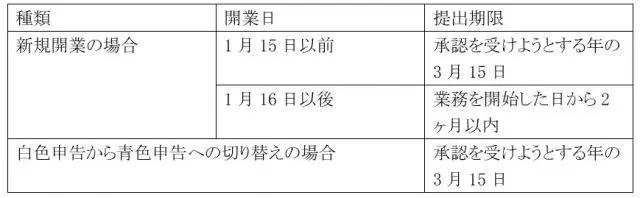

所轄の税務署に対し、開業届および青色申告承認申請書を提出するする必要があります。青色申告承認申請書の提出期限は図表1のとおりです。

図表1:青色申告承認書の提出期限

※筆者作成

提出期限を過ぎた場合、青色申告ができるのは翌年分の確定申告からになってしまうので注意が必要です。

2. 対象事業が事業的規模であること

対象事業が事業的規模であると認められるためには、継続性があり、相応の人力や設備を投資している必要があります。本業の片手間で行っている事業の場合は、事業的規模と認められず、雑所得とされてしまうこともあるので注意が必要です。

例えば不動産所得では、おおむね10部屋以上の貸与可能な室数があるアパートやマンション、もしくはおおむね5棟以上の貸与可能な戸建物件を有している場合には、事業的規模と認められることになります。

3. 対象事業に関する記帳が正規の簿記にのっとっていること

対象事業の所得に係る取引を、正規の簿記の原則(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表、および損益計算書を確定申告書に添付して提出する必要があります。

正規の簿記の原則に従って記帳するためには、会計および簿記の知識が必要ですが、以下に述べる青色申告のメリットを享受するためには必須となります。

青色申告のメリット

青色申告を行うことによって得られる主な税務上のメリットは、以下のとおりです。

(1)青色申告特別控除

青色申告特別控除とは、対象となる事業の課税所得から差し引くことができる控除のことをいいます。青色申告を行っていない場合と比べると大きな控除を受けることになるので、青色申告による税務上のメリットということができます。

青色申告特別控除には図表2の2種類があります。

図表2:青色申告特別控除の種類

| 記帳方式 | 簡易簿記 | 複式簿記 |

|---|---|---|

| 特別控除額 | 10万円 | 55/65万円 |

記帳を簡易簿記で行った場合、特別控除は10万円しか受けられません。

それに対して複式簿記で行った場合は、55万円または65万円の特別控除を受けることができます。

以下の条件を満たす人が、55万円の青色申告特別控除の対象となります。

●不動産所得、または事業所得を生ずべき事業を営んでいること。

●上記の所得に係る取引を複式簿記により記帳していること。

●上記の記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付し、控除の適用を受ける金額を記載して、その年分の確定申告期限(翌年3月15日)までに当該申告書を提出すること。

55万円の青色申告特別控除を受けられる人が、電子帳簿保存、またはe-Taxによる電子申告を行っている場合は、さらに10万円が追加され、65万円の青色申告特別控除を受けることができます。

少し手間がかかっても、簿記を勉強して複式簿記で記帳をした方が、税務上のメリットを受けられることが分かっていただけると思います。

(2)青色事業専従者給与

青色申告者と生計を一にしている配偶者や家族など、対象の事業に従事している人への給与を必要経費に算入することができます。

(3)貸倒引当金

事業所得を有する青色申告者は、事業所得上の売掛金、貸付金に関して、一定金額を貸倒引当金として必要経費に計上することができます。

(4)純損失の繰り越しと繰り戻し

事業所得などに損失がある場合には、損益通算の規定に従い、他の所得の利益と相殺することができますが、それでも純損失の金額に足りないときは、翌年以降3年間にわたって各年分の所得金額から純損失金額を控除することができます。

また、前年に青色申告を行い、利益が出ている場合には繰り戻しをして、前年分の利益と相殺して所得税の還付を受けることも可能です。

(5) 少額減価償却資産の特例

パソコンやコピー機など30万円未満の資産は、年間300万円までを限度に減価償却をすることなく、一括で経費に計上することができます。白色申告者の場合は10万円以下の資産に限られるので、白色申告と比べて手間が省け、税務上のメリットを受けることができます。

まとめ

今回説明した青色申告のメリットは、すべて節税に結び付くもので、事業的規模と認められる事業を行い、正規の簿記の原則により確定申告書類を作成する見返りに受けられるものです。

青色申告には税務や簿記の知識と記帳の手間は必要となりますが、それらを上回る税務上のメリットを受けられるので、事業を行う方は青色申告をすべきといえるでしょう。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー