年収が上がると税金が高くなるのはどうして?

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

収入に対しての所得税。どのように決まっているの?

今回は、会社員の甲さんと乙さんという2人を例にして考えていきましょう。それぞれの条件は以下のとおりです。

甲さん:年収600万円、社会保険料60万円

乙さん:年収400万円、社会保険料40万円

配偶者控除38万円、扶養控除38万円、基礎控除48万円は同じとします。また、2人とも住宅ローン減税は受けてなく、副業等他の所得はないものとします。

また、その他の所得控除(医療費控除やiDeCoを行っている場合の小規模企業共済等掛金控除、ふるさと納税等の寄附金控除、民間の医療保険や地震保険等の生命保険料控除、地震保険料控除)等もないものとします。

まず、所得税の算出のためには、給与所得を求める必要があります。給与所得の額は年間の収入(給与や賞与)金額から給与所得控除額を差し引きます。

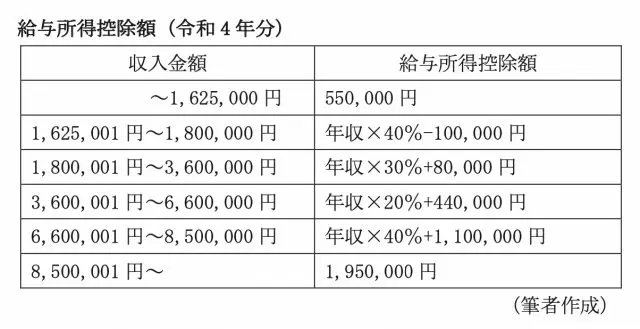

給与所得控除額は表1から求められます。

表1:給与所得控除額(令和4年分)

(筆者作成)

甲さんの給与所得は、

600万円×20%+44万円=164万円(給与所得控除額)

600万円-164万円=436万円(給与所得)です。

乙さんの給与所得は、

400万円×20%+44万円=124万円(給与所得控除額)

400万円-124万円=276万円(給与所得)です。

給与所得から控除がある

それぞれの給与所得から、それぞれ所得控除額を差し引いて課税所得額を算出します。所得控除には、基礎控除や配偶者控除、社会保険料控除など15種類があります。

上記の条件(社会保険料控除、配偶者控除、扶養控除、基礎控除)を差し引くと、

甲さん:436万円-60万円-38万円-38万円-48万円=252万円

乙さん:276万円-40万円-38万円-38万円-48万円=112万円

がそれぞれの課税所得額です。

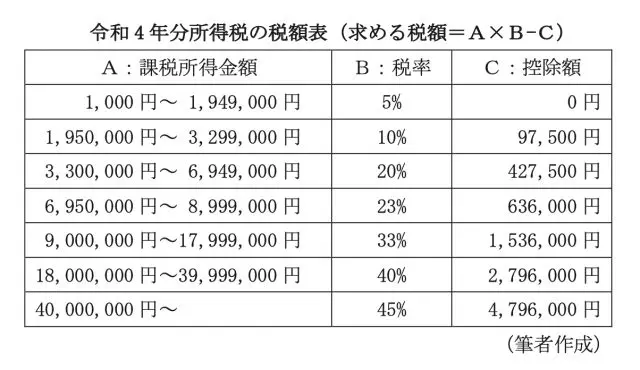

それぞれ算出した課税所得額に所得税の税率を適用し、所得税額を算出します。所得税額は表2から求められます。

表2:令和4年分所得税の税額表(求める税額=A×B-C)

(筆者作成)

これを基に所得税を計算すると、

甲さん:252万円×10%-9万7500円=15万4500円

乙さん:112万円×5%=5万6000

となりますが、別途復興特別所得税が所得税額の2.1%かかるので、

甲さん:15万4500円×1.021=15万7744円

100円未満切り捨てなので 15万7700円

乙さん:5万6000×1.021=5万7176円

100円未満切り捨てなので 5万7100円

が所得税額です(上記の2人の場合は、住宅ローン減税等の所得税額から差し引かれる金額がないのでこの計算となります)。

収入は1.5倍だけど、税金は3倍に! 少しでも節税を考えるのであれば……

上記のとおり、年収が上がってもそれ以上のスピードで税金も上がっていきます。このような仕組みを「超過累進課税」といいます。

日本では、所得税、相続税、贈与税について導入されています。これは、納税者の担税力(納税できる力)によって税負担を決めるという、納税者の税負担の公平を図るための制度です。ちなみに住民税の税率は一律です。

また、毎月の給与から天引きされている健康保険料や厚生年金保険料、雇用保険料も収入に応じて増えていきます(料率は一律です)。

このように、給与が上がっていけば当然納税額も増えてきます。少しでも節税を考えているのであれば、iDeCoやふるさと納税などを活用することも1つの方法ではないでしょうか。

出典

国税庁 給与所得者と税

執筆者:田久保誠

田久保誠行政書士事務所代表