年金受給者でも確定申告をした方がお得な人とは?

今回は年金受給者のうち、確定申告が必要なケースと不要なケース、そして確定申告により税金が還付されてお得となるケースについて解説します。

1級ファイナンシャル・プランニング技能士(資産設計提案業務)、第一種証券外務員、内部管理責任者

東京都出身。2008年慶應義塾大学商学部卒業後、三菱UFJメリルリンチPB証券株式会社に入社。

富裕層向け資産運用業務に従事した後、米国ボストンにおいて、ファイナンシャルプランナーとして活動。現在は日本東京において、資産運用・保険・税制等、多様なテーマについて、金融記事の執筆活動を行っています

http://fp.shitanaka.com/”

確定申告が必要な年金受給者

まずは、確定申告をしなければならない年金受給者について説明します。

年金受給者では、公的年金と現役時代に蓄えてきたお金を使って生活をしている人も多いと思いますが、年金を受け取りながらパートタイムなどで働いたり、中には不動産賃貸業などを行って収入を得ている人もいるでしょう。

年金以外に納税の対象となる収入があり、年末調整ができていない場合は確定申告が必要となります。また、厚生年金や企業年金など公的年金等の合計額が高い方も確定申告が必要です。

具体的には、以下のような人が当てはまります。

・公的年金等の収入金額の合計額が400万円を超えている人

・公的年金等に係る雑所得以外の所得金額が20万円を超えている人

ここでいう公的年金とは、国民年金、厚生年金、共済組合から支給される老齢年金のほか、企業年金、外国の社会保険に基づき支給される年金を指します。

また、公的年金等に係る雑所得以外の所得には、生命保険契約などに基づき支給される個人年金、生命保険の満期返戻金、給与所得などがあります。

例えば、源泉徴収の対象となる公的年金等の収入金額の合計額が400万円以下であっても、公的年金等に係る雑所得以外の所得金額が20万円を超える場合には確定申告を行う必要があります。

公的年金以外の収入がある人や、公的年金の合計額が高い方は、確定申告が必要かどうかチェックするようにしましょう。

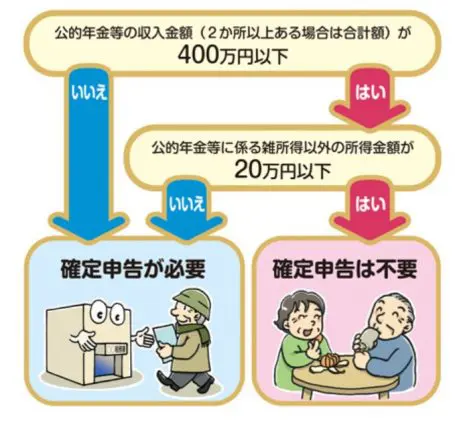

確定申告が不要な年金受給者

年金受給者の場合、確定申告の手続きの負担を軽減するため「確定申告不要制度」が設けられており、以下のようなケースでは確定申告を行う必要はありません。

・公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる人

・公的年金等に係る雑所得以外の所得金額が20万円以下の人

出典:政府広報オンライン 「ご存じですか? 年金受給者の確定申告不要制度」

年金受給者のうち、確定申告した方がお得な人は?

一方、確定申告が不要な年金受給者でも、以下のようなケースでは確定申告で手続きを行うことで、税金の還付を受けられる可能性があります。

・住宅ローンでマイホームを取得したり、住宅のリフォームを行った(住宅ローン控除の対象となる人)

・一定額以上の医療費を支払った(医療費控除、セルフメディケーション税制による医療費控除の特例の対象となる人)

・生命保険や介護医療保険、個人年金保険の保険料を支払った(生命保険料控除の対象となる人)

・ふるさと納税や一定の寄附(特定寄附金の支出)を行った(寄附金控除の対象となる人)

・災害や盗難に遭った(雑損控除の対象となる人)

所得控除や税額控除によって税金が戻ってくる場合は、たとえ確定申告が不要の年金受給者であっても確定申告を行った方がお得です。活用できる控除制度はないか、ぜひ確認してみましょう。

まとめ

確定申告は年間の所得を正確に把握し、税金を精算するために適切に行う必要があります。

年金受給者の場合は確定申告不要制度がありますが、確定申告をした方がお得なケースもあるので、自分が税金の還付の対象となるのか、しっかりチェックしてみてください。

出典

政府広報オンライン ご存じですか? 年金受給者の確定申告不要制度

執筆者:下中英恵

1級ファイナンシャル・プランニング技能士(資産設計提案業務)、第一種証券外務員、内部管理責任者