副業の確定申告を「面倒くさいから」と無視したらどうなる? 無申告の「ペナルティ」とは

ただ、どのような事情であれ、必要だった確定申告を無視する行為にはペナルティーがあります。「ま、いっか」では済まされないリスクがあるため注意してください。

本記事では、副業の確定申告を無視した場合のペナルティーについて解説します。

2級FP技能士

20万円超の副業は確定申告が必要

副業で年間20万円を超えて稼いだ場合には、確定申告をしなければなりません。反対に20万円以下であれば、副業をしていても確定申告をする必要はないということになります。これを通称「20万円ルール」と呼びます。

ここでいう20万円は、副業がパートやアルバイトなどの給与収入である場合と、雇われずに自身で事業を行っている場合とで、考え方が異なる点に注意しましょう。

・給与の場合:「年収」が20万円超であることが条件

・事業の場合:「所得」が20万円超であることが条件

給与の年収とは社会保険料や税金が控除される前の額面金額のことをいいます。例えば、アルバイトで月1万円、年間12万円稼いだ場合には「年収」が12万円となり、確定申告は不要です。

一方、事業による所得は、「売上から経費を差し引いた利益」のことを指しています。売上が100万円あったとしても、仕入が80万円、その他の経費が10万円だった場合の「所得」は100万-80万-10万で10万円となり、確定申告の必要はありません。

確定申告を無視した場合のペナルティー

副業が20万円を超えており、確定申告の必要性があったにもかかわらず行わなかった場合で、さらに税務署にその事実を把握された場合には、ペナルティーとして以下の税金を納めなければならなくなります。

課税は公平でなければなりません。きちんと申告した人と無申告の人とで差を付けるために、「無申告加算税」と「延滞税」が設けられているのです。

無申告加算税

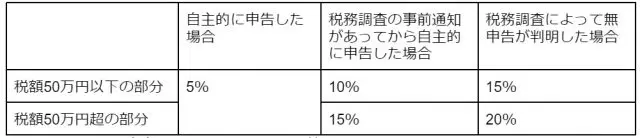

「無申告加算税」は、確定申告しなかったことに対する罰金の意味合いがあります。本来であれば、確定申告によって納税していたはずの所得税額に図表1の税率を乗じて計算されます。

【図表1】

国税庁 No.2024 確定申告を忘れたとき を基に筆者作成

税務署から指摘を受ける前に自主的に申告した場合には、5%と非常に低い税率が設定されています。「バレるまで放っておこう」と目をつむり続けた結果、税務調査で指摘を受けてしまうと、無申告加算税は5%の3倍になる15%へと跳ね上がるため、無申告の自覚がある人は1日でも早く申告することをおすすめします。

重加算税

副業による所得を意図的に隠したなど、無申告となった理由が悪質であると認められた場合には、無申告加算税に代えて「重加算税」がかかります。重加算税の税率は40%となっており、その名称のとおり非常に重たいペナルティーです。

延滞税

「延滞税」は、所得税を本来の期限から遅れて支払うことに対する利息としての税金で、罰金である無申告加算税や重加算税とは性質が異なります。税率は図表2のとおりです。

【図表2】

国税庁 延滞税の割合 を基に筆者作成

原則と特例がありますが、低金利時代が続いている現在は特例による税率で計算することができます。

まとめ

副業はお小遣い稼ぎの感覚である人も多く、確定申告とひも付かないかもしれません。しかし税務署が無申告を把握した場合には、ペナルティーとして加算税や延滞税が発生することを知っておいてください。

その場合、確定申告の必要性を知っていたか否かは関係なくペナルティーの対象になりますので、少しでも心当たりのある方はすぐに確認、適切な対応をすることをおすすめします。

出典

国税庁 No.1900 給与所得者で確定申告が必要な人

国税庁 No.2024 確定申告を忘れたとき

国税庁 延滞税の割合

執筆者:佐々木咲

2級FP技能士