高齢者にかかる税金ってどういうものがあるの?

今回は、高齢者にかかる税金にはどのような優遇措置があるのか紹介します。また、高齢者でも確定申告が必要なケースについても確認していきましょう。

1級ファイナンシャル・プランニング技能士(資産設計提案業務)、第一種証券外務員、内部管理責任者

東京都出身。2008年慶應義塾大学商学部卒業後、三菱UFJメリルリンチPB証券株式会社に入社。

富裕層向け資産運用業務に従事した後、米国ボストンにおいて、ファイナンシャルプランナーとして活動。現在は日本東京において、資産運用・保険・税制等、多様なテーマについて、金融記事の執筆活動を行っています

http://fp.shitanaka.com/”

公的年金の控除額は年齢で変わる!

一般的には原則の65歳から老齢年金の受け取りを開始する方が多いと思いますが、年金収入は通常、雑所得となります。公的年金等を受け取った場合は、収入金額から公的年金等控除額を差し引いて計算します。

公的年金等に係る雑所得の金額や公的年金の控除額は、年金の収入金額によって決まりますが、この計算方法が老齢年金を65歳未満で受け取る場合と、65歳以上では異なります。

簡単に言うと、65歳以上の方が控除額が大きく、雑所得が小さくなる(税金が少なくなる)ように配慮がされています。

老人控除対象配偶者とは?

高齢者がいる世帯では、税金の負担が軽くなる仕組みがあります。

配偶者控除の対象となる配偶者のうち、年齢が70歳以上の方(令和4 年分の所得税については昭和28年1月1日以前に生まれた方)は「老人控除対象配偶者」となります。老人控除対象配偶者については、通常より多い控除額が所得金額から差し引かれます。

通常の配偶者控除では、控除を受ける納税者本人の合計所得金額が900万円以下の場合、控除額は38万円です。しかし、対象の配偶者が70歳以上で、納税者の所得金額が900万円以下では、控除額は48万円となります。

このように、扶養する配偶者が高齢の場合は税金の優遇措置が設けられています。

年金所得者の確定申告不要制度

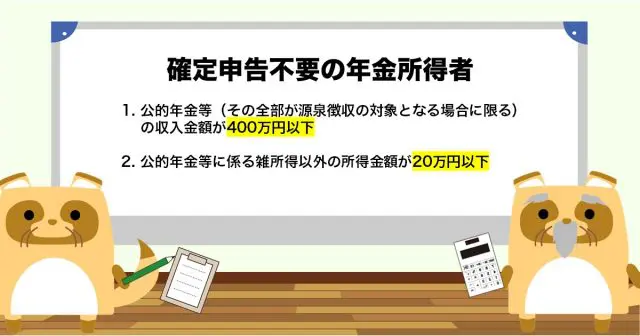

公的年金による収入で生活している高齢者の場合、手続きの負担を減らす確定申告不要制度により、以下の条件のいずれにも該当する人は確定申告を行う必要はありません。

<確定申告不要の年金所得者>

1. 公的年金等(その全部が源泉徴収の対象となる場合に限る)の収入金額が400万円以下

2. 公的年金等に係る雑所得以外の所得金額が20万円以下

年金所得者であっても、この条件に当てはまらない場合は確定申告を行う必要があります。また、公的年金のほかに一定の収入を得ている方や、年末調整を行ってない方は忘れずに確定申告をしましょう。

確定申告をした方がいいケース

確定申告不要制度の対象者であっても、確定申告をした方がお得になる年金所得者もいます。

例えば、住宅ローンを利用してマイホームの取得や住宅のリフォームを行い、要件を満たした場合は確定申告での手続きにより住宅ローン控除を受けることができます。

また、年間で一定以上の医療費を支払った場合は医療費控除の対象となるほか、生命保険料などを支払った人は生命保険料控除、ふるさと納税や特定の寄付を行った人は寄附金控除が受けられます。

確定申告で手続きを行い、こうした控除を受けることで、支払うべき税額を減らすことができます。源泉徴収された税金が還付される可能性が高いため、年金所得者であっても控除の対象となる場合は確定申告を行う方がおすすめです。各種控除の要件などをぜひチェックしてみましょう。

まとめ

65歳以上の高齢者では、年金収入や今までの貯蓄で生活をする方が増えてきますが、所得控除の金額や確定申告の手続きなどについて、現役世代と比べて優遇を受けられるケースがあります。

特に定年退職や年金の受給を間近に控えている方は、高齢者の税金について概要を理解しておくようにしましょう。

執筆者:下中英恵

1級ファイナンシャル・プランニング技能士(資産設計提案業務)、第一種証券外務員、内部管理責任者