「住民税非課税世帯」の基準って? 優遇措置にはどんなものがあるの?

最近では、新型コロナウイルス感染症の影響による生活苦を支援するため、住民税非課税世帯へ支給された「臨時特別給付金」は記憶に新しいのではないでしょうか。

本記事では、住民税非課税世帯の概要と優遇措置について、わかりやすく解説します。

2級FP技能士

住民税非課税世帯の概要

住民税非課税世帯とは文字通り、「住民税がかかっていない世帯」のことをいいます。「世帯」と付いていることから、世帯全員が非課税である必要があります。

例えば、世帯主が非課税であっても、配偶者がパートをしており住民税がかかっている場合には、住民税非課税世帯には該当しません。

均等割と所得割どちらも非課税であること

住民税は「均等割」と「所得割」の2つで構成されています。均等割とは、納税者の所得が自治体ごとに定められた金額を超える場合に、一律でかかる住民税です。所得割とは、所得税と同様に所得に応じてかかる住民税で、基本的に年収が多いほど高額になります。

住民税非課税というと、均等割が非課税になるケース、均等割と所得割のどちらも非課税になるケースがありますが、住民税非課税世帯は均等割と所得割のどちらも非課税である世帯のことをいいます。

東京23区では年収100万円以下が住民税非課税世帯

東京23区で同一生計の家族がいない場合、所得が45万円を超えると均等割がかかるようになっています。なお、所得45万円になる年収は100万円です。扶養している家族がいる場合には、所得が「35万円×本人を含めた扶養家族の人数+31万円」以下となる場合には住民税非課税世帯に該当します。

例えば、自身、配偶者、祖母の3人世帯で、収入を得ているのが自身のみである場合には、所得が136万円(35万円×3人+31万円)以下であれば住民税非課税世帯になります。年収にすると約206万円以下です。

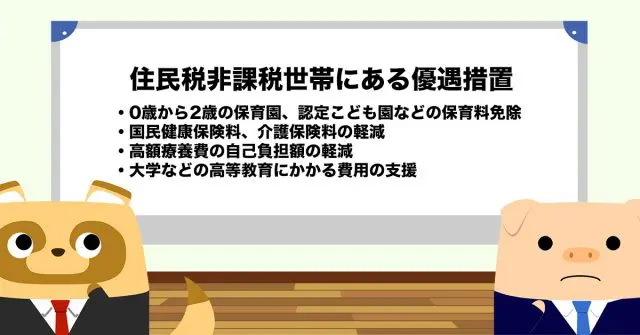

住民税非課税世帯にある優遇措置

住民税非課税世帯には、新型コロナウイルス感染症による臨時特別給付金以外にも、以下の優遇措置が設けられています。

・0歳から2歳の保育園、認定こども園などの保育料免除

・国民健康保険料、介護保険料の軽減

・高額療養費の自己負担額の軽減

・大学などの高等教育にかかる費用の支援

など

これら以外にも、自治体で独自の支援制度が設けられている場合があります。詳しくは、お住まいの自治体にお問い合わせください。

離婚協議中なら世帯分離手続きで住民税非課税世帯に

離婚協議中や調停中などで、「まだ離婚はできていないけれど生活は別になっている」という場合には、役場で世帯分離手続きを行うことで配偶者と世帯を分けることができます。

専業主婦(夫)や扶養内のパートで働いている人は、主な世帯収入を得ている配偶者と世帯分離することで住民税非課税世帯に該当し、各種の優遇措置を受けられるようになります。検討してみてください。

まとめ

住民税非課税世帯とは、世帯全員の住民税が0円の世帯です。「3~5歳児クラス」だけでなく「0~2歳児クラス」まで保育料が無償になるなど、さまざまな優遇措置が設けられています。

離婚協議中などで実質的には生活を共にしておらず、生活が困窮しているという方は、世帯分離手続きによって住民税非課税世帯に該当することもありますので、お住まいの地域の役場などに相談してみてください。

出典

内閣府 幼児教育・保育の無償化について(日本語)

東京都主税局 個人住民税

国税庁 No.1410 給与所得控除

厚生労働省 国民健康保険の保険料・保険税について

全国健康保険協会 高額療養費・70歳以上の外来療養にかかる年間の高額療養費・高額介護合算療養費

独立行政法人日本学生支援機構 進学前(予約採用)の給付奨学金の家計基準

中央区役所 世帯変更届:世帯主が変わったときや、世帯を分けたとき

執筆者:佐々木咲

2級FP技能士