生命保険料控除の節税額は「最大12万円」じゃない! 実は「2万円程度」なのを知っていますか?

その他、「生命保険料控除を12万円受けられますよ」と具体的な金額を言われたこともあるかもしれません。 「この契約で12万円節税できる!?」と思うと飛びついてしまいそうですが、実はその解釈は間違っています。

本記事では、生命保険料控除でありがちな勘違いについて解説します。

2級FP技能士

生命保険料控除とは

生命保険料控除とは税金の計算における所得控除のひとつで、所得金額から控除することで課税所得金額を減らす効果があります。

生命保険料控除の対象になるのは、「一般生命保険料」、「介護医療保険料」、「個人年金保険料」の3種類で、毎年1月1日から12月31日の間に支払った保険料がその年の生命保険料控除の対象になります。

所得税の生命保険料控除は12万円まで

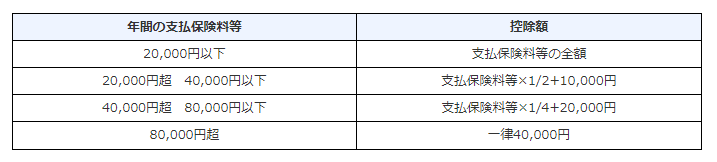

ここからは生命保険料控除額がどれくらいになるのか、所得税と住民税に分けて見ていきます。まずは所得税です。生命保険料控除になる金額は、年間の支払保険料によって変わります。3種類の保険料ごとに図表1の算式で計算する仕組みとなっています。

新契約(平成24年1月1日以降の保険契約)に基づく場合、8万円を超える保険料については、控除額は一律4万円となっていて、3種類の保険料で12万円となります。つまり、どれだけ多種で高額な保険料を支払っていたとしても、所得税の場合、生命保険料控除を受けられる金額は「最大12万円」ということになります。

図表1

国税庁 No.1140 生命保険料控除 新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

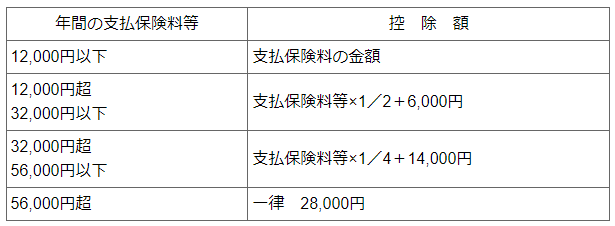

住民税の生命保険料控除は7万円まで

次に住民税ですが、5万6000円を超える保険料については、図表2のように控除額は一律2万8000円となっており、限度額は7万円です。所得税での限度額は単純に各控除額4万円×3で12万円でしたが、住民税は2万8000×3=8万4000円となりません。注意しましょう。

図表2

東京都主税局 個人住民税

12万円、7万円がそのまま節税できるわけではない

上記のように、例えば所得税において、生命保険料控除が12万円あった場合、所得金額から12万円分を差し引くことができます。課税所得が12万円減るのであって、「税金が12万円減るわけではない」点に注意しなければなりません。正しい節税額は、生命保険料控除額に税率を乗じた金額で算出できます。

以下の条件で、所得税・住民税の節税額をそれぞれシミュレーションしてみましょう。保険料控除額はそれぞれ限度額の12万円、7万円に設定しています。

・年収500万円(所得税率10%、住民税率10%)

・1年間の保険料控除額12万円(所得税)

・1年間の保険料控除額7万円(住民税)

【所得税】

12万円×10%=1万2000円

【住民税】

7万円×10%=7000円

1万2000円+7000円=1万9000円

節税額は1万9000円となりました。限度額の設定でもこの程度の金額です。当然ながら、設定より支払保険料が少ない場合、節税額はもっと少なくなります。「12万円節税できる!?」と勘違いしていた場合には、あまりの違いにびっくりするのではないでしょうか。

まとめ

生命保険料控除は所得控除であり、控除額がそのまま節税額になるわけではないため注意しましょう。「生命保険料控除を12万円受けられますよ」は、「税金が12万円減りますよ」ではありません。

「生命保険料控除12万円に税率を乗じた金額が節税になりますよ」であって、節税できる金額は12万円よりぐっと少なくなることが多いので、しっかり確認するようにしましょう。

出典

国税庁 No.1140 生命保険料控除

東京都主税局 個人住民税

執筆者:佐々木咲

2級FP技能士