大学生の子ども、パート勤務の妻が「扶養控除」から外れるのは年収いくらから?

では、年収がいくらになると扶養控除から外れてしまうのでしょうか?控除対象となるその他の条件も併せて解説します。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

扶養控除とは?

「扶養控除」とは、生計を一にする家族を養っている人(扶養者)の税負担を軽減するための制度です。養われている人(被扶養者)が多ければ、それだけ扶養者の所得税と住民税の負担が軽くなる仕組みとなっています。

ただし、被扶養者が一定額以上の収入を得ている場合は、扶養控除の対象とはなりません。

扶養控除の対象となる条件と控除額

扶養控除は、被扶養者が配偶者(妻もしくは夫)かそれ以外の場合で、適用される控除が異なります。

なお、控除を受けるためには、被扶養者がその年に青色申告者の事業専従者としての給与の支払いを受けていないこと、または白色申告者の事業専従者でないことが必要です。

被扶養者が配偶者の場合

「配偶者控除」と「配偶者特別控除」の2つの控除があります。ただし、控除を受ける納税者本人(扶養者)の合計所得金額が1000万円を超える場合は、どちらの控除も受けられません。また、内縁関係の人は該当しないことに注意が必要です。

配偶者控除は、配偶者の年間所得が48万円以下(給与収入のみの場合は年収103万円以下)の人が対象となります。パート勤務の妻であれば給与収入となりますので、年収103万円以下であれば、配偶者控除の対象となります。

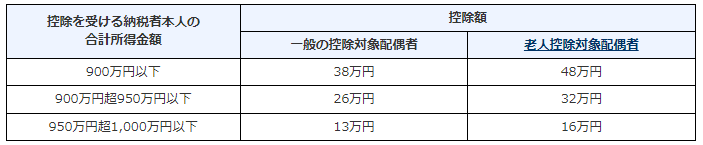

なお、控除対象配偶者のうち、その年の12月31日現在の年齢が70歳以上の人で、年間所得が95万円以下(給与収入のみの場合は年収150万円以下)であれば、老人控除対象配偶者となります。控除額は図表1のとおりです。

【図表1】

出典:国税庁 No.1191 配偶者控除

配偶者特別控除は、配偶者の年間所得が48万円を超えて133万円以下(給与収入のみの場合は年収103万円を超えて約201万円以下)であれば対象となります。控除額は図表2のとおりです。

【図表2】

出典:国税庁 No.1195 配偶者特別控除

被扶養者が配偶者以外の場合

扶養控除の対象となるのは、6親等内の血族と3親等内の姻族までの範囲で、かつその年の12月31日時点で年齢が16歳以上の人です(16歳未満の子どもは扶養控除の対象とはなりませんが、要件を満たせば児童手当の対象となります)。

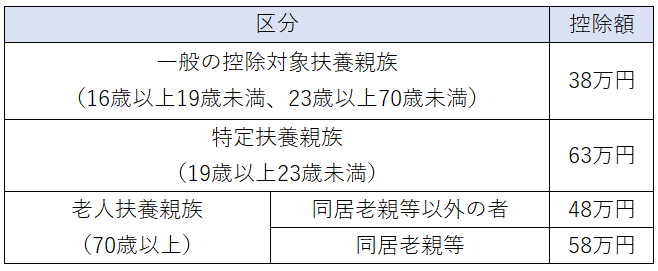

その親族の年間所得が48万円以下(給与収入のみの場合は年収103万円以下)であれば対象となります。大学生がアルバイトで得るお金は、通常は給与収入になりますから、年収103万円以下の大学生であれば、扶養控除の対象となります。控除額は図表3のとおりです。

【図表3】

※国税庁 No.1180 扶養控除より筆者作成

大学生の場合、年齢的には特定扶養親族に区分される人が多いでしょう。

社会保険上の扶養

扶養控除は「税法上の扶養」に関するものですが、扶養には「社会保険上の扶養」もあります。社会保険上の扶養とは、会社員や公務員の厚生年金保険や健康保険といった社会保険の扶養に入ることを指します。

なお、厚生年金保険に加入できるのは配偶者のみです。社会保険の扶養対象となる年収基準は130万円未満ですが、被扶養者が60歳以上の場合や障害がある場合は、基準が180万円未満にまで引き上げられます。

ただし、一定以上の規模の会社では、年収106万円以上(月額8万8000円以上)を稼ぐと、自分で社会保険に加入し、社会保険料を負担する必要が生じる場合があります。

また、社会保険は月々の収入をもとに判断されますので、注意が必要です。年収130万円を月収に換算すると10万8333円ですので、通年で扶養に入りたい場合は、月々の収入を10万8333円未満に抑える必要があります。

まとめ

家計を支える人は、家族を扶養とすることで、扶養控除により税負担の軽減措置を受けられるメリットがあります。一方で扶養に入るための収入基準を考慮するあまり、本来なら扶養を外れて働くことで世帯収入を増やせるのに、その機会を失っているかもしれません。

家族の生活や収入状況に応じて、家族で相談して適切な働き方を選択していくようにしましょう。

出典

国税庁 タックスアンサー(よくある税の質問)より No.1191 配偶者控除

国税庁 タックスアンサー(よくある税の質問)より No.1195 配偶者特別控除

国税庁 タックスアンサー(よくある税の質問)より No.1180 扶養控除

執筆者:小山英斗

CFP(日本FP協会認定会員)