災害による損失額は税金控除の対象? 持ち家所有者が把握すべき「雑損控除」

本記事では自然災害による家屋被害の状況と、持ち家が被害を受けた場合に利用できる「雑損控除」について解説します。万が一の備えのために、どのような制度か知っておきましょう。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

自然災害による家屋被害のリスク

近年地球全体で温暖化が進んでおり、その影響で洪水や土砂災害などの自然災害が頻発しています(※1)。日本でも「平成30年7月豪雨」「令和元年東日本台風」「令和2年7月豪雨」のように大規模な自然災害が続いている状況です。

上記の自然災害の影響で発生した家屋被害の件数は図表1のとおりです。

【図表1】

| 災害名 | 全壊 | 半壊・一部損壊 | 浸水 | 合計 |

|---|---|---|---|---|

| 平成30年7月豪雨 | 6767棟 | 1万5234棟 | 2万8469棟 | 5万470棟 |

| 令和元年東日本台風 | 3273棟 | 6万3743棟 | 2万9556棟 | 9万6572棟 |

| 令和2年7月豪雨 | 1621棟 | 8007棟 | 6971棟 | 1万6599棟 |

出典:内閣府 防災情報のページ(※2)

このように大規模な自然災害では、多くの家屋被害が発生していることが分かります。特に持ち家が被害を受けると、復旧や原状回復のための経済的ダメージは大きなものになることが予想されます。

災害などで損害を受けた際は「雑損控除」で税負担を抑えられる

自然災害で持ち家などが被害を受けたときのために知っておきたい制度として「雑損控除」というものがあります。この制度は、災害などで損害を受けた場合に所得控除を受けられるものです(※3)。

所得控除とは、所得税や住民税の計算の基礎となる「所得(収入から必要経費を引いた金額」から一定額を差し引ける仕組みです。課税対象となる金額を減らせるため、間接的に税負担を抑えられます。

雑損控除の対象となるのは、納税者またはその方に扶養されている配偶者や親族が所有する「生活に通常必要となる資産」です。具体的には、住居(持ち家)や家財(家具、冷暖房装置、衣類など)、通勤用の自動車などが該当します。

一方、別荘や貴金属、骨董(こっとう)品などは「生活に通常必要でない資産」とみなされるため雑損控除の対象外です。

雑損控除額の計算

雑損控除の金額は以下のいずれか多いほうが適用されます。(※3、4)

1.(損害金額+災害等関連支出の金額-保険金等による補てん額)-(総所得金額等*1)× 10%

2.(災害関連支出の金額-保険金等による補てん額)- 5万円

損害金額とは、該当する資産が損害を受けたときの直前の時価をもとに計算した損害の額です。ただし住宅の主要構造部に損壊があり、個々に時価を求めるのが難しい場合は、取得価額から減価償却費を引いた金額に被害割合を掛ける方法などで計算できます。

また災害等関連支出の金額とは、災害等に関連するやむを得ない支出のことで、損壊した住宅家財の取り壊し費用や除去費用が該当します。

例えば総所得金額等*1が400万円の方で、損害金額が500万円、災害等関連支出の金額が50万円、支払われた保険金が200万円の場合、1の計算式が適用されるため、雑損控除の金額は310万円*2となります。

雑損控除の金額

=(損害金額 + 災害等関連支出の金額 – 保険金等による補てん額)-(総所得金額等※1)× 10%

=(500万円 + 50万円 – 200万円)- (400万円)× 10%

= 350万円 – 40万円

= 310万円

*1 合計所得金額から、純損失または雑損失等の繰越控除を適用した後のすべての合計所得のこと。給与所得のみの方で繰越控除がない場合は、給与所得金額(給与収入から給与所得控除を引いた金額)と同額となることが一般的。

*2 あくまで目安の金額であり、実際の金額とは異なる場合があります。

なお、損害金額が大きくその年の所得金額から控除しきれない場合、その金額を翌年以降3年間を限度に繰り越して、各年の所得金額から控除できます。

所得税が軽減・免除される制度も

その年の所得金額の合計額が1000万円以下の方が災害にあった場合、災害減免法により、所得税の一部または全額が免除される制度もあります。災害によって受けた住宅や家財の損害金額(保険金などによる補てん額を除く)がその時価の2分の1以上の場合が対象です。

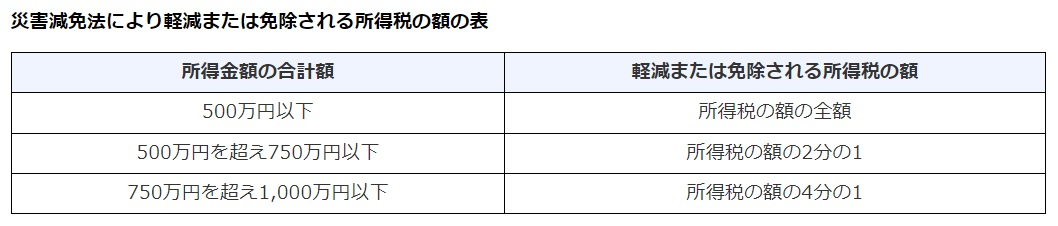

免除される所得税の額は、所得金額の合計額に応じて図表2のとおり定められています。

【図表2】

出典:国税庁 No.1902 災害減免法による所得税の軽減免除(※5)

この制度と雑損控除のいずれか有利なほうを選択できるので、合わせて覚えておくとよいでしょう。なお、どちらの制度も利用するためには確定申告が必要です。年末調整では対応できないため、忘れずに手続きをする必要があります。

まとめ

今回紹介した「雑損控除」は、自然災害で持ち家などが被害を受けた際に、税負担を軽くできる制度です。

このほかにも、災害で持ち家が被害を受けた場合に支給される公的支援制度(被災者生活再建支援金など)もあるので、万が一の際に経済的ダメージを減らせるよう、どのような制度が利用できるかチェックしておきましょう。

出典

(※1)国土交通省 国土交通白書 2022

(※2)内閣府 防災情報のページ

(※3)国税庁 No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)

(※4)大阪市 災害や盗難等により資産に損害を受けた場合の雑損控除の申告について

(※5)国税庁 No.1902 災害減免法による所得税の軽減免除

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー