【近づくインボイス制度】申請締め切りを過ぎたら、適格請求書発行事業者にはなれないのですか?

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

インボイス制度とは

インボイス制度とは、2023年10月1日から新たに始まる消費税の「仕入税額控除」の方式です。

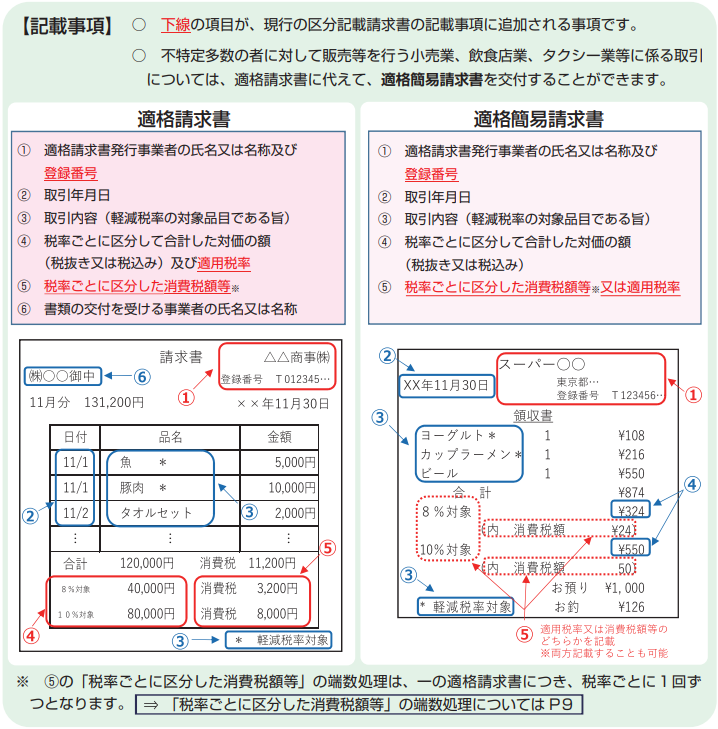

インボイス制度において、買手が「仕入税額控除」を受ける際には、売手が交付する「適格請求書(インボイス)」が必要となります。適格請求書の記載事項は、現行の「区分記載請求書」に「登録番号」「適用税率」および「税率ごとに区分した消費税額等」が追加されたものになります。

この適格請求書を発行するためには、適格請求書発行事業者になる必要があります。また、適格請求書発行事業者になれるのは、課税事業者のみです。免税事業者は適格請求書発行事業者にはなれません。

なお、不特定多数の者に対して販売などを行う、小売業や飲食店業、タクシー業等に係る取り引きでは、適格請求書に代えて「適格簡易請求書」の交付が可能です。

図表1

国税庁 「適格請求書等保存方式の概要 - インボイス制度の理解のために -」

仕入税額控除とは

売手である課税事業者が買手から預かった課税売上げに係る消費税を計算する際に、課税仕入れ等に係る消費税額を差し引くことを、「仕入税額控除」といいます。課税事業者は、以下の計算方法で求められた消費税額を納めることになります。

■計算方法

消費税額 = 課税売り上げに係る消費税額(売上税額) ― 課税仕入れ等に係る消費税額(仕入税額)

2023年10月1日以降、仕入税額控除ができるための要件は、表1のようになります。

表1

■仕入税額控除の要件

| 帳簿 | 一定の事項が記載された帳簿の保存 |

| 請求書等 | 適格請求書(インボイス)等の保存 |

免税事業者などとの取引における経過措置

免税事業者や消費者など、適格請求書発行事業者以外からの課税仕入れは原則として「仕入税額控除」の適用を受けることができません。ただし、制度開始から6年間は一定の要件のもと、仕入税額相当額の一定割合を、仕入税額として控除できる経過措置が表2のように設けられています。

表2

■経過措置の期間と割合

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額の50% |

出典:国税庁 適格請求書発行事業者の登録件数及び登録通知時期の目安について

適格請求書発行事業者になるための申請

適格請求書発行事業者になるためには「適格請求書発行事業者の登録申請書(登録申請書)」を所轄の税務署に提出し、認可を受ける必要があります。

インボイス制度が開始される2023年10月1日から適格請求書発行事業者の登録を受ける場合の申請期限は2023年9月30日までとなっています。

しかし、申請が期限直前といった場合、適格請求書発行事業者の登録は10月1日から適用されても、適格請求書に記載が必要な「登録番号」の取得が10月1日の時点では間に合わない可能性があることに注意が必要です。

登録番号を取得できていない段階では請求書への記載ができないため、あとから適格請求書の記載を満たした請求書を再交付するか、追って、登録番号を相手に伝えるなどの手間が生じる可能性があります。

国税庁が2023年7月13日に発表した「適格請求書発行事業者の登録件数及び登録通知時期の目安について」によれば、これから登録申請の提出を行った場合の登録通知の目安は表3のようになっています。

表3

| e-Tax提出の場合 | 提出から約1ヶ月半 |

| 書面提出の場合 | 提出から約3ヶ月 |

出典:国税庁 適格請求書発行事業者の登録件数及び登録通知時期の目安について

2023年9月30日を経過した場合

2023年10月1日から適格請求書発行事業者の登録を受けられる2023年9月30日の申請期限を過ぎた場合でも、課税事業者は登録申請書を提出することで、課税期間の途中であっても、適格請求書発行事業者の登録を受けることができます。

この場合、登録の効力は、登録日から生じます。

新たに設立された法人等の登録時期の特例

新たに設立された法人については「新たに設立された法人等の登録時期の特例」があります。この特例では、事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載した登録申請書を、事業を開始した日の属する課税期間の末日までに提出した場合において、税務署長により適格請求書発行事業者登録簿への記録が行われたときは、その課税期間の初日に登録を受けたものとみなされます。

免税事業者が適格請求書発行事業者になるためには

インボイス制度における適格請求書発行事業者になるためには、前提として、課税事業者である必要があります。

免税事業者が2023年10月1日から2029年9月30日までの日の属する課税期間中において、2023年10月1日後に登録を受ける場合には、適格請求書発行事業者の登録申請書に登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日から課税事業者となる経過措置が設けられています。

通常、免税事業者が課税事業者になるためには「消費税課税事業者選択届出書」の提出が必要ですが、この経過措置の適用を受けることとなる場合は、登録希望日から課税事業者となり、登録を受けるに当たり、消費税課税事業者選択届出書を提出する必要はありません。

まとめ

インボイス制度が開始となる2023年10月1日から適格請求書を発行できるようになるには「登録番号」などの取得がそれまでに必要になります。申請件数が増加傾向にあるため、申請から通知までには時間がかかっているようですので、早めの申請を検討するようにしましょう。

出典

国税庁 適格請求書等保存方式の概要 - インボイス制度の理解のために -

国税庁 適格請求書発行事業者の登録件数及び登録通知時期の目安について

執筆者:小山英斗

CFP(日本FP協会認定会員)