確定申告による節税効果は所得税だけではない その他にも減る税金とは

その場合、「昨年は病気をして医者にかかったので、医療費控除を申請した」「生命保険に入って保険料を払ったので生命保険料控除を申請した」など、いろいろな形で確定申告をされていると思います。「4月になったら医療費控除で所得税が2万円還付された、やったー」なんてこともあったかもしれません。

ただ、医療費控除の特典は所得税の還付だけではありません。住民税も減額されているのです。ですから、医療費控除のメリットは2万円だけではなく、2万円プラスαなのです。

この点について給与所得者の方の事例をとって説明したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

確定申告で戻ってくるのは?

わかりやすいので、医療費控除の例をとって説明しましょう。

確定申告前の所得が以下のようなAさんを想定します。

給与収入710万円

所得金額 519万円

課税所得金額 310万円

Aさんが翌年の2月から3月に確定申告を行って医療費控除を申請した場合、次のようになります。

昨年1年間に支払った医療費 32万円

通院のための交通費 1万5000円

医療費計 33万5000円

保険金などで補填される金額 5万5000円

差し引き金額 28万円

調整額※ -10万円

医療費控除額 18万円

※所得金額の5%か10万円のどちらか小さい方。所得金額は519万円なので10万円を適用。

これで医療費控除額が決まり、Aさんの課税所得金額は18万円減少して310万円から292万円になります。

18万円×10%=1万8000円の所得税が還付されます。

これだけではない!

所得税の還付税額が決まると、そのデータは所轄の税務署からAさんの住んでいる市町村の税務担当部門に送信されます。

そして、所轄の税務署から受け取ったAさんの所得データに基づき、市町村の税務部門がAさんの住民税の計算をします。

その場合のAさんの所得は次のようになります。

収入 710万円

所得金額 519万円

課税所得金額(住民税の場合) 306万円

この場合、所得税の確定申告で医療費控除の申請をしているので、市町村に連絡されたAさんの課税所得金額には医療費控除が反映されています。所得税と住民税では所得控除の計算が若干違うので、課税所得金額は少し違っています。

もし、Aさんが医療費控除を申請しなかったらAさんの課税所得金額は次のようになるはずです。

課税所得金額(住民税の場合) 324万円(医療費控除がなかった場合)

住民税の所得割の税率は10%(都道府県民税6%、市町村税4%)ですから、医療所得控除により減額される所得税はほぼ次の通りとなります。(均等割りや各種調整控除は金額的にも小さいのでこの計算では無視しても構いません)

(324-306)万円×10%=1万8000円

これで、所得税の還付金額と同額の住民税額が減額されることになります。

所得税と住民税の支払い時期の違い

住民税の節税効果を一般の方にわかりにくくさせている理由は、所得税のように「還付」でなく「減額」であるという点ですが、もう一つは両者の支払い時期の違いです。

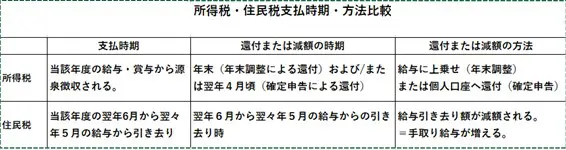

以下の表にみられるように、所得税は当該年度の給与から源泉徴収されるのに対し、住民税は翌年6月から翌々年5月の給与から確定税額が引き去られます。

住民税は、なんと、1年半も後払いなのです。

また、給与支払い額が減額されるだけなので、何となく手取りが増えたとの実感はあっても生活費の支払いに消えてしまい、管理が簡単ではありません。これは、税金が後から還付される所得税の節税効果との大きな違いです。

医療費控除の本当の節税効果を計算してみよう。

それでは、医療控除の確定申告をした際の本当の節税効果を計算してみましょう。

Aさんの例

給与収入710万円

所得金額 519万円

課税所得金額 310万円

医療費控除額 18万円(100%)

所得税還付額 1万8000円

住民税減額 1万8000円

節税効果 3万6000円(20%)

これが次の収入のBさんの場合はどうでしょうか?

給与収入842万円

所得金額 638万円

課税所得金額 345万円

医療費控除額 18万円(100%)

所得税還付額 3万6000円

住民税減額 1万8000円

節税効果 5万4000円(30%)

Aさんの場合と比べると給与収入が132万円上昇しただけで、節税効果は実額で1万8000円、所得控除額に対する節税効果の率は20%から30%。率で言うと1.5倍になっています。これは、課税所得額が330万円を超えると所得税率が10%から20%に上昇するためです。

原則として、課税所得が増えるほど、所得控除の節税効果は上昇します。

そしてこれは、医療費控除だけではありません。生命保険料控除、地震保険料控除、雑損控除は言うに及ばず、扶養控除等の人的控除も同様です。

さあ、皆さんも自分自身の本当の節税効果を計算してみましょう。

Text:浦上 登(うらかみ のぼる)

CFP ファイナンシャルプランナー