年収800万円の会社員が税金を「減らす」方法とは?

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

老後への備えも兼ねた節税として人気が高いのはiDeCo

ここ数年、「節税しつつ老後へ備えることができる」と、会社員の間でiDeCo(個人型確定拠出年金)が注目を集めています。iDeCoは毎月一定額の掛金を拠出し、それを投資信託などで運用して、60歳以降に元金と運用益を受け取るというものです。

その際、拠出した金額は全額所得控除の対象に、運用によって得られた利益は全額非課税になり、受け取り時も受け取り方法によって税制優遇が受けられるなど、3段階で節税効果の恩恵を受けられます。

仮に、40歳で年収800万円の会社員が、毎月1万2000円をiDeCoに拠出し、65歳まで運用したとして、楽天証券の「節税シミュレーション」にて試算してみましょう(企業年金についてはないものとします)。すると、節税できる額は、1年間で4万3200円、25年間での総額は108万円にもなります。

参考までに、上記条件を基に、年利5%で運用できたと仮定すると、60歳時点で受け取れる金額は元利合計で714万6117円となります。これだけでは老後安泰とはいえませんが、老後資金としては大きな額になります。

原則、拠出してきたお金は60歳まで受け取れないとはいえ、会社員ができる節税策としては、iDeCoは非常に有用なものになります。

少ないデメリットでできる節税ならふるさと納税

厳密には節税ではなく「税の前払い」になりますが、ふるさと納税も有効です。ふるさと納税を通じて任意の自治体へ寄附をすると、自己負担額から2000円を引いた額が、翌年の住民税から控除されることになります(確定申告が不要となるワンストップ特例による申請での適用を想定)。

さらに、寄附金額に応じた返礼品を受け取ることができます。返礼品の額は最大で寄附金額の3割となっており、例えるなら、税金の前払いをしつつお買い物ができるイメージです。

例えばふるさと納税を8万円行うと、翌年の住民税が7万8000円安くなり、最大2万4000円相当の返礼品を受け取れることになります。

とはいえ、住民税が0になるほどのふるさと納税はできません。所得に応じた上限額が設定されているからです。

参考までに、年収800万円で単身または配偶者も共働きという方の場合、ふるさと納税の上限額の目安は12万9000円となります。年収800万円の夫と扶養内で働く妻、そして高校生の子1人という世帯であれば、11万円が上限となります(楽天ふるさと納税「控除限度額の目安」参照)。

万が一に備えての節税であれば、保険への加入

生命保険や医療保険、介護保険、地震保険などに加入すると、支出した保険料は、生命保険料控除や地震保険料控除といった控除の対象となります。

ただし、その全額が控除されるのは、生命保険などであれば2万円(平成23年12月31日以前に締結した保険契約等であれば2万5000円)以下の場合です。そして、最大でも控除額は4万円(平成23年12月31日以前に締結した保険契約等であれば5万円)となっています。

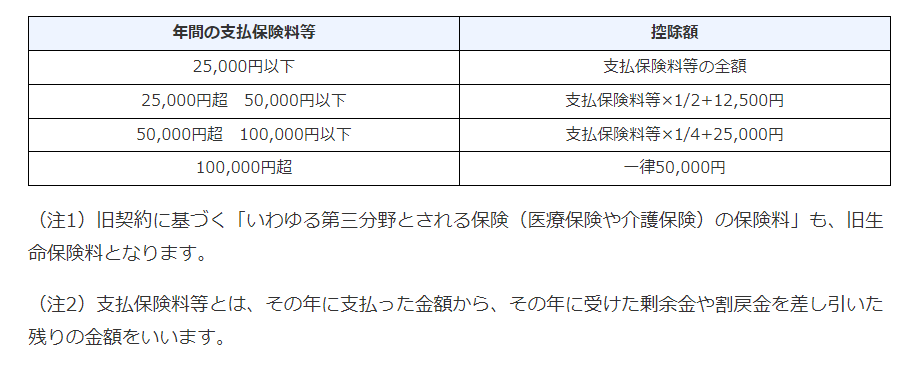

表1

旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

出典:国税庁 No.1140 生命保険料控除

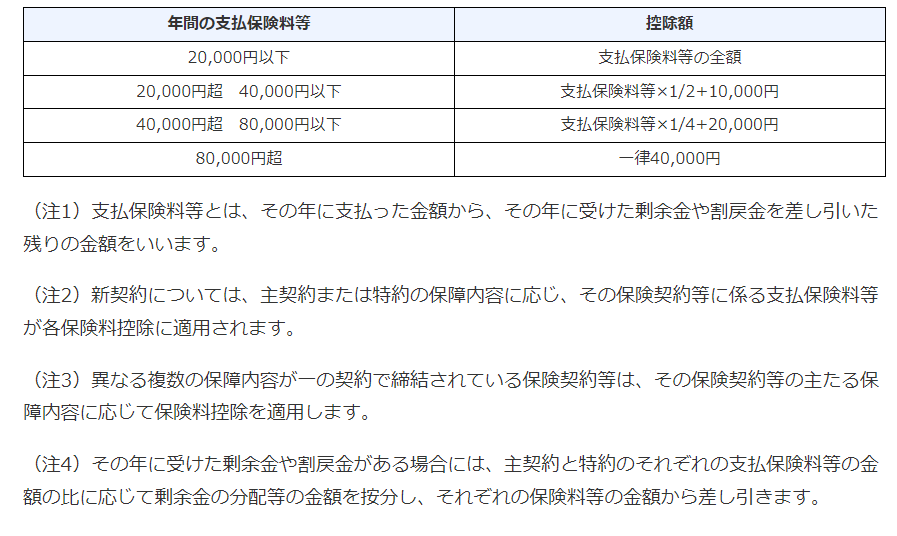

表2

新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

出典:国税庁 No.1140 生命保険料控除

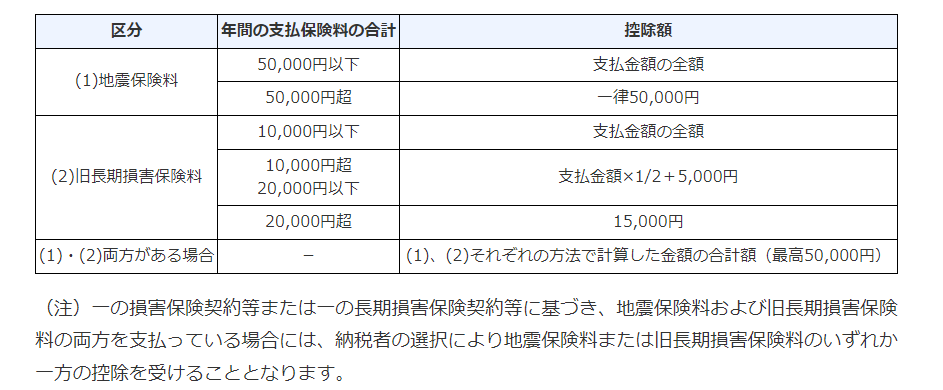

地震保険料控除の場合は、契約内容にもよりますが、5万円以下であれば全額控除となります。そこを超えても、控除額は最大で5万円になります。

表3

出典:国税庁 No.1145 地震保険料控除

保険に加入すると、節税をしつつ万が一のことにも備えられるため、税金を減らすための対応としては一定の効果があります。

しかし掛け捨てタイプは、保険が必要となる事故や災害などが起こらなければ、払ってきた保険料は一切戻ってこないため、完全な節税目的で使うには妥当ではありません。また元本以上で返戻される商品でも、一定期間内に解約すると、元本割れすることもあります。

もし、保険は必要ないと感じているようであれば、無理に保険で節税するのではなく、NISA(少額投資非課税制度)で資産運用するほうがよい場合もあります。NISAでは、生命保険などのように所得控除は受けられませんが、投資信託などでの運用益が非課税となります。そのため、保険に加入して節税効果を得るよりも、効率よく資産が殖える可能性があるからです。

いずれにせよ、節税効果の高い保険であっても、節税を主な目的にして保険に加入することは避けるべきでしょう。

まとめ

会社員でいると節税は難しいと思われるかもしれませんが、iDeCoやふるさと納税のほかにも、各種保険を活用することで、ある程度は節税をすることが可能になります。

知っているかそうでないかによって、同じ年収でも税金の額が変わることがあります。年収が800万円もあって「税負担が重く、節税をしてみたい」と感じたら、今回紹介した方法から、まずは検討してみてください。

出典

楽天証券株式会社 楽天証券 節税シミュレーション

楽天グループ株式会社 楽天市場 楽天ふるさと納税 控除限度額の目安

国税庁 No.1140 生命保険料控除

国税庁 No.1145 地震保険料控除

執筆者:柘植輝

行政書士