満期保険金の受け取りは、〈一時金〉と〈年金〉どっちがお得?

一時所得と雑所得とでは課税対象となる金額の計算方法が異なります。どのように違うのかを知り、お得なほうを選びましょう。

ファイナンシャル・プランナー。

ライフプラン・キャッシュフロー分析に基づいた家計相談を得意とする。法人営業をしていた経験から経営者からの相談が多い。教育資金、住宅購入、年金、資産運用、保険、離婚のお金などをテーマとしたセミナーや個別相談も多数実施している。教育資金をテーマにした講演は延べ800校以上の高校で実施。

また、保険や介護のお金に詳しいファイナンシャル・プランナーとしてテレビや新聞、雑誌の取材にも多数協力している。共著に「これで安心!入院・介護のお金」(技術評論社)がある。

http://fp-trc.com/

満期保険金の税金

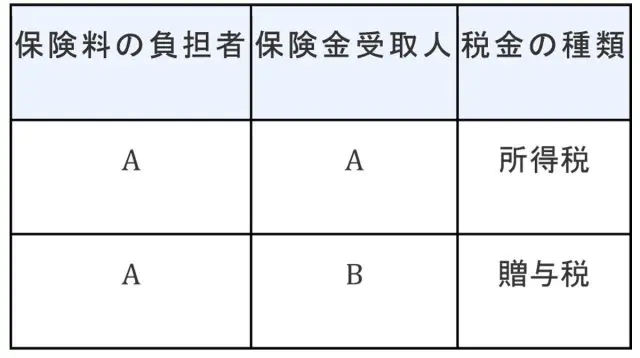

生命保険の保険金(死亡保険金・満期保険金・年金)などを受け取った場合、契約者・被保険者・受取人の関係によって、所得税、相続税、贈与税のいずれかが課税されます。

契約者と満期保険金受取人が同一人の場合、受け取る満期保険金は一時所得または雑所得として所得税・住民税の課税対象です。同一人でない場合は贈与税の課税対象となり、満期保険金が110万円(基礎控除額)を超えた場合に贈与税がかかります。

なお、契約者と満期保険金受取人が同一人の場合でも「金融類似商品」に該当する場合は、源泉分離課税となり源泉徴収だけで課税関係が終了します。

例えば、5年以内に満期になる一時払養老保険などが金融類似商品に当たります。また、5年を超える契約でも、一時払養老保険、一時払変額保険(有期型)、一時払の個人年金保険や一時払の変額個人年金保険(いずれも確定年金の場合)を、契約から5年以内に解約した場合も金融類似商品と同様の取り扱いとなります。

満期保険金の税金

満期保険金が一時所得になる場合

満期保険金を一時金で受け取る場合は、一時所得になります。

一時所得の金額は、満期保険金および配当金の合計額から、自分が払い込んだ保険料の総額を差し引き、そこから特別控除50万円を差し引いた金額です。そして、課税の対象となるのはこの金額をさらに2分の1にした金額です。課税一時所得の金額の計算式は以下のとおりです。

課税一時所得の金額=(満期保険金+配当金-払込保険料総額-特別控除50万円)×1/2

例えば、満期保険金が200万円、払込保険料総額100万円の場合、一時所得は50万円で、課税対象となる金額は25万円です。

満期保険金が雑所得になる場合

満期保険金を年金で受け取る場合は、公的年金等以外の雑所得になります。同年中に受け取った年金額から、その年金に対応する払込保険料を差し引いた金額が雑所得の金額となります。

なお、年金を受け取る際、原則として所得税が源泉徴収されます。雑所得の計算式は以下のとおりです。

その年に支払いを受ける年金の額-(その年に支払いを受ける年金の額×支払保険料総額/年金の支払総額)=雑所得

満期保険金の受け取りは、一時金と年金どっちがお得?

見てきたように、満期保険金を一括で受け取る場合、課税対象となるのは、満期保険金から払い込んだ保険料と特別控除50万円を差し引き、さらにこの金額を2分の1にした金額です。

一時所得には、特別控除と「半額」の特典があるので、税金的には満期保険金を年金で受け取るよりは一時金で受け取るほうがお得といえます。

給与所得および退職所得以外の所得金額が20万円を超えるときなどは、確定申告をする必要がありますので忘れずに申告しましょう。では、年金で受け取るメリットはないのでしょうか。年金で受け取る場合は一時金で受け取るよりも受取総額が多くなります。

執筆者:新美昌也

ファイナンシャル・プランナー