退職金は、退職後の生計維持の原資となるべき所得であり、退職後には収入が減ることから、所得税法では給与所得ではなく退職所得という項目を設け、課税上の優遇措置が取られています。

最近、話題になっているiDeCoの老齢給付金を一時金で受け取った場合も退職所得となり、税制上の優遇措置が適用されます。国税庁ホームページの情報を引用しながら、退職所得について説明していきます。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

退職所得とは?

退職所得とは、退職により勤務先から受ける退職手当などの所得をいいます。

社会保険制度などにより、退職に起因して支給される一時金、適格退職年金契約に基づいて生命保険会社または信託会社から受ける退職一時金なども退職所得とみなされます。また、解雇予告手当や退職した労働者が弁済を受ける未払賃金も退職所得に該当します。

退職所得における課税方式に関する注意事項

1.退職所得とは、一時金で受領するものをいう。

退職所得は、給与を受け、またはこれを受けるべき者が、退職に際して、その在職中の勤務に対する報酬として、その使用者から支給される一時的な収入です。すなわち、退職後に定期的・継続的に支給を受ける場合は、年金として雑所得とみなされ課税方法も異なります。

退職金や個人型確定拠出年金であるiDeCoの受け取り方法を一時金にするか年金にするかによって、課税方式が異なり税額も変わってくるので、注意が必要です。

また、社会保険制度や退職共済制度に基づいて支給される退職一時金などは、雇用主から支給されるものではありませんが、過去の勤務に基因して支給される点では退職手当または一時恩給と同様であるため、退職手当等とみなされます。

2.死亡退職の場合の退職手当金などは、所得税(退職所得)でなく相続税が課税されます。

退職所得の計算方法

退職所得の金額は、原則として、次のように計算します。

{収入金額(源泉徴収される前の金額)-退職所得控除額}× 1/2=退職所得の金額

なお、確定給付企業年金規約に基づいて支給される退職一時金などで、従業員自身が負担した保険料または掛金がある場合には、その支給額から従業員が負担した保険料または掛金の金額を差し引いた残額を退職所得の収入金額とします。

退職所得控除額とその計算方法

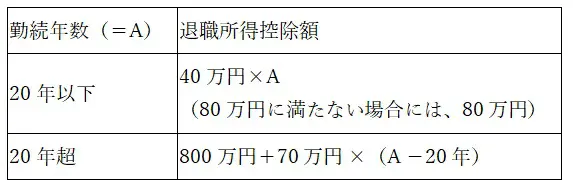

退職所得控除額は、【表1】のように計算します。

【表1】

退職所得控除額の計算の表

※国税庁「No.1420 退職金を受け取ったとき(退職所得)」より抜粋

(注)

1.障害者になったことが直接の原因で退職した場合の退職所得控除額は、【表1】の方法により計算した額に、100万円を加えた金額となります。

2.前年以前に退職金を受け取ったことがあるとき、または同一年中に2カ所以上から退職金を受け取るときなどは、控除額の計算が異なることがあります。

申告時期と課税方法

退職所得は、原則として他の所得と分離して所得税額を計算します。

なお、退職金等の支払いの際に「退職所得の受給に関する申告書」を提出している人については、退職金等の支払者が所得税額および復興特別所得税額を計算し、その退職手当等の支払いの際に退職所得の金額に応じた所得税等の額が源泉徴収されるため、原則として確定申告は必要ありません。

一方、「退職所得の受給に関する申告書」の提出がなかった人については、退職金等の支払い金額の20.42%の所得税額および復興特別所得税額が源泉徴収されますが、受給者本人が確定申告を行うことにより所得税額および復興特別所得税額の精算をします。

退職金への税額の計算

それでは最後に退職金への税額を計算して、どれほど税務的に優遇されているかを検証してみましょう。なお、今回は参考までに翌年に課税される住民税も含めて試算します。

ケース1. 勤続年数が10年2ヶ月の人が、1500万円の退職金を一時金として受領した場合の税額

※端数の2ヶ月は1年に切上げ、勤続年数は11年として計算します

<退職所得控除額の計算>

40万円×(勤続年数)=40万円×11年=440万円(退職金1500万円の約29.3%)

<課税退職所得金額の計算>

(1500万円-440万円)×1/2=530万円

<税額計算>

所得税額の計算:530万円×20%-42万7500円=63万2500円

住民税額の計算:530万円×10%=53万円

税額計:116万2500円(退職金1500万円の約7.8%)

ケース2.勤続年数が30年の人が、3000万円の退職金を一時金として受領した場合の税額

<退職所得控除額の計算>

800万円+70万円×(勤続年数-20年)=800万円+70万円×10年=1500万円(退職金3000万円の50%)

<課税退職所得金額の計算>

(3000万円-1500万円)×1/2=750万円

<税額計算>

所得税額の計算:750万円×23%-63万6000円=108万9000円

住民税額の計算:750万円×10%=75万円

税額計:183万9000円(退職金3000万円の約6.1%)

(注)復興特別所得税、住民税の均等割・調整控除は含まず

退職所得の課税金額は、課税退職所得金額=(退職金-退職所得控除額*1)×1/2*2で求められます。

退職所得の課税上のメリットは

*1 退職所得控除額が大きいこと(上記の例では退職金のおよそ30%から50%)

*2(退職金-退職控除額)が1/2になること

にあります。

似たような課税上のメリットのある一時所得がありますが、一時所得の課税金額は

課税-時所得金額=(一時所得 - 一時所得を得るために支出した金額-50万円)×1/2となります。

退職所得控除額に相当する部分が、一時所得の場合は50万円と決まっているので、一時所得の金額が大きい場合は、課税一時所得金額はあまり減りません。退職控除金額は勤続年数が多いほど大きくなるので、節税メリットがそれだけ大きくなるといえます。

まとめ

退職所得の特徴は、勤続年数とともに増加する退職所得控除額による大きな節税効果ということになります。その節税効果はiDeCoにも反映されているので、うまく活用することを考える必要があります。

[出典]

国税庁「No.1420 退職金を受け取ったとき(退職所得)」

国税庁「税大講本 所得税法(基礎編)令和2年度版」

国税庁「退職金と税」

東京都北区「退職金にかかる住民税の計算方法」

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー