譲渡所得とは? その1 総論

譲渡の対象となる資産には、いろいろありますが、

1.土地等・建物等

2.株式等

3.その他資産(ゴルフ会員権、書画骨董、金地金、特許権、著作権他)

に大きく分けられます。

資産の特性に従って税の課税形態(税の支払い方法や計算の仕方)が異なってるので、順を追って説明したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

譲渡とは?

譲渡とは、有償無償を問わず所有資産を移転させる一切の行為をいいます。必ずしも金銭のやり取りが必要ではなく、常識的な感覚より範囲が広くなるので、注意が必要です。通常の売買のほか、交換、競売、公売、代物弁済、財産分与、収用、法人に対する現物出資なども含まれます。

譲渡所得の種類と課税方式の違い

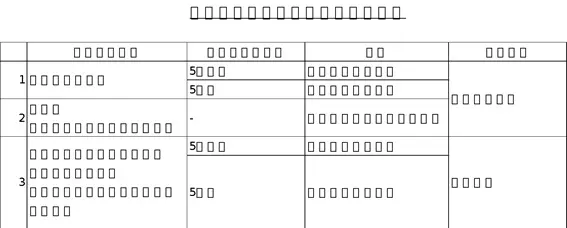

以下の表は譲渡所得の種類と課税方式の違いを表にしたものです。

これで分かるように、1.土地等・建物等、2.株式等は、分離課税方式が適用されているのに対し、3.その他資産には総合課税方式が適用されています。

これは、1.2.は金額的にも大きく、また、実現のタイミングを納税者が選択することができるので、総合課税方式にすると納税者が土地・建物、株式等の売却時期をコントロールすることで、他の経常的な所得と相殺し、納税を意図的に回避することができるためです。

ただし、1.土地等・建物等、3.その他資産については、資産の保有期間が長くなれば(5年超)、税率が緩和される措置が取られています。

(筆者作成)

譲渡所得とならない資産の譲渡

ただし、資産の譲渡による所得が全て譲渡所得となるわけではありません。次の所得は譲渡所得とはなりません。

1.棚卸資産または棚卸資産に準じる資産の譲渡による所得

事業的規模で営まれていれば事業所得、そうでなければ、雑所得

2.山林を伐採する、または伐採しないで譲渡した場合

保有期間が5年以内で、事業的規模の場合は事業所得

保有期間が5年以内で、事業的規模でない場合は雑所得

保有期間が5年超で、譲渡した場合 は山林所得

3.営利を目的とした継続的な譲渡

事業的規模で営まれていれば事業所得、そうでなければ、雑所得

4.金銭債権の譲渡

事業的規模で営まれていれば事業所得、そうでなければ、雑所得

所得税の課税されない譲渡所得

生活用動産の譲渡による所得には課税されません。

国税庁によると、生活用動産とは「家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産」のことです。しかし、「貴金属や宝石、書画、骨とうなどで、1個又は1組の価額が30万円を超えるものの譲渡による所得は課税されます。」としています。

そのほかにもいくつかありますが、専門的になるので省きます。興味のある方は、国税庁「No.3105 譲渡所得の対象となる資産と課税方法」をご参照ください。(※1)

まとめ

譲渡所得に関する要点はこれで説明できたと思います。次回以降は1つずつ、その特徴を見ていきます。

参考 ※1 国税庁「No.3105 譲渡所得の対象となる資産と課税方法」

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー