贈与や相続の税金は、いつ・どこの税務署に払う?住民票の住所地が納税地とは限らないって本当?

原則、相続は被相続人の住んでいた所、贈与は受贈者の住んでいる所ですが、住んでいる所とは必ずしも住民票の住所ではありません。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

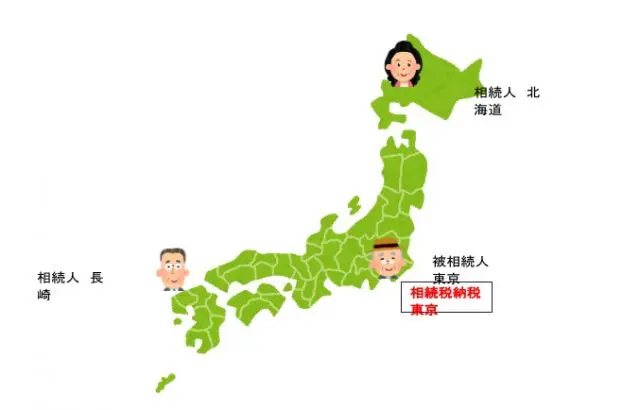

相続税の納税地

相続税の納税は、亡くなった「被相続人」が最後に住んでいた住所地を管轄する税務署でします。

この住んでいた住所地というのは、住民票の住所ということではありません。

例えば、老人ホーム・別荘・単身赴任地などとされる場合もあります。

生活の主体の有無で判断されるのです。

(1)病院に入院中

長期間の入院をしていた場合でも、住民票の住所が自宅であり、いつでも戻れる状態であれば、住民票の住所地が納税地となります。

(2)老人ホーム・別荘

生活の主体が老人ホーム・別荘・単身赴任地である場合には、亡くなったときに住んでいた住所地が納税地となります。

なお、別荘や単身赴任の場合は期間や帰宅の頻度などによって、どちらが生活の主体であるかの判断をすることになります。

(3)海外に居住

海外には日本の税務署はありませんので、相続人の住所地を納税地とします。

相続人も海外に居住している場合には、相続人が納税地を決めることになります。

以前の住所地や、国内で納税手続きを代行してくれる人の住所地にすることが多いようです。

なお、相続税の申告および納付は、被相続人の死亡を知った日の翌日から10ヶ月以内です。

10ヶ月で納税まで終わらせる必要があります。

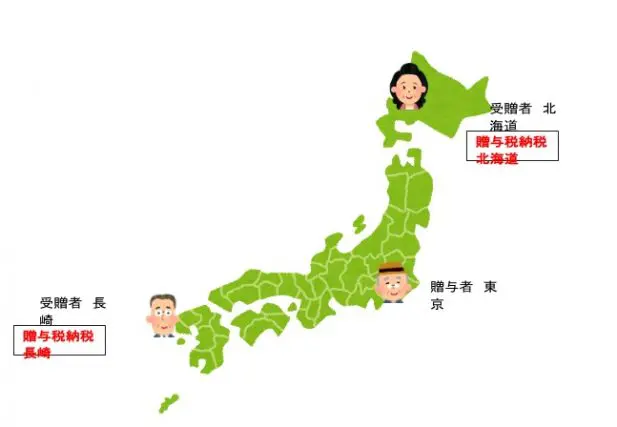

贈与税の納税地

贈与税の納税地は、財産をもらった「受贈者」の住所地です。

相続税と違い、納税する人の住所地が納税地となります。

受贈者が複数の場合には、それぞれの住所地で納税します。

住所地については、相続税と同様に考えます。

贈与税には、年間110万円の非課税枠があります。

例えば、子ども3人にそれぞれ12月に100万円、翌月1月に100万円贈与すると、贈与総額は600万円になりますが、1人当たり年間(1月~12月)の受贈額は100万円ですので贈与税はかかりません。

相続時精算課税制度を利用した場合

贈与税と相続税を比べると、贈与税の方が基礎控除も少なく、税率も高いため高額になります。

例)

1000万円を65歳の親が35歳の子に贈与した場合

贈与税=(1000万円-110万円)×30%-90万円=177万円

1000万円を相続した場合(法定相続人3人)

相続財産総額が基礎控除4800万円以下であれば、相続税は非課税

相続時精算課税制度を利用して生前贈与をすると、2500万円までは贈与税が非課税となって、贈与者の相続時に精算することができます。

2500万円を超える部分には、一律20%の贈与税が課税されます。いったん課税されますが、相続時に清算され、払った贈与税が相続税より多かった場合には差額が還付されます。

さて、納税地ですが、これも贈与税ですので財産をもらった受贈者の住所地です。

そして通常の贈与税と違い、非課税(2500万円以下)の場合にも税務署への申請が必要です。

納税の時期

相続税は、相続発生から10ヶ月以内。

贈与税は、贈与の翌年の2月1日~3月15日まで。

確定申告も2月16日から始まりますので、贈与税の申告はその前に済ませた方がスムーズにできると思われます。

相続税は相続後のさまざまな行事や手続きに忙殺され、贈与税は税務申告が必要であることを知らずに、期限内の納税を忘れてしまう方がいます。

相続や贈与があったときには、課税の有無や納税地および期限を確認して、確実に納税義務を果たすようにしましょう。

執筆者:宿輪德幸

CFP(R)認定者、行政書士