ドルコスト平均法は必ずしも長期投資に向いているとはいえない?

ドルコスト平均法を使って運用を行うと長期的には安定運用につながります、という意味でも用いられますが、果たして本当にそうでしょうか。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

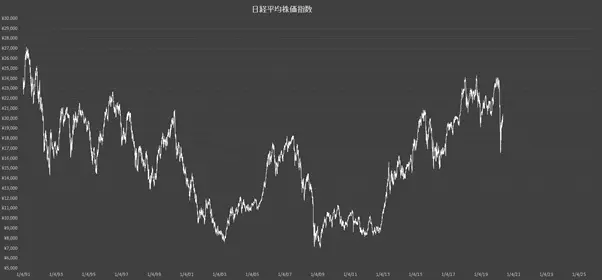

日経平均株価指数の長期的な動き

これは1991年1月4日から2020年5月13日までの日経平均株価指数のチャートです。1991年というとバブルがはじけた2年後に当たりますが、2020年に至るまでの年数は29年に及びます。

チャートの流れを追っていくと、バブル崩壊以降はタイで始まった通貨危機、ITバブルの崩壊、小泉政権時の好景気、リーマンショック、アベノミクス、そして今年起こったコロナショックがあり、世界情勢の中で株価が大きく揺れ動いてきたことが分かります。

○日経平均株価指数

※筆者作成

ドルコスト平均法とは

ドルコスト平均法は、株式や投資信託などの金融商品を一括して買うのではなく、一定の期間ごとに定額で購入していくことで、結果的に購入コストを安く抑えることを目的にした買付方法です。

例えば、株式をこれから始めるとした場合、ある銘柄の株式を買うのに一括で100万円を支払ったとします。このとき、株式の買付コストは100万円です。

一方、ドルコスト平均法を用いて、毎年10万円ずつ株式を購入するとします。1年目に10万円、2年目に10万円、3年目に10万円……という具合です。

この間、株価は上下しているため、毎年同じ10万円で株式を買ったとしても、株価が下がると購入単価が安くなり、上げ下げを繰り返す中で株式を買っていくと、10年後の購入価格は総額で少なく抑えられる可能性があります(逆に高くなることもありますが)。

このような買い方の工夫をドルコスト平均法といいます。

ドルコスト平均法の有効性

ドルコスト平均法の説明を受けると、「なるほど。長期投資をするときは、そうすればいいんだ」と思ってしまいますが、本当にそうでしょうか。

少し考えると分かりますが、相場というものは上げ下げを繰り返す生き物です。上昇し続けているときにドルコスト平均法を使うと、効率的に株式を買うことができるため、結果的に買って良かったとなる可能性が高いといえます。

しかし、下落相場が続いている局面で、ドルコスト平均法で定額投資をしてしまうと、値を下げては買い、値を下げては買いの連続になるため、結果的に損失を被る可能性が高くなります。

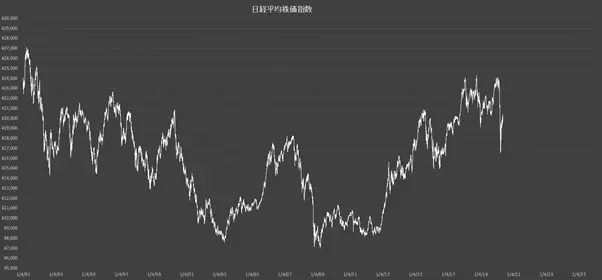

先ほどの日経平均株価指数のチャートでイメージしてみましょう。

○日経平均株価指数

※筆者作成

1991年はバブル崩壊から2年後ですが、日経平均株価指数は高値で2万7000円を超えていました。

このとき、ドルコスト平均法で購入した株式を2008年のリーマンショックまで保有していたとすると、日経平均株価指数は安値で7000円台にまで落ち込んでいるため、大きく損失が出ていることになります。この間は17年。十分に長期投資です。

しかし、その後も同じ銘柄の株式を保有し続け、コロナショックの前の2020年1月まで持ち続けた場合、日経平均株価指数は2万4000円台をつけたため、バブル崩壊後に買った株価は大幅に回復しています。こちらも2008年から2020年まで12年の長期投資です。

何を伝えたいのかというと、相場には波があるため、上昇局面で持ち続けるのは問題ありませんが、下落局面で持ち続けてしまうと大きな損失を抱えてしまうということです。

この原理原則に当てはめて考えると、ドルコスト平均法は上昇局面では効果を発揮しますが、下落局面では逆効果になってしまいます。

よく「ドルコスト平均法は購入価格が平準化されるため、長期投資には向いている」といわれます。これは必ずしも間違いではありません。

相場の上下運動が繰り返される中、長期的に投資をし続けると、結果的に価格の平準化が起こる可能性があるため理論上は正しいといえます。しかし実際のチャートを見ると、私たちが生きている年数くらいのスパンでは、この理論が当てはまるとは必ずしもいえません。

まとめ

このようなことから1ついえるのは「投資期間をあらかじめ区切る」ことの重要性です。

先ほどのチャートでは、バブル崩壊後からリーマンショックまでの17年と、リーマンショック後からコロナショック前までの12年で相場の波が大きく違っています。いずれも長期スパンですが、このような視点で相場の動向を見ながら判断していく必要があります。

相場の転換点は誰も予測することはできません。だからこそ、相場の動向をよく観察し、一定の水準まで下がったら買う、一定の水準まで上がったら売るといった方法で売買を繰り返すことが求められます。

このとき、分散投資を行うためにポートフォリオを組み替え、銘柄の入れ替え(スウィッチング)を行う必要もあるでしょう。

一番やってはいけないことは、タンス株に見られるような放ったらかしです。そして、ドルコスト平均法が長期投資に向いていると聞いて安心し、状況の確認やスウィッチングをせずにそのまま放置することです。資産運用は、そもそも世間で宣伝されているほど簡単なものではありません。

マネーリテラシーを磨くことは、自ら疑問を持つことから始まります。みんなが言っているから、誰かに言われたからではなく、自分で考え、調べ、自分なりの結論を導き出すことこそが、どんなリテラシーにも共通して大切なことなのではないでしょうか。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)