50代資産運用初心者が投資前におさえておきたい3つのポイント(後半)

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

目次

老後の生活コストを考えよう

老後に必要なお金がわからなければ、必要な金額はわからないでしょう。老後の支出の方程式は以下のようになります。

実際に老後のお金はどのくらい必要なのでしょうか。

総務省の調査(※1)では、老後に必要な最低限のお金は月に約24万円とされており、公益財団法人生命保険センター「老後の生活費はいくらくらい必要と考える?」の資料では、月に約36万円といわれています。

それに対して、夫婦(妻は専業主婦)の公的年金受給額のモデルケース(※2)では月額約22万円だそうです。この差額は月額1万~14万円。しかし、実際に個人事業主の夫婦で年金保険料を100%支払っていた場合でも、6万5075円×2=13万150円なのです。

持ち家がある場合、地方都市の場合など条件によっては年金で足りる方もいらっしゃるかもしれませんが、都市部に住み、賃貸で暮らしている人は、モデルケース以上にコストが必要になることもあります。しかし、これはあくまでも目安ですので、ご自身で仮説を立ててみましょう。

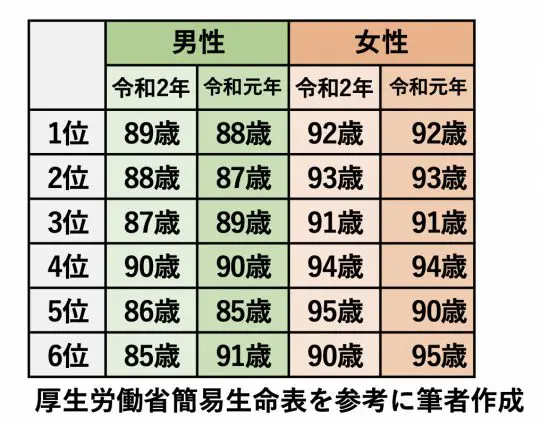

さらに難しいのは余命です。神のみぞ知る領域でしょう。しかし、目安を作らないと試算はできません。そこで筆者がお客さまにお話ししているのは、厚生労働省の簡易生命表を用いることです。

上記は、令和3年7月30日に発表された最新データ(※3)ですが、前年と比較して男性の死亡年齢が1歳長くなっています。

実はその前年(平成30年)の時点では、男性の1位は87歳でした。(女性の92歳は変わらず)女性は5位と6位が入れ替わりました。男女ともに、寿命は延びているのです。男性は89歳、女性は92歳で試算をすることをおすすめします。

イレギュラーコストを考えよう

読者の皆さんは老人ホームについてどのように考えていますか?

例えば、「85歳くらいを目安に老人ホームに入所しよう」と具体的に考えている方もいらっしゃるかもしれません。90代になってもひとり暮らしをしている方もいらっしゃいますが、介護が必要な場合はご家族の負担も考える必要があります。

老後のライフプラン計画する段階では、老人ホーム入所を視野にいれてもよいでしょう。老人ホームにはさまざまなスタイルがあります。前納金が高くてランニングコストが安い施設、前納金は安いまたはないけど、ランニングコストが高い施設。

これから施設も大きく変わるでしょうから、老人ホームを視野に入れる場合は50代から研究をしたいですね。

また、お孫さんへお小遣いをあげたり、教育資金を援助したりするのも老後の楽しみのひとつとしている方もいらっしゃるでしょう。そんなお金も忘れずに計画しましょう。さらに、持ち家などは老朽化しますからリフォーム費用も必要ですね。

上記簡易生命表などを参考に、60歳から5年刻みで必要なお金を算出してみてください。

自分が受け取る年金を調べ、増やすことを考えよう

誕生日の頃届く「ねんきん定期便」をご覧になったことはありますか? 50歳以上になるとそれまでと変わり、自分の年金予想額がわかります。

年金制度は長期的な制度であるため、社会や経済状況を踏まえて5年に一度定期的に見直しがされています。「財政検証」といいますので、アンテナを張っておきましょう。

前回は2019年にありました。今、50歳の人は65歳になるのは2036年です。その間の財政検証は、2024年・2029年・2034年の3回ある予定。ですから、今の予想金額がそのまま推移するわけではないのですが、おおよその目安にはなると思います(※5)。

「年金が少ない! どうしよう」と、そんな方もいるかもしれません。しかし、年金を増やす方法が2つあります。

■年金を増やす1:繰り下げ受給する

65歳から受給できる老齢基礎年金・老齢厚生年金を繰り下げして受給することで、受け取れる年金が増額されます。繰り下げするとは「遅く年金を受け取ること」です。1ヶ月ごとに繰り下げができるのですが、仮に70歳まで繰り下げすると42%増額されます。

上図の「A」と「B」部分は別々に繰り下げすることができますので、必要に応じて繰り下げを検討してみてはいかがでしょうか。

最大75歳まで繰り下げすることができますが、ある程度の所得がある方は後期高齢者の保険料が増額されてしまうので、注意が必要です。

■厚生年金部分の受給額を増やす

これは、50代からでも実践できます。給与が増えれば、年金保険料も増えるのですが、会社がそう簡単に給与を増やしてはくれないでしょう。しかし、下記の2つの対応は自分で工夫すれば可能です。

<A:パートタイマーの人でも厚生年金に加入できる>

・週の所定労働時間が20時間以上

・雇用期間が1年以上の見込み(令和4年からは2ヶ月以上)

・賃金が8万8000円以上

・学生でない

上記の条件で働いていれば、働く会社によっては厚生年金に加入できます。厚生年金への加入が義務付けられる規模が年々縮小してきており、働く人にとっては好都合なのです。

なにしろ、会社が厚生年金も保険料も半分を支払ってくれますし、病気などの場合、加入している健康保険組合の制度も利用できるのです。

会社規模のめどは、現在は従業員の総数が500名以上、令和4年10月からは100名以上、令和6年10月からは50名以上です(※7)。同じ業種でも、働く会社により制度が変わりますから工夫してみてください。

<B:65歳以上も働く>

人生100年時代、長く働くことも考えましょう。そうすることで厚生年金を増やすことができるのです。65歳以上も厚生年金に加入してくれる会社で働けば、基本的に70歳まで年金を増やすことができます。

公的保険は終身保険。どんなに長生きしても、命ある限り受給ができる安心材料です。上記方法でPublic pension (公的年金)を増やしていくことで、老後の資産形成の柱の1つが太くなるわけです。

長く働いて、公的年金の受給を繰り下げる

上記でお伝えしたことを、今度は違う角度からお伝えします。

65歳から受給する年金を70歳から受給することで、42%年金が増加するということは、70歳までは現役のつもりで働くことも視野に入れることができます。

もちろん、70歳を超えた後も働くことも良いですが、業種によっては困難もあるかもしれません。そこで考えたいのがセカンドキャリアです。

人生後半は「楽しく働く!」「好きなことをして働く!」という考え方もあるでしょう。ならば50代で、人生後半のための仕事の準備が必要になる可能性があります。資格を取得したり、勉強をしたり、人脈を広げたり。やることはあると思います。

年金は作るもの、資産運用で自分年金を形成しよう

〇自分の老後の必要金額を知る

〇自分の公的年金額を知る(65歳受給と70歳受給で考える)

上記2つが決まったら、今度は具体的にいくら足りないかを考えてみましょう。

現在の預貯金等で足りない分を自分年金で準備するのです。自分年金を形成することが「資産運用」。長く働いても、公的年金でも不足するお金を補っていきましょう。その時に優先していただきたいのが、iDeCoとつみたてNISAです。

<50代のiDeCo>

税制優遇がありますが、50代のほうが取り組むにはややデメリットがあります。それは加入年齢に制限があるからです。現在は60歳までですが、令和4年の2022年5月からは65歳まで加入対象が延びます。

しかし、国民年金に加入ができない人はiDeCoに加入はできないので、60歳で終了となります。自営業やフリーランスの方は加入できません。また、50代からの資産運用は、リスクを抑えるのが得策です。

<つみたてNISA>

運用益が非課税で、金融庁が厳選した投資信託です。年齢制限もないので、たとえ59歳ではじめても20年間・79歳まで運用できます(2042年までの予定)。

運用初心者の方や運用に自信がない方は、無理にはじめず、専門家に相談をしたり、勉強会に参加してみたりしてはいかがでしょうか。まずは不足分をゴールとして、資産運用に挑戦してみてください。

運用期間が5年以上あれば、運用の内容(ポートフォリオ)を修正することも可能です。10年以上あれば、積立投資のメリットも大きく活用できるでしょう。

リテラシーを高める、磨くということは「継続していくこと」です。一度になんでもわかったつもりにならずに、一歩一歩重ねて進むことで理解できるようになるでしょうから、あきらめずに頑張ってください。

50代資産運用初心者が投資前におさえておきたい3つのポイント(前半)

出典

(※1)総務省統計局「家計調査年報(家計収支編)2019年(令和元年) 家計の概要/II 総世帯及び単身世帯の家計収支」

(※2)厚生労働省「厚生年金保険・国民年金事業年報」

P22 厚生年金保険(老齢給付)令和元年16万5326円(夫)、P44 5万6049円(妻)計22万1375円

(※3)厚生労働省「令和2年簡易生命表の概況」

<男性>

<女性>

(※4)日本年金機構「「ねんきん定期便」の様式(サンプル)と見方ガイド(令和3年度送付分)

(※5)厚生労働省「将来の公的年金の財政見通し(財政検証)」

(※7)日本年金機構「令和4年10月からの短時間労働者に対する健康保険・厚生年金保険の適用の拡大」

執筆者:寺門美和子

ファイナンシャルプランナー、相続診断士