長期投資はなぜ「リスク」を「軽減」できるのか? 投資初心者向けに「ドルコスト平均法」を解説

さらに「ドルコスト平均法」を活用することで、平均購入単価を下げ、価格変動に強い運用が可能になります。この記事では、長期積立投資のメリットとドルコスト平均法の仕組みを詳しく解説し、効率的な資産運用の方法をお伝えします。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

長期積立投資のメリット 長期にわたって購入すると高値掴みをするリスクが減る

まず、長期積立投資のメリットを説明したいと思います。一括投資、すなわち、一度に大量のインデックス・ファンドを購入し長期保有をすると、時期によっては株価の高いときに買ってしまうリスクがあります。

※比率①はリーマン・ショック直前の最高値を100%に見立てときの割合、比率②はリーマン・ショックによる最安値を100%に見立てたときの割合を示しています。

S&P500

| 日付 | 指数 | 比率① | 比率② | 備考 | |

|---|---|---|---|---|---|

| 1 | 2007年 10月9日 |

1565.15 | 100% | 231% | リーマン・ショック直前の最高値 |

| 2 | 2009年 3月9日 |

676.53 | 43% | 100% | リーマン・ショックによる最安値 |

| 3 | 2013年 3月28日 |

1569.19 | 100% | 231% | リーマン・ショック後、①の最高値を初めて上回った日 |

| 4 | 2017年 10月9日 |

2544.73 | 163% | 376% | ①の最高値から10年後 |

(investing.comによる)

①の時点でインデックス・ファンドを一括購入した場合、リーマン・ショックによって暴落したインデックスが当初の買値まで回復するまでには、約5年半(2007年10月9日から2013年3月28日まで)かかっています。

もし、ファンドの購入後にこのような株価の暴落があった場合は「果たして株価は本当に回復するだろうか」という不安を抱えたまま過ごすことになります。

その場合は一括投資をせずに、①の時点から毎月一定額ずつ積み立てる形でファンドを購入していきましょう。

株価は下がっていくので、安い価格で購入をすることができ、積み立てた期間の購入単価は、平均すると①の時点と比べて安くなります。その場合、③の時点より前に積立投資の平均購入価格を回復することが可能です。

積立投資は一括投資と比べて時間的効率が良く、「株価が回復するだろうか」という不安に悩まされる期間も短くなります。また、もし積立投資開始後に、株価が上昇したら、その場合は高くすることが可能なので、一定期間が経過してから売却して、利益を得ればよいのです。

ドルコスト平均法を使うことで、さらに長期積立投資のメリットが大きくなる

ここまでは、長期積立投資を行うと(例;株を毎月100株、投資信託を毎月1000口ずつ買う、など)平均購入価格が下がり、株価が急落した場合のリスクを緩和することができる、と説明しました。

続いては、さらに長期積立の効果を高める「ドルコスト平均法(定額購入法)」について説明したいと思います。長期積立投資をこの方法で行うと、平均購入価格はさらに下がり、メリットが大きくなります。

ドルコスト平均法とは、毎月株を一定数ずつ(原則として100株単位)購入する定量購入法ではなく、毎月一定額購入する(例:月々1万円ずつ購入する)方法をいいます。その原理は次のとおりです。

例えば、株式のように価格が変動する資産を毎月一定額購入した場合、株価が安いときは多くの株数を買えますが、株価が高いときは少ない株数しか買えません。その結果、毎月一定数ずつ買った場合と比べ、毎月一定額ずつ買った方が、価格変動のリスクを軽減でき、単価を平均化できるので、平均購入単価が安くなるのです。

とはいえ「購入方法を変えただけで、本当に購入価格が安くなるのか」と思う方もいるでしょう。

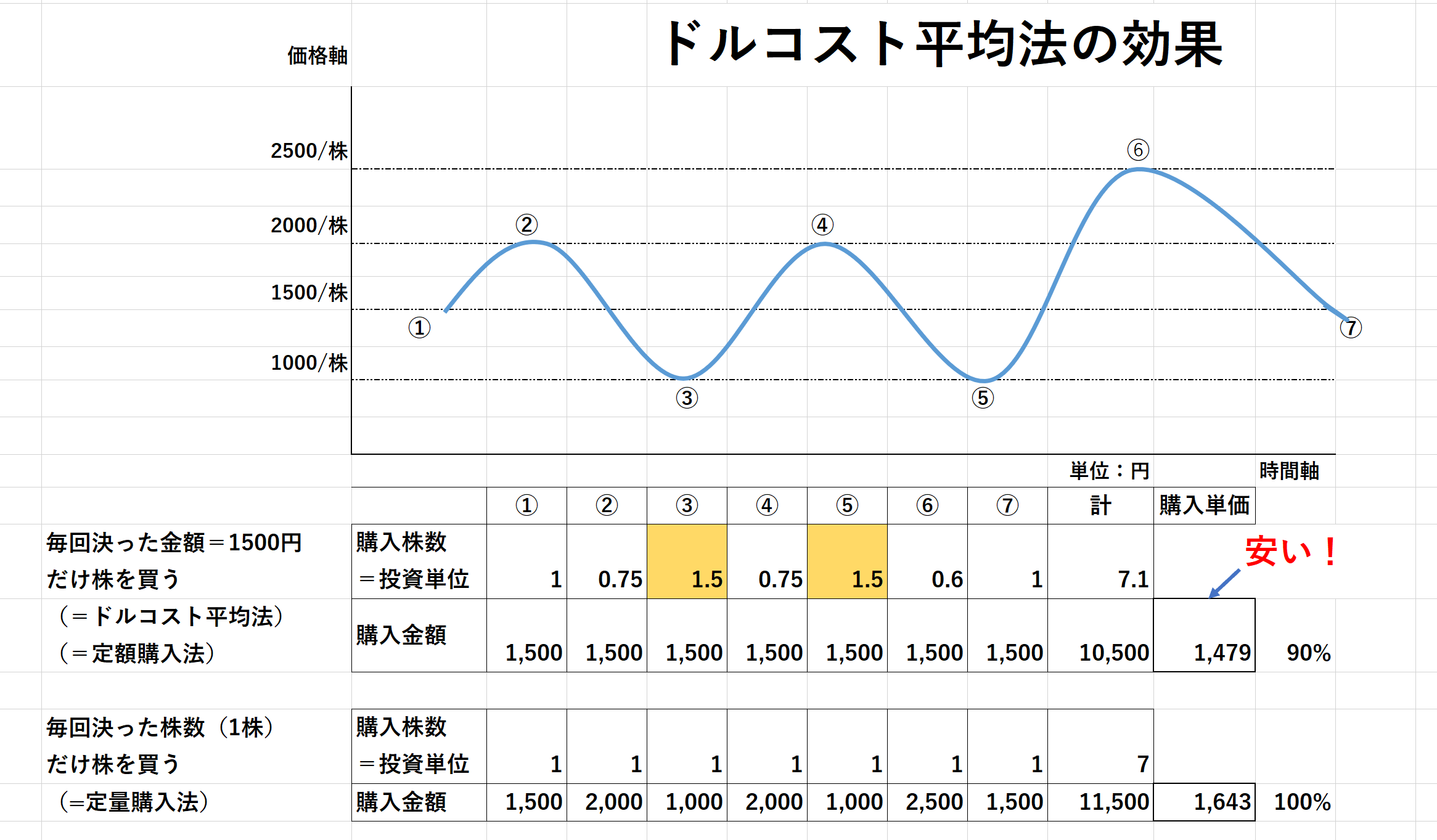

その原理を分かりやすく示したのが図1です。チャートは株価の変化、チャートのすぐ下の表は、ドルコスト平均法と定量購入法(この例では、例外的なではあるものの、イメージしやすくなるよう「毎回1株ずつ購入する」と仮定しています)による購入単価の違いを示しています。

図1 ドルコスト平均法の効果

筆者作成

例えば、①から⑦の時点で株式を買う際、株価が図1上部のチャートのように変化したとします。

③や⑤のように株価の安いときには多くの株数(1.5株)が買えるのに対し、②や④や⑥のように株価が高いときには、少ない株数(0.75株または0.6株)しか買えません。その結果、毎回1株ずつ購入する(図1下部)場合に比べ、ドルコスト平均法の方が、平均購入単価が安くなるのです。

平均購入単価

・ドルコスト平均法 1株当たり1479円(90)

・定量購入法 1株当たり1643円(100)

購入方法を変えただけで、なんと200円弱も安くなるのです。皆さんが証券会社を通じて、投資信託を毎月購入する場合は、1000口などの一定量ではなく、一定額を基準として、積立購入することがおすすめです。

まとめ

この記事では、長期積立投資のメリットと、さらに効果を高める「ドルコスト平均法」について解説しました。積立投資は、一括投資に比べて価格変動リスクを緩和し、平均購入単価を下げる効果があります。

また、ドルコスト平均法を活用すれば、高値掴みを避けつつ効率的に資産を増やすことが可能です。定額での積立購入は初心者にも取り組みやすく、長期的な資産形成に有効な手法です。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー