貯蓄手段としてNISAが優れている特徴

株式や投資信託に投資するとその運用益が非課税になる制度ということは、皆さんご存じだと思います。それではこの制度はどんな目的で、どのように使えば最も有効なのでしょうか?

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

NISAとは?

NISAとは、株式や投資信託などの変動性金融商品への投資を促進するために、一定の条件を満たした金融商品に対し、その売却益や配当への税金(約20%)を非課税にする制度です。一般NISA、つみたてNISA、ジュニアNISAの3種類があります。

ジュニアNISAは未成年者のためのものという点で特殊なので、この記事では、一般NISAとつみたてNISAについてお話をしたいと思います。NISA(Nippon Individual Savings Account)は、英国のISA(Individual Savings Account)を見習ったものです。

(ISAや、ISAとNISAの比較について興味のある方は、2019年3月の筆者作成記事「本場英国と比べると物足りない? 日本のNISA、これでいいの?」をご一読ください)

NISAの特長

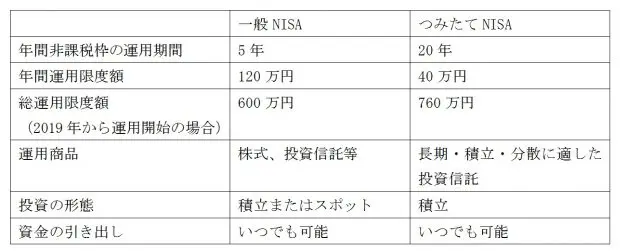

NISAは現在、時限立法に基づく制度で、一般NISAは2023年、つみたてNISAは2037年までしか有効ではありません。下表の総運用限度額はその制約に基づき計算しています。

NISAの非課税枠は毎年、年度ごとに与えられ、その非課税枠が下表に示す通り、一般NISAでは5年、つみたてNISAでは20年続きます。一般NISAとつみたてNISAは併用できませんが、その年度ごとに替えることは可能です。

例えば2019年は一般NISAを利用し120万円で株式を購入し、2020年はつみたてNISAに切り替えて40万円の積み立てを行うことが可能です。もちろん、どちらかのNISAをそのまま続けても構いません。

NISA創設の目的とその特長

NISAの創設目的の1つに投資の振興があります。日本は欧米に比べ貯蓄率が高く、家計金融資産の伸びが低水準です。日本政府は家計金融資産の伸長を目指し、株式、投資信託等への長期分散投資を促すため、NISA制度を創設しました。

国民の資産を伸ばすだけでなく、投資を振興することにより企業の成長も助けることができるという狙いです。また、NISAの特長としては、次の点が挙げられます。

1.安定的な資産形成を促すため、金融庁はつみたてNISAの対象として長期分散投資に適した手数料が低くリスクの小さい商品しか認めない方針を打ち出し、投資者保護のための施策を講じている。

2.NISA口座は運用益非課税というメリットがある見返りに、課税口座で認められている別の口座との損益通算は認められていない。NISA口座で損失を出しても、他の口座の利益と相殺し税金を減額することはできない。

NISAの活用方法

創設の目的やNISAの特長を考慮して、最も有効にNISAを活用する方法を考えてみましょう。長期積立、分散投資による運用を目指す。具体的には次の通り。

1.投資信託でも特定の銘柄に特化したものでなく、インデックス投信のようなリスクを分散したものを毎月一定額ドルコスト平均法により購入する。

2.長期投資を前提としているので、手数料はできるだけ低いものを選ぶ。保有期間に応じてかかる信託報酬手数料については特に注意が必要。年率0.5%以下、できればもっと低いものにする。

3.上記の方針は、NISA口座が他の課税口座と損益通算ができないこととも適合する。損をしてもリカバーする手段がないので、できるだけ損をしにくい商品および投資方法を選ぶことが必要である。

まとめ

例えば現在40歳未満の方が、つみたてNISAをやり、複利効果のある投資信託に投資をするとします。2019年から2038年まで毎年40万円・計760万円を積み立てれば、年利換算1%の複利運用なら約832万円、年利換算2%なら約914万円、年利換算3%なら約1005万円を貯めることができます。

将来、NISAの期限が延長されるか恒久化されれば、20年以上の運用も可能になり、資産をもっと増やせる可能性も出てきます。

そのように考えると、老後資金のための備えとしては、つみたてNISAの長期積立は有効であると言えます。またiDeCoと違いいつでも資金を引き出せるので、お子さんの教育資金、住宅ローンの繰上げ返済資金等にも有効です。

皆さんがNISAを通じて有効な資産形成をされることを願っています。

出典

金融庁 NISA特設ウェブサイト

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー