REIT(リート・不動産投資信託)はミドルリスクではない?

分配金が魅力でも、これほどまでに下落するとは、想定外だという人も少なくありません。実際のところはどうなのか、過去の動きを株式と比較して検証してみましょう。

国際公認投資アナリスト

1級ファイナンシャル・プランニング技能士、日本証券アナリスト検定会員

大手証券会社で法人営業、個人営業、投資相談業務を担当。2004年にファイナンシャル・プランナーとして独立し、相談者の立場にたった顧客本位のコンサルタントを行う。特に、ライフプランニング、資産運用、住宅ローンなどを得意分野とする。近年は、ひきこもりや精神障害者家族の生活設計、高齢者介護の問題などに注力している。

株式よりも大幅に下落したREIT

新型コロナウイルスの感染が広がり、世界各国で株式相場は大幅下落となりました。日本も例外ではなく、東証株価指数(TOPIX)は2月中旬から3月中旬にかけての1ヶ月間で約3割もの大幅な下落となりました。3月後半からは戻してきていますが、まだまだ予断を許さない状況です。

1ヶ月で3割の下落も大きいものですが、それ以上に大きく下落したのが、REITです。東京証券取引所に上場しているREITの動きを表す東証REIT指数を見ると、1ヶ月間でおよそ5割も下落しています。

銘柄によって違いはありますが、平均で資産価値が半分になっているわけで、下落のスピードに驚いた人は多いのではないでしょうか。日本ビルファンド(8951)やジャパンリアルエステイト(8952)など、大型のREITも4割近く下落しましたので、一部の銘柄だけがひどかったわけではありません。

REITはミドルリスク・ミドルリターンではない

REITは、複数の不動産の持ち分を小口に分けた運用商品で、1口数十万円程度で売買されています。不動産の収益が分配金として受け取れ、比較的高い利回りになっているのが魅力です。

それだけに値上がり益よりも分配金による収入を目的に購入する人が多く、しばしば「ミドルリスク・ミドルリターン」の投資商品と言われることがあります。

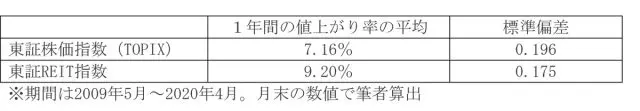

しかし、実際は値動きが小さくはなく、株式並みのリスクがあります。試しに、1年間の値上がり率を過去10年間にわたって調べてみました。全体的な傾向を見るために、株式については東証株価指数(TOPIX)、REITについては東証REIT指数の動きを分析しています。

【計算の前提条件】2009年5月末より1年間保有した場合の上昇率を月ごとに算出し、120回の結果を平均したものを「1年間の値上がり率の平均」とし、その標準偏差を計算した。

1年間の値上がり率の平均は、東証株価指数(TOPIX)よりも東証REIT指数のほうが高くなっています。保有している場合は、これに加えて分配金が入りますので、投資収益率はさらに良くなります。株式の配当利回りが東証1部平均で2%前後なのに対して、REITの分配金利回りは3~5%程度となっています。

一方、リスクの程度を見る指標としては標準偏差が参考になります。標準偏差は、価格の変動幅を表す数値ですので、値下がりした場合の程度の大きさがわかります。

上記の表の数値を見ると、REITのほうが株式よりも少し小さいものの、いずれも小さな値ではなく、大きな下落もあり得ることを示しています。REITも株式並みに価格が変動すると考えたほうが良いでしょう。少なくとも「ミドルリスク」の投資商品とはいえません。

長期保有であれば、魅力的な投資対象

「ハイリスク・ハイリターン」という言葉があるように、収益性が高い投資商品はリスクも大きい傾向があります。逆にリスクが低い(ローリスク)金融商品は収益性も低く(ローリターン)、両方の良いとこ取りは、一般的にはできないとされています。

過去10年間の結果を見る限りでは、REITは株式並み、あるいはそれよりも少し低いリスクで、株式よりも高い収益性を実現できています。

リスクとリターンのバランスを比べると、株式の平均値よりも魅力的だといえるでしょう。もっとも、これはあくまで過去の結果に過ぎません。今後どのような状況になるかは、慎重に判断する必要があります。

2月後半から大幅に下落した株式相場ですが、3月後半から4月にかけては持ち直してきています。それに対してREITの回復は芳しくなく、株式に比べて出遅れている印象です。過去の結果で見たように、REITの値動きは決して小さくありませんので、今後もまだ波乱があるかもしれません。

しかし、短期的な値動きに慌てずに、長期的に保有できるのであれば、比較的収益性が高く、魅力的な投資商品が多いと考えられます。

執筆者:村井英一

国際公認投資アナリスト