「残業がなくなって給料も減ってしまった」

「急な出費が発生して手元資金がカツカツに」

予想もしなかったアクシデントで急にお金がなくなってしまうこと、誰しも経験したことがあると思います。もし身内が助けてくれたら全力で頼りたいところですが、お金を借りる行為は身内であってもなかなかお願いできないですよね。

瞬間的にお金に困ってしまうシーンは意外と多いのではないでしょうか。そのような状況で活躍するのが、手軽にお金を借りられて、法外な利息もなく返済できる消費者金融です。

消費者金融と聞くと、怖い人が取り立てにきたり、職場に電話がかかってきたり、というイメージで敬遠している人も多いでしょう。身内だけでなく、銀行からもどこからも借りられなくなった人の最終手段と勘違いされることもありますが、実はそんなことはありません。

法律が整備されてから消費者金融は健全に営業されています。多くの人が懸念している「他の人にバレないか?」というプライバシーの配慮もされています。必要書類を提出する、返済期限を守るなど、基本的なルールを守れば、家族や職場にバレる可能性は高くありません。

消費者金融によって異なりますが、自宅や職場に連絡をしないことをホームページに明記している場合もあります。

本記事では消費者金融の概要やできること、選ぶ際の注意点、メリット、デメリットなどを詳細に解説します。加えて、初めて利用する人でも理解できるように分かりやすく消費者金融での審査申込から返済の手順にも触れ、返済が苦しくなったときの対応方法まで説明するので、ぜひご一読ください。

執筆者:七海 碧

ファイナンシャルプランナー

ファイナンシャルプランナー。大学の授業がきっかけで金融に興味を持つ。自分自身でも株式、暗号資産、NFT、DiFi等に投資し、30代前半で約2500万円を運用中。大手金融メディアでの執筆、金融系YouTuberや金融系インスタグラマーの企画やライティングなど、幅広く活動している。自分自身の投資体験をもとに、初心者でもわかりやすいように説明することが得意。

目次

消費者金融とは?

銀行のカードローンとの違い

世間体やイメージから消費者金融ではなく、銀行のカードローンを選択する人も一定数います。 資金用途は自由であり、担保が不要である点など、商品の内容はほとんど同じといっていいでしょう。どちらもあらかじめ決められた利息を払って返済していきます。いくつか異なる点を説明します。

基(もと)になる法律が異なる

銀行は「銀行法」、消費者金融は「貸金業法」と、根拠とする法律が異なります。 大きな違いは「総量規制」の有無です。貸金業法が対象となる消費者金融の総量規制に基づき、利用限度額は年収の3分の1までと法律で定められています。例えば、年収300万円の場合は100万円までしか借りられません。 一方で銀行にはこのような規制はありません。収入など勘案し、返済できる金額かどうかしっかり審査を行い、貸し出す金額を決めます。そのため、総量規制はないものの、借入可能な金額は年収によって左右される点は消費者金融と同じです。総量規制がないから、上限なく借りられるわけではありません。

保証会社の有無

銀行カードローンの場合には、万が一のときに代位弁済(代わりに返済)する保証会社がバックについています。そのため借り入れした人が返済できなくなった場合でも銀行が貸したお金を回収できなくなることはありません。 一方で消費者金融は、保証会社の後ろ盾がないため、回収できないリスクも自ら背負うことになります。銀行よりもリスクが高い分、消費者金融の方が金利を高く設定しているとも考えられます。

申し込みから借り入れまでの時間

消費者金融は申込方法によっては審査が最短で30分を切るスピード感なのに対し、銀行カードローンは外部のデータベースへの確認もあるため、最短でも翌日になります。すぐにお金を借りたい人にとっては即日か翌日以降かは大きな差になります。 消費者金融で審査がスムーズに進めば、申し込みから1時間以内で現金を手にすることも十分可能です。

ヤミ金融業者(ヤミ金)との違い

ヤミ金融業者、通称ヤミ金とは本来、貸金業を行う場合に必要な登録をせずに貸し付けを行っている違法な貸金業者のことです。一般の消費者金融の返済がほぼ毎月1回で行われるのに対し、1週間や10日ごとに1回と返済スパンが短いことが多く、法律で定められた上限金利よりも高い金利での貸し付けを行っています。また、取り立てが厳しく行われることもあります。 消費者金融は怖いと勘違いされる理由のひとつとして、このヤミ金と同じと思われていることが挙げられます。 見極める方法は金融庁の登録貸金業者情報検索サービスで確認することです。正規の貸金業者であれば、大手でも中小問わず登録しているので、検索すれば確認できます。登録番号が見つからない場合はヤミ金である可能性が高いでしょう。 ヤミ金であっても、WEBサイトが作り込まれていて正規の貸金業者と見分けがつかない場合や、偽の登録番号を載せている可能性もあります。

大手消費者金融と中小消費者金融の違い

貸金業者として登録が必要である点などは一緒ですが、審査基準、借り入れまでのスピード、利便性などが異なります。ちなみに大手と中小の消費者金融に明確な定義の違いはありません。 まず、法律で義務付けられているため審査をするにあたり、一部の中小消費者金融では大手との差別化を図るために独自の審査基準を設けています。 大手の消費者金融はスコアリング方式を採用しています。スコアリング方式とは職業や年収や個人信用情報などの情報を点数化し、その合計値によって判断する審査方式である程度、機械的に行うことが可能です。 一方で、一部の中小消費者金融では社員が申込内容や申込者の人物像などを参考にして判断するなど、必ずしもスコアリング方式を採用していません。その結果、大手では借入不可と判断された人が中小で借りられたというケースもあります。 次に、融資のスピードについても、大手よりも中小の方が遅いと考えておいた方が無難です。最短では20分融資を掲げている大手がある一方で、人の手で審査をしているために最短で翌日以降になってしまう中小消費者金融もあります。もちろん、即日融資に対応している中小もあります。 また、利便性という面でも中小の場合は、ネット申し込みができずに申し込みが窓口限定であったり、街中のATMが利用できなかったりと制限が多いことも大手との違いといえます。

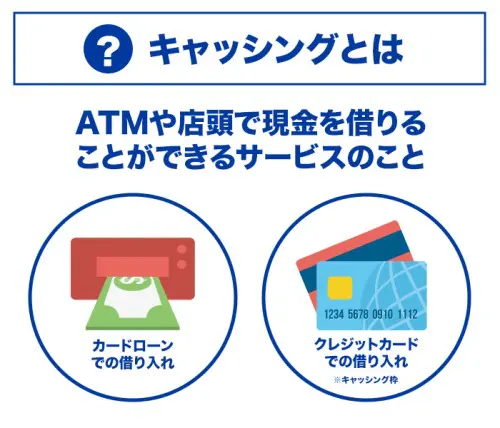

キャッシングとカードローンの違い

消費者金融の商品の中には「キャッシング」と「カードローン」がほぼ同じ意味で使われている場合があります。 「キャッシング」とは厳密には、現金を借りられるサービスの総称で「クレジットカード付帯のキャッシング」と「カードローン」に分かれます。

消費者金融を安心して利用できる理由

消費者金融でできること

例えば、多くの人が消費者金融と聞くと想像するアイフル、アコム、プロミスといった大手では、WEBから申し込みができ、審査も最短20分以内で完了し、街中のコンビニにあるATMで借り入れ・返済ができます(※)。

しかも家族や職場な人にバレにくい配慮もされていて、トラブルがなければ、問題なく利用できるでしょう。申し込み・返済方法によっては家から一歩も出ずに取り引きが完了します。WEB申し込みにあたっての電話サポートもあるので、ネット利用によほど抵抗がなければ簡単にできるといえます。

また個人利用のカードローンや事業向けのサポートプランに加えて、複数の借り入れを1つにまとめるローンなど、幅広い商品を展開している消費者金融もあります。

※お申込時間や審査によりご希望に添えない場合がございます。

こんなときに使える

消費者金融でお金を借りるときには期限までに返済さえできれば、どのような用途でも問題ありません。基本的には申し込みをする際に利用目的を問われることもありません。 例えば、以下のような理由でも借り入れができます。

・水光熱費が払えないとき ・急に現金が必要になったとき ・両親の高額な医療費が必要になったとき ・住宅ローンの返済額が困難になってしまったとき ・学習やスキルアップの費用に使いたいとき ・歯の治療や脱毛、エステなど美容に使いたいとき

上記は使用の一例にすぎず、その他の理由でも借りられます。お金の使い道の縛りがない点は消費者金融カードローンの大きな魅力といえるでしょう。 個人的な理由でお金を借りていいか悩む人も多いかもしれません。大手消費者金融のホームページにも原則、利用目的が不問であると書いてあるので気にする必要はないでしょう。

借り入れの条件

消費者金融で借りられる金額はいくら?

消費者金融での借り入れ・返済方法

・自分の口座へ振り込み

・スマホアプリを通じてコンビニの提携先ATMから受け取り

・アイフルカードを利用してコンビニ、銀行の提携先ATMで受け取り

・口座振替(自動引落) ・自分の口座から振り込み

・スマホアプリを通じてコンビニの提携先ATMから返済

・アイフルカードを利用してコンビニ、銀行の提携先ATMで返済

アコムやプロミスなどの大手消費者金融もアイフルと同じように複数の方法から選べるので、利便性は高いといえるでしょう。

他の人にバレる危険性

実際に使用している利用者のデータ

| 年齢 | 割合 |

|---|---|

| 20代 | 44.9% |

| 30代 | 20.6% |

| 40代 | 17.8% |

| 50代 | 11.7% |

| 60代 | 5.0% |

・男女比の割合 ※2 男性71% 女性29% 約3割は女性の利用者です。アイフルの場合は女性専用ダイヤルや、女性向け商品の展開など、女性も安心して利用できる工夫がなされています。ちなみにプロミスなど、他の消費者金融でも女性専用ダイヤルは用意されています。

・職種の割合 ※2 正社員 61.8% パート・アルバイト 22.4% 社長・代表者 7.6% 嘱託 5.2% 期間契約/派遣 3.0% パート・アルバイトから社長・代表者まで幅広い層に利用されています。その中でも大半を占めるのは正社員です。審査の判断が職種で行われているわけではないことが読み取れます。 アイフルの利用者データを紹介しましたが、大手消費者金融の利用者データの傾向としては大きく乖離(かいり)はないだろうと推測されます。 想像していたよりも男女問わず、幅広い属性の人が借りていることが実感できたのではないでしょうか。

消費者金融の審査に落ちる理由

【1】安定した収入がない

安定した収入がないと、返済能力がないとみなされて審査に落ちてしまいます。しかし「安定した」という部分に基準は示されていません。 例えば、アイフルでは「定期的な収入と返済能力を有する方」が借りるためのひとつの条件になっています。 年収が多い場合でも、月によって収入の開きがあったり転職直後など、継続的な収入が認められなければ、審査に落ちる可能性もあります。パートやアルバイトであっても、毎月収入が得られる状況になってから申請すると審査に落ちにくくなるでしょう。

【2】申告内容に虚偽がある状態で提出する

年収の過大申告、年齢の詐称などをすると、発覚した時点で審査落ちの対象になってしまいます。 消費者金融の立場からすると、審査で大事な要素になる年収等でうそをつかれてしまうと、誠実に返済をするとは考えにくくなってしまいます。返済されなければ、そのまま損失につながるため、貸すことに消極的になるのは想像に難くないでしょう。虚偽申告するような人を信頼してお金を貸す会社はないと思っておきましょう。 必要書類や情報の漏れなどの不備がある場合は、正しい情報に修正すれば、審査に通過できますが、審査時間が余計にかかってしまいます。最短で借り入れするためにも申告内容に誤りや記入ミスがないかは必ず確認しましょう。

【3】信用情報に傷がついている

銀行に限らず消費者金融でも、審査にあたり必ず信用機関に確認をします。お金を借りた金額だけでなく、返済遅延などのトラブルもすべて記録されていて、審査担当者はその情報にアクセスできるのです。 トラブルが記録されていると審査に通りづらくなってしまいます。特に債務整理、延滞、強制解約、代位弁済などの記録が残っていると、審査通過はかなり困難になってきます。 ちなみに信用情報の傷はトラブルが解消されてから5年程度で消えるといわれています。 しかし5年を超えた場合でも、トラブルを起こした消費者金融での借り入れは難しい場合があります。例えば、アイフルではトラブルが起きて5年経ってもアイフルの中の社内記録からは消えません。そのため、アイフルで返済トラブルがあってから5年が経っても、アイフルで借りることは困難になってしまうというわけです。

【4】勤続年数が少ないなど属性情報が影響した

職業の種類や勤続年数によって「信用度が低い」と判断されて審査に落ちる可能性があります。 例えば、フリーランスや日雇いバイトなどは正社員や公務員と比べて信用度が低いと判断されてしまいます。また、転職して1ヶ月しか経っていない場合は、安定した給料を得ているとは判断されにくくなるでしょう。在職期間が長ければ、お金を借り入れしてすぐに退職するリスクは高くないとみなされます。 他にも、勤務先の規模や収入形態、家族形態や住宅ローンの有無なども判断材料になります。

【5】借入希望金額に対して収入が低い

借入希望額に対して収入が低すぎる場合は、審査に通過することは難しいでしょう。銀行からの住宅ローンなどは年収を超えた借り入れも可能ですが、消費者金融での借り入れは総量規制により年収の3分の1以上は借りられません。 (借り換えやおまとめローンのように総量規制に縛られない商品を提供している消費者金融もあります) そのため、希望額が年収の3分の1を超えた場合は、借入金額の引き下げか審査落ちとなってしまいます。

【6】すでに複数の消費者金融から借り入れしている

何社以上借り入れをしていると審査に落ちやすいという基準はありませんが、少ないに越したことはありません。 複数の消費者金融から借り入れをしていると、返済不能に陥っていると疑われてしまい、審査に落ちてしまうこともあります。借入先を1つにまとめるなど、対策をしておきましょう。借入先をまとめるためのローン商品を提供している消費者金融もあります。返済先を絞ることで、返し忘れを防ぐだけでなく、金利が下がることで月の返済額が下がり、負担を減らせる可能性もあります。

【7】同時に複数社に申し込みをする

同時または短期間に、複数の消費者金融等に申し込んだという情報は、信用情報機関を通して審査担当者に把握されてしまいます。審査担当者に他社で借りられない事情を疑われることは、審査にとって不利でしかありません。 審査落ちの可能性が高くなるので、1社の申し込みを確実にしていきましょう。 以上、よくある審査に落ちてしまう理由を7つ紹介しました。明確な基準がないために判断に迷うのが実態です。借り入れできるかを調べるにあたり、一部の消費者金融が行っている簡易診断を利用するのも参考になります。 例えば、アイフルとアコムでは、年齢と年収、他社借入金額、プロミスでは生年月日、年収、他社借入金額 と3つの項目を入力するだけで、簡易的に借入可能かを確認できます。ここでの結果で必ず借り入れができるとは限りませんが、ひとつの目安にはなるでしょう。

消費者金融でお金を借りるメリット

【1】申し込みからお金を借りるまでのスピードが速い

特に大手消費者金融の審査スピードはとても速く、申込方法によっては最短30分以内で融資可能です。例えば、アコムは最短20分(※)、プロミスは最短3分融資可能(※)、アイフルは最短18分(※)と公式ホームページ上には記載されています。すぐに現金が手元に欲しい人にとって、このスピード感はうれしいでしょう。 ただし、必要書類に不備がある、審査受付時間外である、審査受付時間内であっても申し込みが多いために混雑しているなど、状況によって審査時間は変わってきます。 最短〇〇分と公式ホームページに表記している場合、必ずこの時間内に審査が完了するという意味ではなく、あくまで「最短」時間です。申し込みを行う人の属性や混雑状況等により、審査に数時間~1日以上かかる場合もある点に注意しましょう。

※お申込時間や審査によりご希望に添えない場合がございます。

【2】無担保や保証人なしで借りられる

不動産や定期預金などの担保となる金融資産や保証人を設定せずにお金が借りられます。担保となる資産を保有していない方や、スムーズに借りたい方にとっては大きなメリットになります。 申し込みからお金の受け取りまでの審査のスピード感があるのは、担保や保証人確認が不要であるという側面もあります。

【3】無利息キャンペーンがある

無利息期間を設定している消費者金融も少なくありません。 無利息期間とは通常の借り入れだと発生する利息がかからずに利用できる期間のことで、初回限定など、利用回数に制限もあります。 例えばアイフルでは初回に限り30日間無利息で借り入れができます。仮に契約した翌日にお金を借り、30日以内に返済すれば、利息を支払う必要がありません。うまく利用すれば、ほとんど費用をかけずにアイフルのサービスを利用できます。 給料日が決まっていて、それまで一時的にお金を借りるといった使い方で無利息キャンペーンを利用することも可能です。

【4】借り入れ・返済の方法が複数用意されている

自分の都合に合わせて借り入れ・返済の方法を選べることも大きなメリットです。大手消費者金融であれば振り込み、コンビニや銀行のATMからなど、多くの方法の中から選べます。 自分の口座への振込依頼はスマホやPCからで完結します。財布に現金を入れておきたい場合は、コンビニなどのATMを利用すればいいでしょう。

【5】職場や家族など知られたくない人にバレにくい

お金は借りたいけど、職場や家族に絶対バレたくないというニーズは少なくありません。プライバシー関連は十分に配慮されていて、期限通りに返済してトラブルを起こさなければバレる確率はそこまで高くないでしょう。 例えば、アイフルでは、原則自宅や勤務先(在籍確認)のための電話はしないとホームページに記載されています。審査状況により電話をする場合でも、担当者個人名で連絡し、アイフルからの電話だと分からないような配慮がされます。 また、在籍確認のタイミングも事前に担当者に伝えておけば、会社の定休日や都合の悪い時間をずらすなど、多少の調整は可能です。在籍確認の連絡は各消費者金融で異なるので、心配であれば事前に確認しておきましょう。

【6】スマホアプリ等を用いてカードレスで取り引きができる

アイフル、アコム、プロミスといった大手の消費者金融はアプリ経由で借り入れから返済までカードレス対応ができます。もちろん、カードありも選べます。 消費者金融ごとに取り引きできるATMや手数料は異なるので各社のホームページを確認しましょう。カードを見られる危険もないので、家族に財布をのぞかれて気付かれることもありません。 ただし、スマホの中をのぞかれると見つかる可能性があるので、フォルダーの奥に入れるなどして見つかりにくくするなどするといいでしょう。ちなみにアイフルの場合はスマホアプリのアイコンを変更し、目立ちにくくすることもできます。

【7】利用目的に縛りがない

使用目的が問われないのも消費者金融カードローンのメリットです。住宅ローンなどの使用目的が定められているローン商品は、借りたお金を別の用途に使えません。契約書等の書類で確認するため、必要金額をごまかして多めに借りること自体、難しいです。 一方で、消費者金融で借りたお金は、原則何に使っても文句を言われることはありません。何かを購入するときだけでなく、公共料金の支払いや引っ越しなどにも利用できます。また、有事の際に現金を手元に持っておきたいという場合にも対応できます。 使用用途の縛りなしでお金を借りられると知っておくだけで、精神的なゆとりももてるのではないでしょうか。急な出費に備えて、審査を通しておき、いつでも引き出せる状態にしておくだけで安心感も違ってきます。

【8】申し込み~借り入れ~返済までがWEBで完結

申し込みから返済までの一連の流れをWEBで完結できます。現金を直接受け取りたい場合でも提携先ATMで下ろす、自分の銀行口座に振り込んでから下ろすなど、消費者金融の店舗まで足を運ぶ必要がありません。 カードレスを選択してWEBで完結できれば、郵便物なしで利用できます。ただし、返済が遅延したなどのトラブルで対応が遅れると督促状が郵送される可能性があるので注意しましょう。万が一、自宅に督促状が送られてしまった場合でも、封筒では消費者金融からの郵便物だと見分けがつかないよう配慮されています。 トラブルがなければ、カード、郵送物など物理的な証拠を残すことなく借り入れから返済できる点はWEB完結のメリットでしょう。

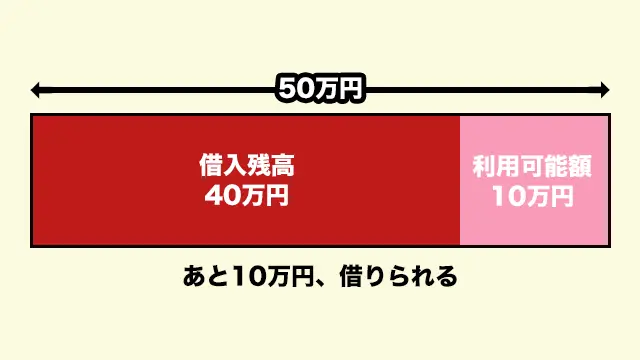

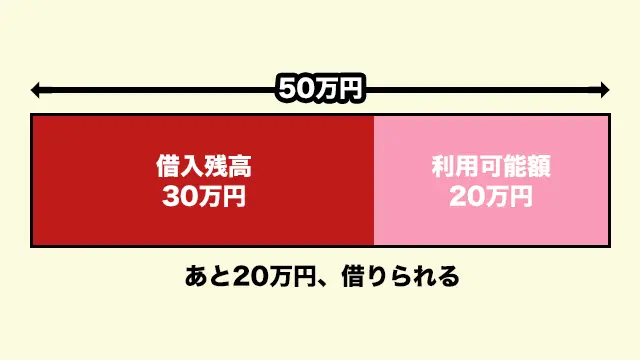

【9】用途に縛られずに何度も借入可能

基本的に一度審査が通ってしまえば、限度額の範囲内で手続きなどをせずに再度お金を借りられます。 マイカーローンやフリーローンは、完済後にまた借りるには再度審査が必要になるなど、借りるまでに時間と手間がかかります。 消費者金融では再審査不要ですが、過去の審査で定められた利用限度額の範囲内である点には注意しましょう。 例えば、50万円の利用限度額があると、以下のような使い方が可能です。 (1)40万円を借りる

【10】低い年収でも借り入れしやすい

実際の利用者データを見ると、消費者金融は年収が少ない方でも利用していることが分かります。 全国銀行協会が2020年3月に発表した「銀行カードローンに関する消費者意識調査〈調査結果〉」によると、消費者金融のみの利用者の約60%は400万円以下となっています。さらに細分化すると、利用者のうち年収1~200万円の比率は23%(年収1~100万円:9.8%、101~200万:13.2%)となっており、銀行カードローンのみの利用者と比べて高くなっています。 年収が低い場合でも消費者金融で借り入れができることがこの調査から読み取れます。 カードローン利用者の収入別分布 ※3

| 年収 | 消費者金融のみの利用者 | 銀行カードローンのみの利用者 |

|---|---|---|

| 1~100万円以下 | 9.8% | 5.7% |

| 101~200万円以下 | 13.2% | 8.7% |

| 201~400万円以下 | 36.4% | 27.9% |

| 401~600万円以下 | 21.8% | 24.3% |

| 601~800万円以下 | 8.6% | 13.5% |

| 801~1000万円以下 | 3.4% | 7.0% |

| 1000万円超え | 1.4% | 2.6% |

消費者金融でお金を借りるデメリット

【1】他のローン商品と比べて金利が高い

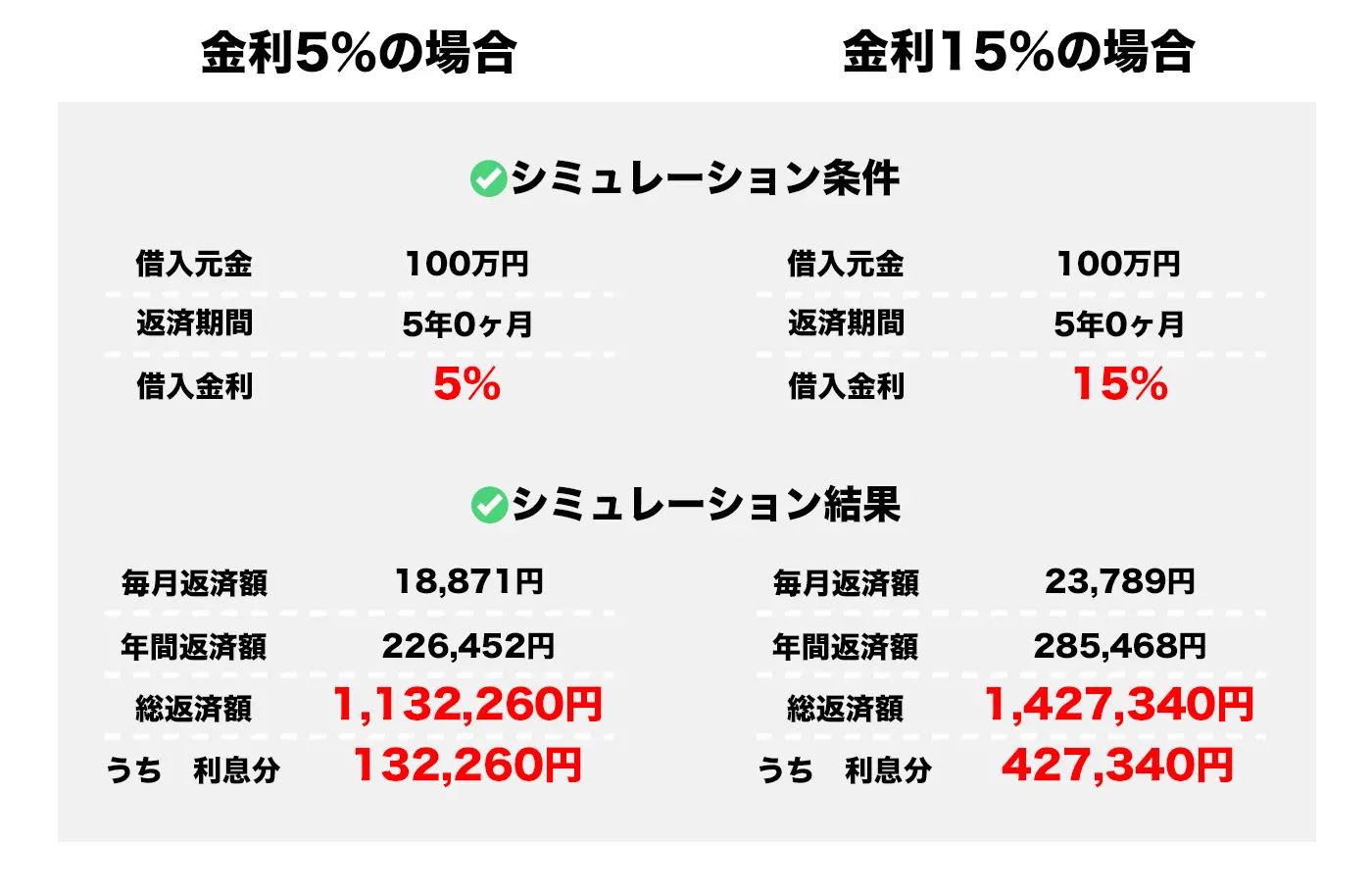

テレビで見るような大手消費者金融の金利はおおよそ3.0%~18.0%の範囲内になっています。中小の消費者金融ですと、法律で定められた上限以下ではありますが、大手と比べて全体的に金利が高い印象です。 消費者金融同士で比べると、金利は似たりよったりですが、銀行などが提供する他のローン商品と比較すると高めの設定になっています。完済までの期間が長くなれば、総返済金額が大きくなり、返済の負担が重くなります。 例えば、100万円を5年かけて毎月返済すると、金利5%と15%でどのくらい変わるでしょうか。金利5%の場合は約113万円(+約13万円)、金利15%の場合は約142万円(+約42万円)と元本は同じ100万円でも総返済額は30万円近く変わってきます。また、消費者金融によっては借入する金額ごとに返済回数の上限が設定されていることもあります。

【2】ついつい借りすぎてしまう

利用者の年収などの属性に応じて、借り入れの利用限度額が設定されます。一度審査が通ると返済に滞るなどのトラブルがなければ、その限度額の枠の中で繰り返しお金を借りられる便利さがあります。 まだ借り入れが残っている状態でも利用限度額まで余裕があれば、追加の借り入れも可能です。 お金が必要なときに審査不要で借りられることは大きなメリットです。しかし、借りすぎの傾向にある人は、返済できる金額以上を借りてしまうリスクにもなってしまうと頭に入れておきましょう。 それを防ぐためにも追加借り入れのときでも返済シミュレーションで計画を立てておくのがおすすめです。「借入ご希望金額」、「貸付利率」、「ご返済回数」など、簡易な入力項目で、毎月の返済金額がすぐに分かります。 無理のない借り入れにならないか事前にチェックしておきましょう。

【3】住宅購入時など他のローン審査に影響する

マイホームなど、大きな買い物をするときは大半の人がローンを組むでしょう。その際に消費者金融での返済が残っていると借り入れできる金額が減らされるなど、審査に悪い影響が出る可能性があります。 これは消費者金融での借り入れに限った話ではなく、他のローンでも同じことがいえるでしょう。例えば、自動車ローンの返済が終わっていなければ、住宅ローンの借入可能な上限額が低くなるのは容易に想像できます。 そのため、近い将来にローンを組んで大きな買い物をする予定があれば、消費者金融での借り入れが悪影響を及ぼす可能性があることを踏まえて検討しましょう。

【4】大半のATMで手数料が必要になる

身近なコンビニのATMで借り入れ・返済ができるのはとても便利なのですが、都度手数料がかかります。

アコムならアコムATM、SMBCモビットなら三井住友銀行ATMと各消費者金融も一部のATMに限り、手数料無料としています。しかし、提携している大半のATMでは入金・出金時にそれぞれ手数料がかかると覚えておきましょう。

【5】収入がある人しか借りられない

基本的には、収入がないと返済ができないとみなされて審査を通過できません。担保も保証人もなしで借り入れができるので、多くの消費者金融は「安定した収入」を申込対象の条件にしています。返済が前提であるので、当たり前といえば当たり前の条件です。パートやアルバイトであっても安定した収入と認められれば、借り入れが可能な場合もあります。 例外としては配偶者貸付があります。配偶者の同意が必要ですが、借入本人と配偶者の収入の合算から3分の1まで借り入れできるという制度で、総量規制の例外にあたります。ただし、配偶者貸付を取り扱っている消費者金融は限定的なので、あまり期待しない方がいいでしょう。

【6】借金に慣れてしまう

初めての消費者金融の利用は借りていいのだろうか、返済できるだろうか、と不安がつきまといます。 しかし、人と対面せずに借り入れから返済までを経験すると、借金への慣れや耐性がつき、あまり抵抗を感じなくなってしまう場合があります。 返済が終わっても、一定期間は審査不要で借りられる状態になるため、自分の意志次第で簡単に借り入れができます。気軽に借りられるという最大のメリットが借金慣れによって、借りすぎを引き起こす要因にもなりかねません。 安易に借金をしないために、借りる際に必ず返済シミュレーションをして、借りすぎを防ぎましょう。

【7】バレるとマイナスイメージがつきまとう

住宅ローンもカーローンも「借金」には変わりありませんが、消費者金融の「借金」に対しては、マイナスイメージを持たれることが多いです。 知られても借金ができなくなるなどの強制力が働くことはないですが、家族や友人に不信感を抱かれてしまうことは決して無視できないデメリットでしょう。 トラブルがなければ自宅や職場への連絡からバレることはないですが、消費者金融のカードを持っていたり、家族の共用PCで履歴を見られたりすると言い逃れはできません。

消費者金融で借りるうえで必ず気をつけること

メリット・デメリットを把握したうえで、借りるときに注意しておくべき点を5つ紹介します。思わぬところで消費者金融の利用がバレるなど、アクシデントを防ぐためにもここでお伝えする注意点5つを心にとどめておいてください。

計画的な借り入れをする

違法業者に注意する

法律を守らない違法業者と契約しないように注意しましょう。違法業者は違法な高金利であったり、返済が滞ると厳しい取り立てを行ったりするため、勤務先や親族にも迷惑をかけてしまうことがあります。登録している事業者かを必ず確認してから審査申込をしましょう。 多くの方が耳にしたことのあるアコム、アイフル、プロミスといった大手の消費者金融であれば心配ないですが、聞いたことのない消費者金融でも登録の有無を調べられます。登録番号を金融庁の登録貸金業者情報検索サービス(※4)に入力すると分かります。 偽の登録番号を掲げて登録しているように見せている場合もあります。必ず登録番号をこちらのサイトで検索して確認するようにしましょう。 ※4 金融庁「登録貸金業者情報検索サービス」

借り入れできる金額は最高でも年収の3分の1

多額のお金を必要とする場合でも、貸金業法の「総量規制」により年収の3分の1までしか借りることができません。 これは「借入総額」を定めたルールなので、複数の消費者金融で借りる場合も合計で年収3分の1となる点に留意しましょう。 また、年収3分の1は法律の上限です。そのため、実際に借りられる限度額は借り手の収入や借入状況を見て判断します。借入を希望する金額が年収の3分の1以下であっても、必ず借りられるとは限らない点に注意しましょう。

必ず審査に通るわけではない

お金を借りるにあたり、審査は避けられません。金利が高い代わりに誰でも借りられると勘違いしている人もいますが、貸金業法でも返済能力の審査を義務付けられています。 ちなみに、各消費者金融で審査基準は明確に示されていない場合が多いです。安定した収入があるか、他社の借入状況はどうか、信用情報に傷がついていないかなどを総合的に見て判断されます。 消費者金融に「きちんと借りたお金を返してくれそう」と判断されなければ、借入希望額が少なくても審査に通過できないと覚えておきましょう。

複数の業者を比較してから選ぶ

お金を借りて返すだけなので、どこも変わらないと考えて選んでしまうと自分に合った消費者金融の選択になっておらず、金銭的にも損をしてしまう可能性があります。 消費者金融の会社ごとに特徴や提供サービスは異なるので、借入希望額や利率などを見ながら決めましょう。100万円を借りた場合でも、無利息キャンペーンの有無や、利率が異なれば、総返済額が10万単位で変わる可能性もあります。 店舗に直接足を運ばなくても、各消費者金融の公式ホームページから条件を確認できます。必ず複数の業者を比較して、自分に合う消費者金融を選びましょう。

自分に合う消費者金融を選ぶ際のチェックポイント

金利の高さ

金利の高さは返済額に直結します。同じ金額を借りるのならできる限り返済額は減らしたいですよね。 初めて利用する場合、一般的には上限の金利が適用されることが多いです。各大手消費者金融では大きな差はありませんが、決定する際の要素として意識しておきましょう。 2020年に日本貸金業協会が2000人に調査したアンケートでも「金利が低いこと」は最も重視するポイントとなっています。

申込方法

消費者金融でお金を借りたい人は、時間的な猶予がない人が多いと想定されるので、申込手順の分かりやすさは重要なポイントとして捉えられています。実際に先ほどの日本貸金業協会のアンケートでも上位です。 WEB完結、電話、対面など、消費者金融によって申込方法もさまざまなので、公式ホームページで確認してみましょう。 例えば、自宅からでもPCやスマホアプリで申し込みができるなど、自分に合う消費者金融を選ぶといいでしょう。

利便性の高さ

審査が通ったあとの利便性も重要です。好条件の金利で借りられたとしても、お金を受け取る最寄りの店舗やATMまで自宅から1時間かかる場合は便利とはいえないですよね。 消費者金融によって差はありますが、大手では、自分の口座への振り込みのほか、セブンイレブンやローソンといったコンビニのATMなど、提携先ATMからの借り入れ・返済が可能です。返済忘れを心配する人は自動振替などのサービスもあります。 借り入れから返済の方法まで確認してから決めるのがいいでしょう。

バレにくさ

消費者金融でお金を借りていることを他の人に知られたくないと思っている人は多いので、プライバシー面の配慮も重要なポイントになります。 バレにくさという観点で以下をチェックしておくといいでしょう。

・申し込みはWEBで完結するか ・カードレスで現金を下ろせるか ・返済日の変更など手続きをスマホアプリ含むWEBでできるか ・郵送物は送られてくるか ・在籍確認などを含め、自宅や職場への電話はあるか

申込手続に郵送や電話確認を行わないと明言している消費者金融であっても、返済遅れなどのトラブル時には、この限りではないので注意が必要です。 こういったプライバシー面の配慮はサービス面を見る限り大手消費者金融が充実している傾向があります。

サービス内容

消費者金融によって、独自のサービスを展開している場合があるので、事前に確認しておくといいでしょう。サービス内容によっては、お得に借り入れできる可能性もあります。 無利息期間を設けるのもそのひとつです。アイフル、アコム、プロミスでは30日間は無利息です。詳しくはプロミス公式サイトをご確認ください。他にも指定銀行で手数料無料にするサービスを行っている消費者金融もあります。 各社のホームページを見て、比較検討してみましょう。

消費者金融でお金を借りる手順

- (1)融資の申し込み

- (2)審査に必要な書類の提出

- (3)融資の審査

- (4)契約手続き

- (5)借り入れ(現金の受け取り)

- (6)返済

(1)融資の申し込み

借りるためのファーストステップは融資の申し込みです。アイフルは次の4つから選べます。

WEBからの申し込み

・申し込みは24時間365日受付しています。 ・ネットを使って、スマホ・PC・タブレットから申し込みができます。 ・申し込みから融資まで最短18分(※)です。 ・カードのありなしを選択できます。

スマホアプリからの申し込み

・アプリを使って申し込みをします。(タブレットのアプリからも申込可能です。) ・申し込みは24時間365日受付しています。 *運転免許証から読み込みをすると本人情報入力が短縮できます。 ・申し込みから融資まで最短18分(※)です。 ・カードあり/なしを選択できます。

※お申込み時間や審査状況によりご希望にそえない場合があります。

電話からの申し込み

・専用の電話番号に連絡をして申し込みを行います。 ・受付時間は9:00~18:00(土日祝も営業)です。 ・アイフルカードの受け取りは無人店舗か郵送になります

無人店舗

・全国にある無人店舗にて申し込みを行います。 ・営業時間は9:00~18:00(土日祝も営業)となります。 *店舗によって異なる場合があるため事前に確認しましょう。 ・操作方法が分からない場合も備え付けの受話器でオペレーターに聞きながら手続きを進められます。 ・審査が通れば、その場でカード発行されます。

(2)審査に必要な書類提出

必要な書類は申込方法により異なります。

WEBの場合

スマホで簡単、本人確認の場合は次のいずれか1点が必要です。

・運転免許証 ・住民基本台帳カード ・特別永住者証明書 ・在留カード ・個人番号カード(表のみ)

次に銀行口座で本人確認をする場合は、希望の金融機関を選択すると、金融機関のサイトへ飛びます。口座情報を入力し、問題なく登録できれば本人確認は完了です。

無人店舗の場合

顔写真付き本人確認書類で現住所が一致している場合は、以下のAの中の書類が1点あれば大丈夫です。ない場合は2点提出が必要になります。 また、Aの書類と現住所が一致しない場合には、Bの書類も合わせて提出が必要です。

| A | B |

|---|---|

| 運転免許証 運転経歴証明書 パスポート (※所持人記入欄があるもの) 住民基本台帳カード 個人番号カード(表のみ) 在留カード 特別永住者証明書 各種保険証 国民年金手帳 母子健康手帳 住民票 戸籍謄本 住民票記載事項証明書 | 公共料金領収書(電気・ガス・水道・NHK・固定電話) 国税・地方税の領収書 納税証明書 |

※5 また、本人確認の方法に関わらず、以下に該当する場合は追加で収入証明書を求められます。

●アイフルの希望借入額が50万円を超える場合 ●アイフルでの希望借入額と他社の借入総額の合計が100万円を超える場合 ●その他、審査の過程でアイフルが必要だと判断した場合

借入金額が大きくなる場合は、源泉徴収票などの証明書類を用意しておくとスムーズでしょう。アコムやプロミスも同様に借入希望額が50万円を超える、あるいは希望借入額と他社の借入総額の合計が100万円を超える場合はアイフルと同様に収入証明書が必要です。

(3)融資の審査

必要書類の提出も含め、申し込みが完了したら、あとはアイフルの審査結果を待つのみです。ちなみに、融資に落ちても理由は教えてもらえません。 ただし、審査落ちの理由はある程度推測できます。本記事の「消費者金融の審査に落ちる理由」を参考にしながら、事前に対策をしておきましょう。

(4)契約手続き

審査に通過したら、次は契約手続きに入ります。アイフルの場合、契約内容の確認のほか、今後の返済、借り入れの設定等の簡単な確認を行います。WEBやスマホアプリから申し込んだ場合は、審査結果のメールに送られてくるURLから契約手続きをすれば契約完了です。 この契約手続きの部分は各消費者金融によって若干異なりますが、複雑ではないので心配しなくていいでしょう。

(5)借り入れ(現金の受け取り)

契約手続きが完了すると、いつでもお金が引き出せる状態になります。お金の受け取り方法は各消費者金融によって異なりますが、アイフルでは次の3つから選べます。

・振り込み

・スマホアプリ(セブン銀行・ローソン銀行)

・提携先ATM

各消費者金融で申し込む際は確認しておきましょう。

(6)返済

トラブルを避けるためにしっかり把握しておくべき返済です。この返済方法も各消費者金融によって異なるので確認しておきましょう。勘違いによって返済が遅れると、督促状の郵送や電話連絡などによって、思わぬところから周囲の人に知られる可能性があるので注意が必要です。 返済日と返済方法の2つに分けて説明します。

返済日

アイフルの場合は毎月1回返済の(約定日制)と35日ごとに返済するサイクル制の2つがあります。前者は毎月同じ日に、後者は35日ごとに返済する方式となります。返済スパンが長いと支払う利息が多くなるため注意しましょう。 ちなみにアコムにも35日ごとに返済する方法が用意されています。

返済方法

アイフルの場合、返済方法は以下の5種類です。

・口座振替(自動引落)

・振り込み

・スマホアプリ

・コンビニ/銀行(提携先ATM)

口座振替は便利ですが、通帳に引落履歴が残るなど、それぞれメリット・デメリットがあるので、自分に合う方法を選びましょう。 現金の受け取り方と同様に大手消費者金融の方が手段は多く用意されている傾向があります。

万が一返済に困ったらやるべきこと

おすすめの消費者金融

本記事で説明したことをすべて理解したとしても、数多くの消費者金融から選ぶとなるとなかなか骨の折れる作業になります。各消費者金融に独自のサービスがある場合もあり、金利のように数字で単純比較できるものばかりではありません。 そこで安心感があり、多くの人にとって利便性が高いと思われる大手消費者金融3つに絞って、アイフル、アコム、プロミスを紹介します。

やはりCMなどで見かけてなじみもあり、安心感があります。WEBで申し込みが完結できることに加え、セブンイレブンやローソンなどの身近なコンビニにあるATMで借り入れ・返済ができる利便性は多くの人にとって魅力的といえます。 すべての人に最適かどうかは断言できませんが、これから探すのであれば、この3社は有力候補といえるでしょう。

まとめ

消費者金融について、メリット・デメリット、借りる際の注意点、借り入れから返済の手順を徹底解説しました。消費者金融という言葉でよく耳にする「借りたら自宅や職場に押し寄せてくる」「怖い人が取り立てにくる」といったイメージがあった人にとっては意外な内容も含まれていたかもしれません。 今では大手消費者金融を中心にWEB完結やカードレス、身近なコンビニのATMでの借り入れ・返済など、利便性が高くなると同時に家族を含めた周囲の人に知られにくくなっています。返済計画を立てたうえで、期限を守って利用すれば、知られる可能性は低いといっていいでしょう。 もしどの消費者金融を候補にすればいいか迷うのであれば、アイフル、アコム、プロミスといった大手から調べてみましょう。誰もが知っている消費者金融であれば、ヤミ金のような違法業者でないのは明らかです。安心感がありながら、申し込み~借り入れ~返済までの方法も多彩で利便性が高く、金利も低い大手の消費者金融がおすすめです。

出典

※1 日本貸金業協会「Q日本でどのくらいの人々が貸金業者のサービスを利用しているの?」 ※2 アイフル公式ホームページ 利用客データ ※3 銀行カードローンに関する消費者意識調査〈調査結果〉 一般社団法人 全国銀行協会 ※4 金融庁「登録貸金業者情報検索サービス」 ※5 アイフル公式ホームページ「本人確認書類(WEB)」

執筆者:七海 碧 ファイナンシャルプランナー

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

![ã2024å¹´11æãç¡å©æ¯æéããããªã¹ã¹ã¡ã«ã¼ããã¼ã³10é¸ãå¾¹åºæ¯è¼ï¼ æ¡ä»¶ã注æç¹ã解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/shutterstock_637953772-150x150.jpg)

![ã年代å¥ãããããã«ã¼ããã¼ã³10社ãå¾¹åºæ¯è¼ï¼2024å¹´ææ°ç [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/05/shutterstock_525060328-150x150.jpg)