130万円の壁によくある勘違いって?たくさんある「働き方の壁」の違いとは

CFP@・1級ファイナンシャル・プランニング技能士・証券外務員2種・相続診断士

目次

「扶養」って何?

そもそも「扶養」の意味を正しく理解していますか。

扶養は2種類あります。

・税制上の扶養

・社会保険上の扶養

税制上の扶養とは、本人が所得税や住民税を計算するときに、収入が少ない(または無い)配偶者がいるのであれば、最大38万円まで控除できる、という意味です。その控除には、配偶者控除と配偶者特別控除が存在し、どちらも本人の所得と配偶者の所得により控除額が決まります。

●配偶者控除●

本人と生計を一にしている配偶者の年間所得が38万円以下(令和2年分以後は48万円以下)であれば、本人の所得に応じて下表のように控除額が決まります。

※給与所得者の場合、給与収入103万円だと給与所得38万円となります。

(給与収入103万円-給与所得控除65万円=給与所得38万円)

(注) 老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

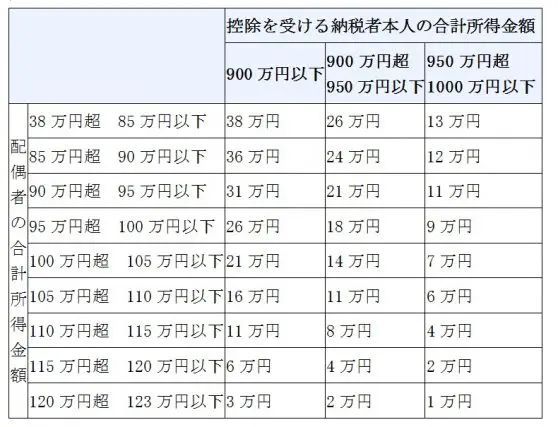

●配偶者特別控除●

本人と生計を一にしている配偶者の年間所得が38万円超123万円以下(令和2年分以降は48万円を超え133万円以下)であれば、納税者本人の所得に応じて下表のように控除額が決まります。

※給与所得者の場合、給与収入103万円だと給与所得38万円となります。

(給与収入103万円-給与所得控除65万円=給与所得38万円)

(平成30年分・令和元年分)

【参考】(令和2年分以降)

次は、社会保険上の扶養についてです。例えば本人が会社員で、社会保険(健康保険や厚生年金保険など)に加入し、その本人に収入が少ない、または無い配偶者や子どもがいるとします。

そのとき、その本人の社会保険に配偶者や子どもも加入できます。加入することにより金銭的負担は本人のみで良く、配偶者は国民年金の負担なしで国民年金保険料を支払っていることになります。

たくさんある「○○○万円の壁」

よく言われる「〇〇〇万円の壁」について、まとめてみます。

※40歳以上の夫婦で、納税者本人の収入が650万円(額面)、小学生の子どもがいる家庭をイメージしてください。

下表は、配偶者の収入が壁の金額を超えるとどうなるかを簡単に示しています。

※1)自治体により金額は異なります

※2)配偶者が働いている会社の規模等により異なります

※3)配偶者の所得により段階的に減らされます

■100万円の壁

配偶者の収入が100万円を超えると、配偶者に住民税が課されるようになります。

■103万円の壁

103万円を超えた配偶者の収入に、所得税がかかるようになります。

■106万円の壁

一定の条件を満たして働いている場合、自身で社会保険に加入する必要が出てきます。

■130万円の壁

夫の扶養から外れ、社会保険に自分で加入することになります。

■150万円の壁

本人の所得要件を満たしたとき、配偶者特別控除が上限額受けられるのが150万円までです。これを超えると段階的に控除額が減らされていきます。

■201万円の壁

配偶者特別控除が適用されなくなります。

年収の計算方法

年収とは1年間の額面金額です。壁の判断も年収です。

では、1年間とはいつからいつまでなのか。原則1月1日から12月31日までに支払いを受けた給料のことを言います。つまり、給料が当月分当月払いなら、1月分から12月分となります。一方で、給料が当月分翌月払いなら、前年12月分から当年11月分となります。

また、額面金額とは、どのようなものなのか。それは、社会保険料や所得税や住民税の控除前の金額です。ここで注意が必要なのは、税制上の扶養と社会保険上の扶養の判定をするときの交通費の取り扱いです。税制上、一定金額以内の交通費は含みませんが、社会保険上は交通費を含みます。

扶養内で働ける金額とは?

働き始めるとき、大まかな年収を考え、扶養内なのかどうかを考えます。

税制上の扶養では、1つラインを引くとすると、収入130万円です。もちろん、相手の所得との兼ね合いで制限はありますが、目安は130万円となります。この130万円を月になおすと、約10万8000円となります。これは交通費を含みません。

社会保険上の扶養でも、やはりラインは130万円となるでしょう。ところが、平成28年10月1日から社会保険加入の適用範囲が変更となり、106万円を超えて一定の要件の会社で働いていると、自身が扶養から外れ、社会保険に加入することになります。

また、ここでの130万円や106万円というのは、交通費も含めて判断するので、注意が必要です。

もし扶養を外れて社会保険に入ると損をすることも?

先ほども記した通り、社会保険加入のラインは130万円(勤め先により106万円の場合もあります)が基本となります。130万円超の収入を得ると、所得税・住民税・社会保険料の負担が増え、手取り額が減ることがあります。

そのため、収入130万円を超えて働く人は、120万円の収入の人より手取り額が少なくなる場合があり、働き損と感じて収入を103万円から130万円の間で調整して働く人が多いです。

では、いくらの収入から働き損になるのでしょうか(特別な控除・計算上の端数処理は考慮していません)。

129万円の収入の人は、所得税と住民税が発生します。

所得税:(129万円-65万円-38万円)×5%=1万3000円

住民税:(129万円-65万円-33万円)×10%=3万1000円

手取額:129万円-1万3000円-3万1000円=124万6000円

では、150万円の収入の人はどうなるでしょうか。社会保険料の金額は、勤め先の住所地により異なりますが、おおよそ収入の15%です。

社会保険料:150万円×15%=22万5000円となります。

所得税:(150万円-65万円-22万5000円-38万円)×5%=1万2250円

住民税:(150万円-65万円-22万5000円-33万円)×10%=2万9500円

手取額:150万円-22万5000円-1万2250円-2万9500円=123万3250円

ほぼ、同じくらいです。つまり、130万円(106万円)を少し超えたくらいが働き損、ということになります。

また、夫が勤める会社によっては、給料の一部として配偶者手当(扶養手当)が出るところもあり、その額も配偶者の所得に応じて定められていることが多いので、その会社の社内規定を確認する必要があります。

さらには、扶養内の働き方であっても、一定の条件のもと、産休や育休がとれ、雇用保険にも加入できるので、このあたりも調べておく必要があります。

もし扶養を外れて社会保険に入った場合のメリット

社会保険加入の最大のメリットは、将来もらえる年金額が増える可能性がある点にあります。

国民年金保険料だけでは、将来もらえる年金額は、満額でも年間約78万円です(平成31年度)。社会保険に加入することで、その金額を増やすことができるのです。老後の収入は限られているので、その金額が増やせることは最大のメリットです。

130万円の壁に関するよくある勘違い

130万円の壁は、いわゆる社会保険上の扶養のラインです。所得税や住民税が発生することとは別問題です。

つまり、130万円を超えていなくても、100万や103万の壁を超えていれば、配偶者に税負担の義務は生じます。そのため、よくある勘違いは、春ごろに届く住民税のお知らせを見て、「なぜ私が住民税を納めなくてはいけないの。扶養内で働いているのに」という勘違いが起こります。ご注意ください。

働き方と壁との付き合い方

女性は人生が進むにつれ、立場が変わります。学生、社会人、奥さん、お母さん、おばあさんなど。その中で、働き方も変化させる必要があります。働き方を変化させるには、個人・世帯のお金における収入の違いを理解しなければなりません。そのためにこの壁の話を役立ててください。

【参考文献】

国税庁「No.1191 配偶者控除」

国税庁「No.1195 配偶者特別控除」

日本年金機構「従業員が家族を扶養にするときの手続き」

執筆者:秋口千佳

CFP@・1級ファイナンシャル・プランニング技能士・証券外務員2種・相続診断士