生活において、まとまった資金が必要なときはどんなケース? お金を貯めるコツは?

配信日: 2023.07.31 更新日: 2024.10.10

まとまった資金が必要になるタイミングでお金に困らないようにするためには、事前に計画を立てておくことは重要です。

本記事では、生活の中でまとまった資金が必要なタイミングがいつなのか、それらのタイミングに備えてお金を貯めるコツを解説します。

執筆者:FINANCIAL FIELD編集部(ふぁいなんしゃるふぃーるど へんしゅうぶ)

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

生活の中でまとまった資金が必要になるタイミングはいつ?

人生三大費用と呼ばれる、生活する中でまとまったお金が必要になるタイミングは以下のとおりです。

・住宅購入費用

・子どもの教育費用

・老後生活費

どれだけのお金をかけるのかには個人差があるものの、数百万円から数千万円の費用がかかる場合もあります。費用別に内容を解説しますので、いつ頃までに・どのくらいお金を貯めるべきかの判断に役立てていきましょう。

住宅購入費用

住宅金融支援機構の「2021年度フラット35利用調査」では、住宅の所要資金について以下のように伝えています。

・マンション:4,528万円

・土地付注文住宅:4,455万円

・建売住宅:3,605万円

・注文住宅:3,572万円

・中古マンション:3,026万円

・中古戸建:2,614万円

住宅購入時には物件価格以外に、税金や手数料といった諸費用が発生します。住宅を現金一括払いで購入するケースは少なく、住宅ローンを契約する人が多数でしょう。しかし、諸費用は住宅ローンの借入金には含めないため、現金で用意しなければなりません。

子どもの教育費用

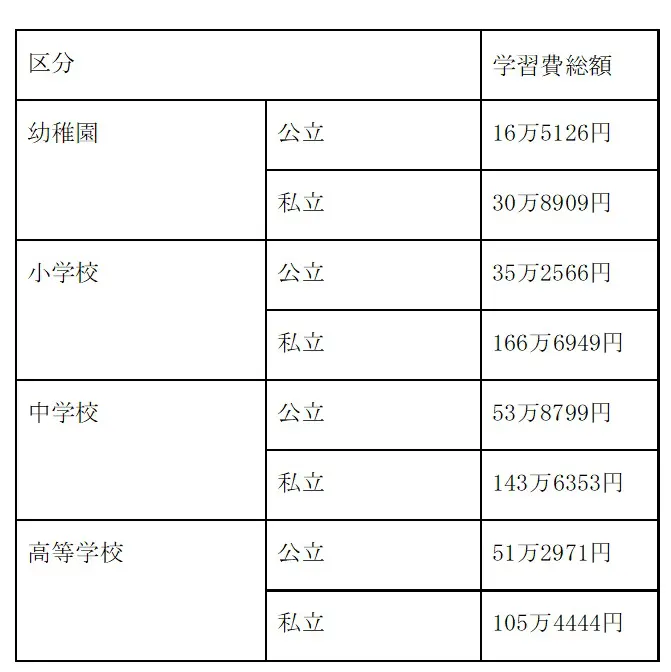

子どもの教育費用は入学金や授業料などの総額を指し、通う学校が公立か私立かによって金額に大きな違いが出ます。文部科学省の子供の学習費調査では、学校種別学習費総額の推移として幼稚園から高等学校(全日制)までの学習費総額を図表1のように伝えています。

【図表1】

また、文部科学省の国公立大学の授業料等の推移によると、令和3年度の国公立大学と授業料の推移は図表2のとおりです。

【図表2】

| 区分 | 授業料 | 入学金 |

|---|---|---|

| 国立大学 | 53万5800円 | 28万2000円 |

| 公立大学 | 53万6363円 | 39万1305円 |

| 私立大学 | 93万943円 | 24万5951円 |

老後費用

総務省の家計調査報告(家計収支編)によると、高齢者世帯の1ヶ月あたりの家計収支について図表3のように伝えています。

【図表3】

| 区分 | 実収入 | 可処分所得 | 消費支出 |

|---|---|---|---|

| 65歳以上の単身無職世帯 | 13万4915円 | 12万2559円 | 14万3139円 |

| 65歳以上の夫婦のみの 無職世帯 |

24万6237円 | 21万4426円 | 23万6696円 |

毎月赤字となる可能性が高いため、寿命や貯蓄額などを考慮したうえで老後費用を用意しておく必要があるでしょう。

【ケース別】将来に備えてお金を貯めるコツとは?

人生の三大費用が必要なタイミングに合わせて、計画的にお金を貯めることが重要です。ただし、普通預金への入金でお金を貯めようとしても、いつでも引き出せる特徴があります。無計画に使ってしまい、必要なタイミングで資金を用意できないリスクも高いです。

預金以外にも資金が必要になるまで引き出さない、使わない方法でお金を貯めておくことを検討してみてください。ケース別にお金を貯めるコツをまとめているので、チェックしていきましょう。

住宅購入資金には「積立定期預金や財形貯蓄」

住宅購入資金を貯める際には、生活費などのすぐに使うお金とは分けて管理し、元本割れや目減りの可能性が低い方法を検討してみてください。積立定期預金や勤務先に財形貯蓄制度がある場合は、それらを利用してみると良いでしょう。

積立定期預金は、毎月一定の金額を積み立てていき、満期日にまとめて受け取りが可能です。財形貯蓄は、「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」の3種類があります。そのうち 財形年金貯蓄と財形住宅貯蓄を合わせて元利合計550万円までの利子が非課税扱いです。

子どもの教育資金には「学資保険」

教育資金を貯める際には、積立定期預金や財形貯蓄などに加えて学資保険を検討してみると良いでしょう。学資保険では、毎月一定額の保険料を払い込み、子どもの入学や進学といった教育資金が必要なタイミングで進学祝い金や満期保険金の受け取りが可能です。

学資保険の保険料は、生命保険料控除の対象となります。したがって、所得税や住民税の節税効果も期待できます。

老後資金には「非課税制度の活用」

老後資金を貯める際には、掛金の全額を非課税で運用できるNISAやiDeCoといった税制優遇制度を活用するのも方法の一つです。NISA、iDeCoの運用益は課税対象にならないうえに手数料も発生しません。

ただし、NISA、iDeCoともに元本割れのリスクがあります。プロのアドバイスを得て商品選びをしたり、本人にも知識が必要とされたりするでしょう。

資金が必要なタイミングに備えて今から準備を始めよう

いざ資金が必要なタイミングになってみたものの、お金が足りないとなるのは避けたいところです。事前にまとまった資金が必要なタイミングを把握したうえで、計画的にお金を貯めることを心がけてください。

その際には、すぐにお金を引き出せる普通預金口座への入金ではなく、積み立てや保険、資産運用といった方法も活用していきましょう。

出典

住宅金融支援機構 2021年度フラット35利用調査

文部科学省 令和3年度子供の学習費調査 調査結果の概要

文部科学省 (参考2)国公私立大学の授業料等の推移

総務省 家計調査報告[家計収支編]2022年(令和4年)平均結果の概要

厚生労働省 財形貯蓄制度

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー