デフレマインドからインフレマインドへ ~インフレ時代の家計の考え方とは~

前回の記事「価値観をデフレマインドからインフレマインドに変化させる必要あり! 今後の日本経済はどうなる?」では、デフレマインドからインフレマインドにシフトしていく可能性が高いことを取り上げました。

今回は、仮に経済状況という環境がデフレからインフレにシフトするならば、私たちはインフレマインドという価値観を持ち、家計面でどのような工夫をしていけばよいのか考えていきます。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

インフレマインドという価値観に伴う知識と技術の変化

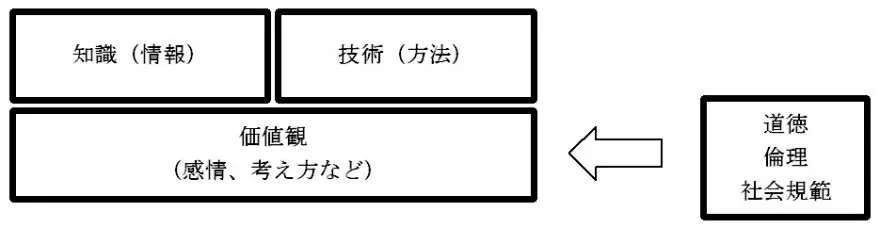

図表1は価値観をめぐる関連図ですが、人を取り巻く環境が変化すると、金銭感覚や経済観念という価値観が変わり、それに伴って習得する知識や技術も変化するということを示しています。

図表1

筆者作成

少しずつですが、私たちを取り巻くマクロ経済環境はインフレ(物価上昇)方向に動いています。長年続いてきたデフレ経済がインフレ経済にシフトしていくと考えた場合、私たちは経済観念をインフレマインドという価値観に変えていく必要があるでしょう。

このように考えた場合、身に付ける必要がある知識(情報)は、モノの価値が上がり、お金の価値が下がるというものです。そして知識に基づき、お金をどのように使えばいいのかという技術(方法)を磨いていく必要があります。

モノの価値が上がり、お金の価値が下がるわけですから、価値のあるモノにお金を使い、お金は貯め込まないことを心掛ける必要があるでしょう。

インフレ局面における家計の考え方

インフレマインドへと価値観を変える場合、具体的に家計面ではどのような工夫が必要になるのでしょうか。収入、支出、資産、負債の各項目に分けて見ていきましょう。

〔収入〕

インフレ下では、どちらかというと賃金が上昇しやすくなります。勤務先にもよりますが、賃金におおむね上昇傾向が現れるということは、家計における収入も増えることが予測されます。

同時に、賃金の伸びが低かったり、人件費を抑制するような勤務先だったりする場合、転職の機会が広がることも考えられます。人手不足も相まって、労働市場は売り手市場ではありますが、業種や職種によっても状況が多少異なるため、現職よりも収入が増える転職先を選ぶようにしましょう。

また、学び直し(リスキリング)をすることで自分の能力を向上させ、労働市場における価値を高めるという方法もあります。以前、政府が掲げるリスキリングが批判の的になったことがありますが、自分の能力を向上させたいという価値観を持つことは、それはそれでインフレマインドへの転換とも合致しているといえます。

その他にもパラレルワークや週末起業など、収入を増やすいくつかの方法はありますが、自分自身の付加価値向上を目指すなら、長期的なライフサイクルを視野に入れ、第3の道としての働き方を取り入れることも価値のある選択といえるでしょう。

収入は通常、お金で得るものです。ただしインフレの場合、お金の価値が下がる分、自分自身をモノやサービスと見立て、自分の価値を高める工夫も必要です。この点でいえば、新しい学びとしての知識や技術を磨くというのは合理的な選択です。

〔支出〕

インフレは、モノやサービスの価値が上がることです。このためインフレ局面では、どのようなモノやサービスに価値があるのかを見極める必要があります。もちろん、物価が上がるので無駄遣いなどをすると余分な支出が増えてしまいます。こうした点を踏まえると、何にお金を使うのか、しっかりと考えることも重要といえます。

人生の四大支出は、住宅関連費、教育関連費、老後のお金、そして生命保険・損害保険の保険料です。住宅関連費は、生活をするうえでのランニングコストですが、同時に生活の基盤を維持するお金であるため、例えば住宅ローンの返済額を減らすというのが最も効果的といえるでしょう。

物価が上がっていく局面ではお金の価値が下がるため、住宅ローンを返済する能力は相対的に低下します。このことから、インフレ局面では住宅ローンをなるべく早めに返すというのがセオリーといえます。

一方、教育関連費は子どもの成長に関する投資的な側面があるため、なかなか減らすことはできないかもしれません。しかし、インフレ局面での教育関連費は子どもの将来価値が上がるモノ・サービスを購入するための費用と考え、内容を見極めたうえで積極的に投資していくことが求められます。その意味では、モノへの投資と同じ理屈で考えると分かりやすいかもしれません。

また、老後のお金の準備に関しては、先取り貯蓄という意味で支出に含まれますが、インフレ局面ではお金の価値が下がるため、基本的なスタンスとして金利の低い金融商品などにはお金を投資しないという視点をしっかりと持つ必要があります。

よくいわれることですが、「インフレに強い株式投資」というキャッチコピーは企業をモノに見立てており、インフレ局面ではモノである企業の価値が上がるので、お金は貯めずに投資しましょうという意味で使われます。

ただし、まだ先の話かもしれませんが、金融政策の変更で金利がある程度上がってしまうと、株価は下落していく可能性が高まるため、状況を見ながら運用するよう心掛けるようにしましょう。

生命保険や損害保険の保険料について、特に掛け捨ての医療保険などに関しては、物価が上がる局面ではお金の価値が下がるので、万一、何らかの病気やけがをした場合に支給される給付金の価値が目減りします。保険はあくまでも金融商品です。経済状況の変化に影響を受けるので、金融商品であるという視点で保険を捉え、加入の是非を検討する必要があります。

日本の場合、長年、物価が上がりにくかったため、そのような経済環境では医療保険などは一定の評価が得られていましたが、インフレ局面ではその逆の評価になるので注意が必要です。

〔資産〕

資産については、支出で説明した老後のお金と基本的な考え方は同じです。

〔負債〕

負債についても支出の住宅関連費と考え方は同じですが、お金の価値が下がるインフレ局面では返済能力が低下することから、早めに住宅ローンを組む、繰り上げ返済やローンの借り換えを行うなどして、なるべく早いうちに完済するのがポイントといえます。

まとめ

インフレマインドという価値観を基にした家計面での工夫について簡単に解説しましたが、ポイントは、インフレ局面ではモノやサービスの価値が上がり、お金の価値は下がるということです。お金はなるべく貯め込まず、その代わりに価値のあるモノやサービスにお金を使う、投資することが重要になります。

実際のところ、すでにインフレの傾向は現れていますが、このような傾向が続いた場合、国全体でデフレからの脱却が実現されることになります。今後の経済状況などの変化に応じて、デフレマインドからインフレマインドに価値観を変えていく必要もあるでしょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)