「本業だけで年収500万円」と「本業400万円+副業100万円」の収入では、手取りはどれくらい違いますか?

一方で、資格の取得や高収入の会社への転職によって、本業の収入を増やそうと考える人もいます。実際に、本業で収入を増やす場合と副業をする場合では、どちらが得なのか気になるところです。

今回は「本業だけで年収500万円の人」と「本業年収400万円+副業年収100万円の人」では、どちらの手取り額が多いのかを、詳しく解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

「本業で年収500万円の人」と「本業400万円+副業100万円の人」の手取り額

「本業で年収500万円の人」と、「本業年収400万円+副業年収100万円の人」の手取り額を、それぞれ計算してみましょう。

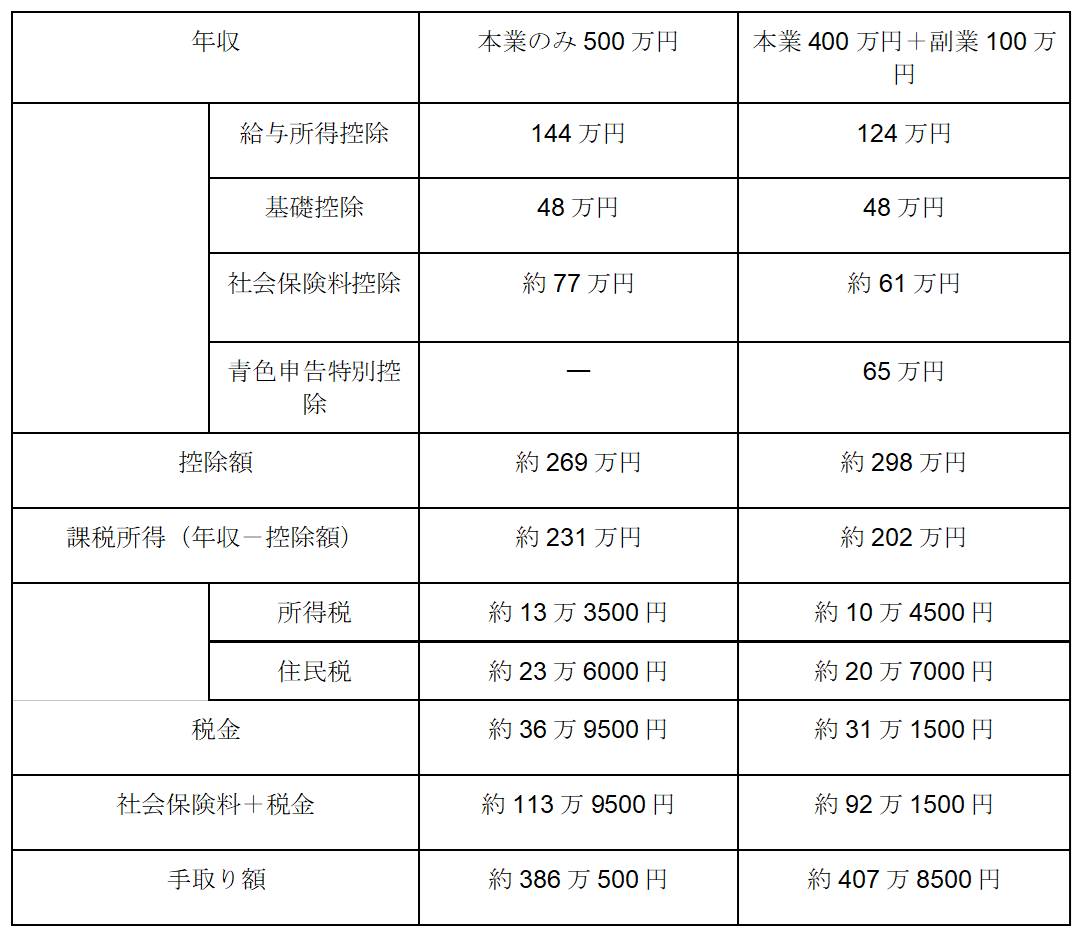

税金の額は人によって異なるため、今回は「40歳以下かつ扶養家族がいない人で、副業の経費はなし、確定申告は青色申告で行う」場合を想定して計算します。表1が、計算の結果です。なお、実際の数字は概算であり、勤務先や年齢、居住地によって異なります。

表1

※筆者作成

計算の結果、「本業のみ年収500万円の人」の手取り額は386万500円、「本業400万円+副業100万円の人」の手取り額は407万8500円となりました。「本業400万円+副業100万円の人」の方が、22万円程度手取り額が多くなります。

「本業のみ」と「本業+副業」は手取り額が異なる理由

「本業のみ」と「本業+副業」で手取り額が異なるのは、控除額と税金に違いがあるためです。それぞれどのように違うのか、1つずつ解説します。

控除額の違い

給与からは、給与所得控除・社会保険料控除・基礎控除などが控除され、人によっては扶養控除や配偶者控除などもあります。

この中で、給与所得控除と社会保険料控除は、会社からもらう給与にのみ適用されます。ただし、副業で開業届けを出し、青色申告で確定申告をする場合は、条件を満たせば青色申告特別控除が適用され、課税額を大幅に減らすことが可能です。

なお、副業収入は雑所得もしくは事業所得となります。副業で経費が発生した場合、収入から経費を引いた額が雑所得(事業所得)です。

また、雇用契約がない副業の場合は社会保険料が適用されませんが、給与として収入を得た場合は、社会保険料などに変動があるため注意が必要です。

税金の違い

「本業のみ」と「本業+副業」では、控除額に差が出るため、税金の額も異なります。税金は、控除額を引いた「課税所得」によって決まります。

所得税は、課税所得額が多くなるに従って段階的に高くなる「累進課税制度」を取っており、今回は「195万円から329万9000円まで」に含まれるため、税率は10%で、控除額が9万7500円でした。

今回のように本業収入のみで500万円の場合は、「231万円×10%-9万7500円=13万3500円」、本業収入500万円+副業収入100万円の場合は「202万円×10%-9万7500円=10万4500円」です。なお、収入によっては、税率が最大で45%まで上がります。

住民税は、居住地によって異なりますが、基本は課税所得×10%+ 4000円です。(2024年から均等割の場合は森林環境税1000円が上乗せされる)

本業で年収500万円よりも本業400万円+副業100万円の方が、手取りが多くなる可能性が高い

本業で年収500万円の場合、手取り額はおよそ386万円になる可能性もあります。本業400万円+副業100万円の場合は、およそ407万円の手取りとなる可能性があるため、副業をした方が最終的な手取り額が多くなります。

ただし、税額は居住地や勤務先、家族構成などによっても異なります。また、副業で経費がかかった場合は、その分手取り額も減るはずです。人によって控除額や税額は異なるため、気になる場合は、一度シミュレーションしてみるとよいでしょう。

出典

国税庁 No.1410 給与所得控除

国税庁 所得税の仕組み所得税額の計算超過累進税率

国税庁 No.2260 所得税の税率 計算方法・計算式

国税庁 No.1199 基礎控除

国税庁 No.2072 青色申告特別控除

厚生労働省 社会保険適用拡大特設サイト 事業主のみなさま 社会保険かんたんシミュレーター

総務省 個人住民税 均等割と所得割

総務省 森林環境税及び森林環境譲与税

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー