共働きで「年収600万円+400万円」の夫婦です。夫ひとりで「1000万円」稼ぐよりも、社会保険や税金の負担は軽くなっているのでしょうか?

今回は、共働きで「年収600万円+400万円」の夫婦と、「年収1000万円」の夫と専業主婦の片働き夫婦を例に、社会保険料と税金の負担の違いについて解説します。

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士

元航空自衛隊の戦闘機パイロット。在職中にCFP(R)、社会保険労務士の資格を取得。退官後は、保険会社で防衛省向けライフプラン・セミナー、社会保険労務士法人で介護離職防止セミナー等の講師を担当。現在は、独立系FP事務所「ウィングFP相談室」を開業し、「あなたの夢を実現し不安を軽減するための資金計画や家計の見直しをお手伝いする家計のホームドクター(R)」をモットーに個別相談やセミナー講師を務めている。

https://www.wing-fp.com/

社会保険料の比較

共働きで「年収600万円+400万円」の夫婦のケースと、片働きで「年収1000万円」の夫婦のケースで、社会保険料の違いについて確認してみましょう。ここでは、厚生年金保険料と健康保険料について取り上げます。

1. 共働きで「年収600万円+400万円」夫婦の社会保険料

会社員が負担する社会保険料は、標準報酬月額と標準賞与額に保険料率を乗じて労使が折半して支払います。厚生年金保険料は一律ですが、健康保険料は加入する健康保険組合によって異なります。ここでは、多くの中小企業が利用している協会けんぽの健康保険料について確認してみましょう。

厚生年金保険料=標準報酬月額×9.15%

健康保険料=標準報酬月額×4.955%(東京都の保険料※介護保険第2号被保険者に該当しない場合/令和7年度)

図表1は、標準報酬月額に応じた協会けんぽの健康保険料(東京都)と厚生年金保険料を示した標準報酬月額表です。

図表1

《標準報酬月額表(東京都)》

(※1を基に筆者作成)

例にある共働き夫婦の年収を12月で割って得た額を夫婦の標準報酬月額として、図表1から健康保険料と厚生年金保険料を読み取ると図表2のとおりとなります。

図表2

《共働き夫婦の社会保険料》

| 保険料率 | 夫 | 妻 | |

|---|---|---|---|

| 給与収入 | ― | 600万円 | 400万円 |

| 標準報酬月額 | ― | 50万円 | 34万円 |

| 厚生年金保険料 | 9.15% | 4万5750円 | 3万1110円 |

| 健康保険料 | 4.955% | 2万4775円 | 1万6847円 |

| 社会保険料合計(月額) | 7万525円 | 4万7957円 | |

| 社会保険料合計(年額) | 84万6300円 | 57万5484円 | |

| 社会保険料夫婦合計(年額) | 142万1784円 | ||

(※1から筆者作成)

2. 片働きで「年収1000万円」夫婦の社会保険料

年収1000万円を12月で割ると83万3333円となりますが、厚生年金の標準報酬月額は32等級の65万円が最高値となります。それ以上の報酬月額があっても、厚生年金保険料は打ち止めとなり、将来受け取る老齢厚生年金にも反映されません。

そこで、このケースでは、1000万円の年収を月収65万円と賞与220万円(110万円×2回)で受け取るものとして考えます。

賞与についても、厚生年金保険料と健康保険料は、標準賞与額に保険料率を掛けて徴収されます。

厚生年金保険料(賞与分)=標準賞与額×9.15%

健康保険料(賞与分)=標準賞与額×4.955%(東京都の保険料※介護保険第2号被保険者に該当しない場合/令和7年度)

標準賞与額は、税引き前の賞与額から1000円未満の端数を切り捨てた額です。なお標準賞与額には、健康保険料が年間573万円、厚生年金保険料は月間150万円の上限があります(※2)。

したがって、1回110万円の賞与から徴収される保険料は、以下のとおりです。

厚生年金保険料(賞与分)=110万円×9.15%=10万650円

健康保険料(賞与分)=110万円×4.955%=5万4505円

片働き夫婦の場合の社会保険料は、図表3のとおり計算されます。

図表3

《片働き夫婦の社会保険料》

| 保険料率 | 夫 | 妻 | |

|---|---|---|---|

| 給与収入 | ― | 給与780万円 賞与220万円 |

0円 |

| 標準報酬月額 | ― | 65万円 | 0円 |

| 厚生年金保険料 | 9.15% | 5万9475円 | 0円 |

| 健康保険料 | 4.955% | 3万2207円 | 0円 |

| 社会保険料合計(月額) | 9万1682円 | 0円 | |

| 社会保険料合計(賞与1回分) | 15万5155円 | 0円 | |

| 社会保険料合計(年額) | 141万494円 | 0円 | |

(※1, 2から筆者作成)

徴収税額の比較

共働きで「年収600万円+400万円」の夫婦のケースと、片働きで「年収1000万円」の夫婦のケースで、徴収される所得税および住民税の税額の違いについて確認してみましょう。

1. 共働きで「年収600万円+400万円」夫婦の徴収税額

(1)給与所得

給与収入から給与所得控除を差し引いて、課税対象となる給与所得を算出します。給与所得控除後の給与所得額は、図表4から求められます。

図表4

《給与所得控除額(令和7年度改正)》

| 給与収入の額 | 給与所得控除額 |

|---|---|

| ~190万円 | 65万円 |

| 190~360万円 | 収入金額×30%+8万円 |

| 360~660万円 | 収入金額×20%+44万円 |

| 660~850万円 | 収入金額×10%+110万円 |

| 850万円~ | 195万円(上限) |

(※3を基に筆者作成)

共働き夫婦の給与所得額は、図表5のとおり計算されます。

図表5

《共働き夫婦の給与所得額》

| 夫 | 妻 | |

|---|---|---|

| 給与収入 | 600万円 | 400万円 |

| 給与所得控除額 | 164万円 | 124万円 |

| 給与所得額 | 436万円 | 276万円 |

(※3から筆者作成)

(2)所得税

所得税の計算は、課税所得金額に税率を乗じ、控除額を引いて求めます(※4, 5)。

課税所得金額=各種所得の合計金額-各種所得控除

所得税額=課税所得金額×税率-控除額

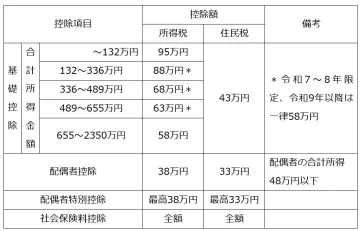

令和7年税制改正に基づく主な所得控除額は、図表6のとおりとなります。なお控除額は、所得税と住民税で異なります。

図表6

《主な所得控除額(令和7年度改正)》

(※4~6を基に筆者作成)

所得税の計算は、図表7の速算表を使用して計算することができます。なお、復興特別所得税は省略しています。

図表7

《所得税の速算表》

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1000~194万9000円 | 5% | 0円 |

| 195万~329万9000円 | 10% | 9万7500円 |

| 330万~694万9000円 | 20% | 42万7500円 |

| 695万~99万9000円 | 23% | 63万6000円 |

| 900万~1799万9000円 | 33% | 153万6000円 |

| 1800万~3999万9000円 | 40% | 279万6000円 |

| 4000万円~ | 45% | 479万6000円 |

(※7を基に筆者作成)

共働き夫婦の所得は給与所得のみですので、給与所得から所得税を計算すると図表8のとおりとなります。

図表8

《共働き夫婦の所得税額》

*課税所得は1000円未満切り捨て

**所得税額は100円未満切り捨て

(※7により筆者作成)

(3)個人住民税

個人住民税は、「均等割」と「所得割」で構成されています。東京都の場合、均等割は個人都民税1000円と個人区市町村民税3000円、区市町村にて併せて課税される森林環境税1000円の合計5000円です(※6)。

所得割は、前年中の課税所得に税率を乗じて、税額控除を差し引いて算出されます。

所得割額=(前年分の所得金額-所得控除額)×税率-税額控除額

税率は、県民税と区市町村民税を合わせて10%です。税額控除額は、次の算式により求めた金額が所得割額から減額されます。

1)個人住民税の合計課税所得金額が200万円以下の場合

次のア、イのいずれか少ない金額の5%(都民税2%、区市町村民税3%)を控除します。

ア:人的控除額の差の合計額(差が5万円の場合2500円)

イ:個人住民税の合計課税所得金額

2)個人住民税の合計課税所得金額が200万円超の場合

{人的控除額の差の合計額-(個人住民税の合計課税所得金額-200万円)}の5%(都民税2%、区市町村民税3%)を控除します。ただし、2500円未満の場合は2500円になります。

共働き夫婦の前年の収入が同様の額であったとした場合、共働き夫婦の個人住民税額は、図表9のとおりです。

図表9

《共働き夫婦の個人住民税額》

*課税所得は1000円未満切り捨て

(※6により筆者作成)

2. 片働きで「年収1000万円」夫婦の徴収税額

(1)給与所得

片働き夫婦の給与所得額は、図表10のとおり計算されます。

図表10

《片働き夫婦の給与所得額》

| 夫 | 妻 | |

|---|---|---|

| 給与収入 | 1000万円 | 0円 |

| 給与所得控除額 | 195万円 | ― |

| 給与所得額 | 805万円 | 0円 |

(※3から筆者作成)

(2)所得税

片働き夫婦の所得は給与所得のみですので、給与所得から所得税を計算すると図表11のとおりです。

図表11

《片働き夫婦の所得税額》

*課税所得は1000円未満切り捨て

(※7により筆者作成)

(3)住民税

片働き夫婦の前年の収入が同様の額であったとした場合、片働き夫婦の個人住民税額は、図表12のとおりとなります。

図表12

《共働き夫婦の個人住民税額》

*課税所得は1000円未満切り捨て

(※6により筆者作成)

可処分所得の比較

額面の収入から社会保険料と税金を差し引いた金額を、可処分所得といいます。

可処分所得=収入合計-(社会保険料+所得税+個人住民税)

図表13で、共働き夫婦と片働き夫婦の可処分所得を比較してみましょう。

図表13

《可処分所得の比較》

共働き夫婦の可処分所得が783万8516円に対し、片働き夫婦の可処分所得は729万806円となり、年収が1000万円で同額の夫婦の場合、共働き夫婦のほうが社会保険料と税負担が軽くなることが分かります。

まとめ

夫婦の年収が1000万円と同じ場合、「年収600万円+400万円」の共働き夫婦のほうが、「年収1000万円」の片働き夫婦より社会保険料と税金の負担が約55万円軽くなる結果となりました。

夫婦が無理のない範囲で共に働き収入を得ることは、税と社会保険料の軽減につながるだけでなく、将来受け取る老齢年金額に違いが出てきます。

出典

(※1)全国健康保険協会(協会けんぽ) 令和7年度保険料額表(令和7年3月分から)東京都

(※2)日本年金機構 厚生年金保険の保険料

(※3)国税庁 タックスアンサー No1410 給与所得控除

(※4)国税庁 タックスアンサー No1100 所得控除のあらまし

(※5)国税庁 令和7年度税制改正による 所得税の基礎控除の見直し等について

(※6)東京都主税局 個人住民税

(※7)国税庁 タックスアンサー No2260 所得税の税率

執筆者 : 辻章嗣

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士