ややこしくてわかりづらい。配偶者控除の〈年収の壁〉って一体なに?

103万円の壁、106万円の壁、130万円の壁、150万円の壁など、さまざまな年収の壁の話を聞いたことがある方も多いでしょう。実は、これらの年収の壁は社会保険と税制の2種類に大別されます。今回は特に税制の観点から「配偶者控除」「配偶者特別控除」が作り出す「壁」について解説していきます。

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)

三菱UFJモルガン・スタンレー証券とオーストラリア・ニュージーランド銀行の勤務経験を生かし、お金の教室「FP君」を運営。

「お金のルールは学校では学べない」ということを危惧し、家庭で学べる金融教育サービスを展開。お金が理由で不幸になる人をなくすことを目指している。

税制の壁は103万円と150万円

まずおさらいですが、106万円と130万円という年収の壁は社会保険の扶養の判定の際に使う基準であり、税制の扶養の基準ではありません。

106万円は、正社員が501人以上の会社で収入の月額が8万8000円以上(年収換算で約106万円以上)、雇用期間が1年以上見込まれ、所定労働時間が週20時間以上あり、学生ではない、という条件をクリアすると勤め先の健康保険に加入し、厚生年金の保険料を納めることになる、つまり扶養から外れるという年収の基準です。

なお、この制度が適用される事業所の正社員の人数の基準は、2022年10月1日に101人以上、2024年10月1日には51人以上に引き下げられ、対象となる事業所の範囲が拡大されます。

一方、130万円の壁は、健康保険と厚生年金保険の被扶養者になる会社員の配偶者の収入の基準のことです。年収が130万円以上ある妻は、会社員の扶養に入れません。

では、103万円と150万円の壁は何かというと、103万円は「配偶者控除」の適用を受ける場合の年収の上限、150万円は「配偶者特別控除」の適用を受ける場合に控除額が減額にならない年収の上限です。

103万円は配偶者控除の壁

配偶者控除は、納税者本人の合計所得金額が1000万円以下の場合に、納税者と生計を一にする配偶者の合計所得金額が48万円以下であれば、納税者の所得税の計算上の所得から最大で38万円を控除できるという所得控除の制度です。

合計所得金額とは、給与所得や事業所得などの各所得を損益通算した後の金額のことです。つまり、給与所得のみの方は、給与収入から給与所得控除を差し引いた金額が給与所得=合計所得金額ということになります。

配偶者の所得が給与所得のみ場合、給与所得控除の最低金額55万円を引いて48万円以下になる給与収入は103万円ということになります。これが「103万円の壁」の正体です。

150万円は配偶者特別控除の壁

配偶者特別控除は、配偶者の合計所得金額が48万円超になる場合でも利用できる所得控除の制度です。

配偶者の合計所得金額の範囲ごとに控除できる額が決まっており、控除を最高額で利用できる合計所得金額は48万円超95万円以下になります。この金額の範囲なら配偶者控除と同様、所得税の計算上の所得から最大で38万円が所得控除できます。

給与収入150万円から給与所得控除の最低金額55万円を引くと、配偶者特別控除の金額が最大になる合計所得金額の範囲の上限、95万円になります。給与収入のみの配偶者が年間150万円以上を稼ぐと、合計所得金額が95万円を超えるので配偶者特別控除の金額が減額適用されます。

配偶者特別控除を最大額で利用できる給与収入の額が150万円となるので、これが「150万円の壁」の正体というわけです。

配偶者控除と配偶者特別控除の金額

配偶者控除、配偶者特別控除は共に最高額が所得税の計算上で38万円となっています。

この上限金額は、納税者本人の合計所得金額が900万円以下であり、かつ配偶者の合計所得金額が95万円以下の場合に適用できる控除額です。納税者本人の合計所得金額が900万円超950万円以下の場合、配偶者控除の金額は所得税の計算上の所得で12万円減額になり、950万円超1000万円以下の場合はさらに13万円減額になります。

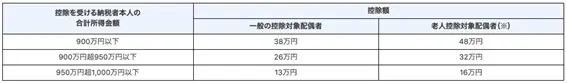

一方で、配偶者控除対象の配偶者が老人控除対象配偶者(年齢がその年の12月31日時点で70歳以上)に該当する場合は、所得控除の金額は下記表のとおり増加し、最高で48万円になります。

配偶者控除の控除額

※国税庁 「No.1191 配偶者控除」より引用

また、配偶者特別控除の金額は下記表のとおり、納税者自身の合計所得金額が50万円増加するごとに配偶者控除と同様の額で減額になり、配偶者の合計所得金額が5万円増加するごとに1〜5万円が減額になります。

国税庁のウェブサイトに最新の制度が掲載されているので、逐一チェックすると良いでしょう。

配偶者特別控除の控除額

※国税庁 「No.1195 配偶者特別控除」より引用

まとめ

配偶者控除を考える際に重要なのは、合計所得金額という基準を使う点です。

配偶者の給与所得を計算するときは、給与所得控除の最低額55万円を覚えておくと計算が早くなります。そして、給与所得控除の最大額は2020年分以降からは最大で195万円となっており、合計所得金額が900万円になる給与収入は1095万円、同じく1000万円になる給与収入は1195万円となります。

こちらは納税者本人の配偶者控除などの利用の可否を判断する際に役立ちますので、覚えておきましょう。

※国税庁 「No.1410 給与所得控除」より引用

出典・参考

厚生労働省 年金制度改正法(令和2年法律第40号)が成立しました

日本年金機構 適用事業所と被保険者

日本年金機構 従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き

国税庁 No.1410 給与所得控除

国税庁 No.1191 配偶者控除

国税庁 No.1195 配偶者特別控除

執筆者:遠藤功二

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)