注意しておきたい贈与税。親から住宅購入の資金援助を受けたら?

金額にもよりますが、住宅購入の一部であればかなり高額の援助を受けられるのではないでしょうか。その際、気をつけなければならないのが贈与税の取り扱いです。

今回は贈与税の概要や、非課税制度および特例の種類と内容について説明します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

贈与税とは?

贈与税とは、簡単にいうと「ある人」から「ある人」に贈与を行った際に受贈者側に発生する税金のことです。そして、贈与は法律行為に該当することから、それが成立するには「贈与をする人」と「贈与を受ける人」との間で、「これは贈与である」という認識ができていることが必要となります。

■贈与にあたるものには何がある?

贈与とはいったいどういったものがあたるのでしょうか。まず、一般的にいわれているのが、「現金(または特定のもの)を見返りなく受け取る行為」です。

それ以外には、「家族から無期限でお金を借りた場合(ここでは「返済の予定がないこと」が条件です)」も贈与にあたります。

■節税対策の1つ。110万円の非課税制度って何?

贈与税は、1月1日から12月31日までの1年間で贈与を受けた額(複数の人からもらった場合はその金額の合計額)をもとに算出されます。その算出の際に適用されるのが「基礎控除額」といわれるものです。

基礎控除額は年間110万円となっており、贈与を受けた額の合計が110万円以下の場合には税金はかかりません。これが110万円の非課税制度です。

したがって、1年間に大きな額を一括贈与するのではなく、何年かに分けて年間110万円以下の範囲で贈与することで節税対策を行うことが可能になります。

■贈与税の計算方法

贈与税については、以下の計算方法で算出されます。

(1)まず課税価格を算出する

贈与を受けた財産の合計額 - 基礎控除額(110万円) = 課税価格

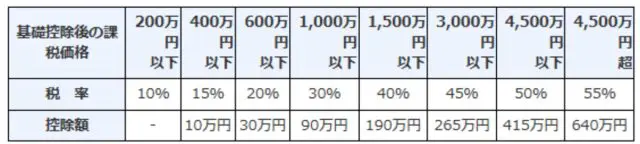

(2)上で算出した課税価格に所定の税率を乗じて最終的な贈与税額を算出する

なお、国税庁ホームページに早見表が掲載されていますので、参考にしてください。

ちなみにこの税率が適用されるのは、祖父母や父母などから、その年の1月1日において20歳以上の者(子・孫など)に対する贈与の場合で、一般の税率とは異なりますので注意してください。

■贈与税の申告方法

1月1日から12月31日までの間に贈与があった場合で、かつ贈与税が発生する場合、翌年の2月初めから3月15日までに税務署へ申告する必要があります。

申告の方法には、

1.e-Tax(電子申告)により申告

2.郵送にて申告

3.管轄の税務署に持参して申告

の3つの方法があります。

申告に必要な書類については、国税庁のホームページからダウンロード(※)できます。

住宅取得等資金贈与の非課税制度について

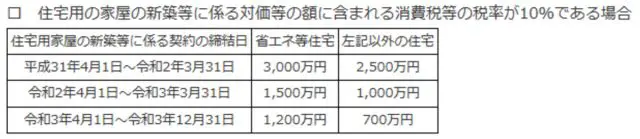

贈与税には、「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」という特例があります。これは、「住宅購入やリフォーム工事など増改築の費用について親などから贈与された場合、一定の金額まで非課税となる」というものです。

ちなみに非課税となる金額は、新築等をする住宅用の家屋の種類ごとに、そして受贈者が最初に非課税の特例の適用を受けようとする住宅用の家屋の新築等に関わる契約の締結日よって異なります。以下に非課税限度枠を載せておきますので、参考にしてください。

この制度を受けるには一定の要件を満たす必要があります。その詳細について、以下で詳しく説明します。

■非課税制度を受けるための要件

この制度を受けるための基本要件は、「贈与を受ける者が、贈与時において贈与者の直系卑属であること」です。直系卑属とは、「子」「孫」そして「ひ孫」などのことをいい、養子も含まれるとなっています。

そして、

1.贈与をした年の1月1日において20歳以上であること

2.贈与をした年の合計所得金額が2000万円以下であること

も要件ですので、注意してください。

■取得する住宅の要件

取得もしくは増改築する住宅についても要件を満たす必要があります。

具体的には、「その住居が日本国内のものであること」「取得する住宅の登記上の面積が50平方メートル以上240平方メートル以下であること」「床面積の2分の1以上が受贈者の居住用とされるものであること」です。

他にも中古住宅の取得や増改築における要件が存在しますので、該当する場合は漏れのないよう確認するようにしましょう。

1.新築または取得の場合の要件

・耐火構造の中古住宅:築25年以内であること

・非耐火構造の中古住宅:築20年以内であること

・地震に対する安全性が証明されていること

2.増改築等の要件

・工事費用が100万円以上であること(居住用部分の工事費)

・登記簿上の床面積が50平方メートル以上240平方メートル以下であること

・工事が「確認済証の写し」「検査済証の写し」または「増改築工事証明書」などの書類により証明されること

■特例を受けるためには?

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した、贈与税の申告書に戸籍の謄本、登記事項証明書、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

相続時精算課税制度の利用

相続時精算課税制度とは、ひと言でいえば「相続の際に、生前贈与のものもまとめて税金を精算する制度」のことです。

■贈与税および相続税の計算方法

相続時精算課税制度は、相続の際に一緒に清算する制度ですから、贈与税はかかりません。そして、相続の清算の際には合計2500万円までは贈与税がかからず、超えた部分に一律20%かかります。

■精算課税制度を受けるための要件

この制度を利用するためには、以下の要件を満たす必要があります。

【贈与者】

・贈与をした年の1月1日において60歳以上の父母または祖父母

【受贈者】

・贈与を受けた年の1月1日において20歳以上であること

・自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、またはこれらの方との請負契約等により新築もしくは増改築等をしたものではないこと

・贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

・贈与を受けた時に日本国内に住所を有していること

・贈与を受けた年の翌年3月15日までにその家屋に居住すること、または同日後遅滞なくその家屋に居住することが確実であると見込まれること

■制度を利用するための手続きは?

相続時精算課税選択の特例の適用を受けるためには、最初に贈与を受けた年の翌年2月1日から3月15日までの間に、相続時精算課税選択の特例の適用を受ける旨を記載した贈与税の申告書に、相続時精算課税選択届出書、登記事項証明書など一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

また、相続時精算課税を選択した場合は、暦年課税の基礎控除(110万円)は適用できないということに注意が必要です。

まとめ

贈与税を含めた税制改正は毎年行われているため、今後もどのように変わっていくか、チェックしておくことも大切です。

ちなみに令和2年度の税制改正において、先に述べた相続時精算課税制度の内容についても若干変わることとなりました。変更となるのは、受贈者の年齢の引き下げで、「2022年4月1日以降は、子や孫が18歳以上であれば対象者となる」ことが決定しています。

贈与税の取り扱いは、将来における相続税にも深く関係してくることから、このような住宅取得の際だけなく、それ以外の贈与が発生する場面においても利用できる制度(例えば「子育て資金の一括贈与の特例」など)があることも知っておく必要があります。

そして、それぞれの制度をきちんと理解し、賢く利用するようにしましょう。

(※)国税庁「贈与税の申告等」

(参考)国税庁「贈与税の計算と税率(暦年課税)」

国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員