配偶者がすべての財産を相続すると損をするかも?

相続対策と聞くと多くの人が「相続税」に関する対策を思い浮かべますが、相続対策の最大の目的は「スムーズに次世代に資産を承継すること」。資産の多寡にかかわらず準備しておくことに越したことはありません。ましてや、相続税がかかる場合はなおさらです。

今回は、お亡くなりになられた方の配偶者が、すべての財産を相続することのメリット・デメリットを考えます。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

相続税における「配偶者の税額軽減の特例」

ご主人が亡くなり、その配偶者が遺産分割や遺贈によって実際に取得する遺産額が、次の金額のどちらか多い金額までは配偶者には相続税はかからないという制度があります。

(2) 配偶者の法定相続分相当額

つまり、被相続人の相続財産が1億6000万円以内の場合には、すべての財産を配偶者が相続したとしても相続税はかかりません。この制度は被相続人の配偶者に対する優遇措置です。

被相続人の財産に分割しにくいもの(自宅の不動産など)が多い場合や、配偶者にはほとんど資産がなく、被相続人の資産と収入によって生計を維持していた配偶者にとっては、その資産が今後の生活を維持するために必要なものである場合が多いと考えられます。

こうした配偶者の生活を支えるための資産を、相続税の支払いによって奪ってしまわないように配慮された制度といえます。

この制度を利用することにより、その時の相続では相続税の支払いを回避、あるいは軽減できますが、そのあとのことも考えておかないと次の相続、すなわちその配偶者が亡くなられた時の相続では、より多額の相続税を支払わなければならなくなる可能性があり注意が必要です。

「配偶者の税額軽減」が使えないケース

まず、「配偶者の税額軽減」が使えないケースについて確認しておきます。この制度は被相続人の配偶者に対する優遇措置であり「特例」です。特例ですので、適用することを申告しなければこの特例を受けることができません。

たとえ、特例を適用した結果、相続税額がゼロになる場合でも申告が必要になります。また、遺産分割や遺贈によって実際に取得する遺産額をもとに算定されるため、遺産分割協議が未了の状態では特例を受けることができません。

相続税の申告期限は「相続人が相続の発生を知った時から10ヶ月以内」です。時間的に余裕があるように感じるかもしれません。

しかし、その間に被相続人の出生から死亡までの戸籍の収集、相続人の戸籍や住民票、印鑑証明書などの取得、資産リストの作成、遺産分割協議を行い、すべての相続人の合意の形成と遺産分割協議書への署名・実印による押印などが必要です。かなりタイトなスケジュールになると認識しておくべきです。

ただし、仮に申告期限までに遺産分割について合意できない場合でも、適用を受けることができる余地はあります。

相続税の申告期限までに「申告期限後3年以内の分割見込書」を添付し、分割未了のまま相続税を申告・納付(一度支払う必要があります)した後、申告期限から3年以内に分割したときには、税額軽減の対象になり、納付した税金の還付を受けることができます。

相続税の申告期限から3年以内に分割できないやむを得ない事情がある場合で、税務署長の承認を受けた場合には、その事情がなくなった日の翌日から4ヶ月以内に分割されたときにも、税額軽減の対象になります。

「配偶者の税額軽減」を利用するメリット

先述のように、「配偶者にはほとんど資産がなく、被相続人の資産と収入によって生計を維持していた場合」にはこの特例を活用するメリットが大きくなります。

被相続人の遺産が1億6000万円以内の場合、配偶者がすべての財産を相続することについて、すべての相続人が合意できれば、その相続では相続税はかかりません。

相続財産が分けにくい財産であったり、相続税を支払う原資がなかったりする場合などにこの制度を活用することで、当面の税金の支払いは回避できることがメリットといえるでしょう。

「配偶者の税額軽減の特例」のデメリット

では、次に「配偶者の税額軽減」を利用することによるデメリットについて考えます。

考えられる最も大きなデメリットは、「支払い相続税額が増える」ケースがあるということです。「税額軽減なのに税額が増えるってどういうこと?」と思われるかもしれません。次の3つ事例で説明しましょう。

■ケース1(配偶者の固有資産が少ない場合)

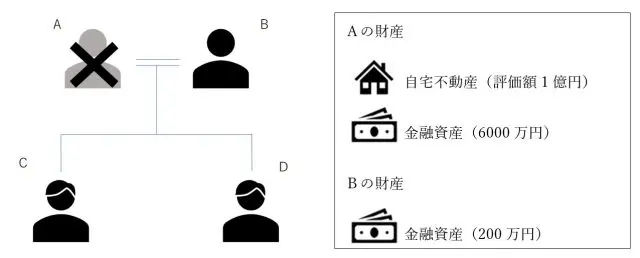

Aさんが亡くなり、相続人は配偶者のBさんと2人の息子Cさん、Dさんの3人です。AはBと同居しており、C、Dの2人は結婚されていてそれぞれに持ち家があります。

法定相続分はBは2分の1、C・Dはそれぞれ4分の1ずつです。Bは引き続き住み慣れた家に住み続けたいと考えており、また、ほとんど自分自身の固有財産はないことから、金融資産も少なくとも半分くらいは相続しないと不安だと考えています。

C、Dも現在の生活を続けるうえで、財産を相続しなくても困ることはないため、すべての財産をBが相続することで合意しました。

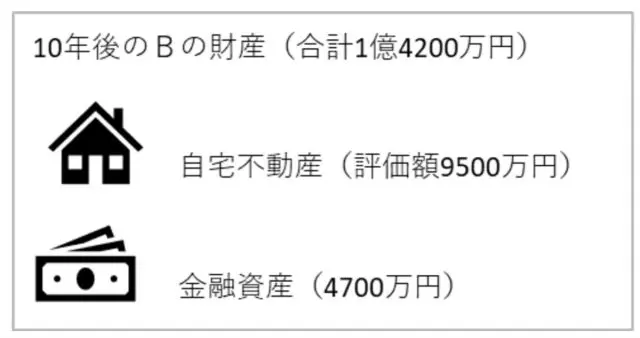

その10年後にBが亡くなると仮定します。Aが亡くなられた時に引き継いだ金融資産と自身の財産を合わせた額は1500万円減少(6000万円+200万円-1500万円=4700万円)、不動産の評価額は500万円減少しているとします。

この場合、Aが亡くなられた時の相続を「一次相続」、Bが亡くなられた時を「二次相続」と言います。二次相続での相続人はCとDの2人だけです。配偶者はいませんので「配偶者の税額軽減の特例」は当然使えません。

二次相続時の相続税は総額で1600万円(C、Dそれぞれ均等に相続した場合800万円ずつ)となります。

| 相続財産評価額 | 1億4200万円 |

| 基礎控除 | 3000万円+法定相続人の数2名×600万円=4200万円 |

| 課税遺産総額 | 1億4200万円-4200万円=1億円 |

| 相続税額 | 1億円÷2名=5000万円 5000万円×税率20%-控除額200万円=800万円 800万円×2名分=1600万円 |

一次相続と二次相続の相続税額計 0円+1600万円=1600万円

■ケース2(配偶者に固有資産があり、子が金融資産を相続する場合)

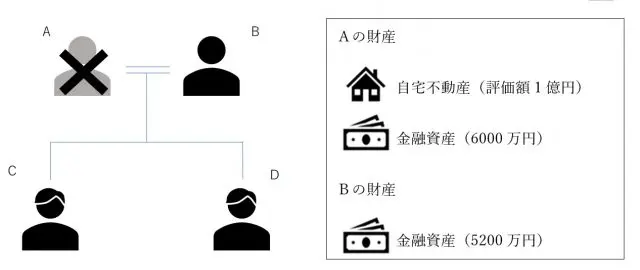

家族構成はケース1とまったく同じ。違うのはBさんに固有の財産が5200万円ある点のみです。

一次相続で、金融資産のみをC、Dの2人で均等に3000万円ずつ分け、自宅不動産をBが相続したとします。Bは配偶者の税額軽減の適用を受ければ、相続税はかかりません。

C、Dにはそれぞれ約320万円程度の相続税がかかりますが、3000万円の金融資産を相続していますので、ここから支払うことができます。

一次相続時相続税額

| 相続財産評価額 | 1億6000万円 |

| 基礎控除 | 3000万円+法定相続人の数3名×600万円=4800万円 |

| 課税遺産総額 | 1億6000万円-4800万円=1億1200万円 |

| 相続税の計算 | Bさんの法定相続分=1/2 1億1200万円×1/2=5600万円 5600万円×税率30%-控除額700万円=980万円 (1) C,Dの法定相続分=1/4 1億1200万円×1/4=2800万円 2800万円×税率15%-控除額50万円=370万円 370万円×2名分=740万円 (2) (1)+(2)=1720万円 C、Dの相続割合 3000万円/1億6000万円=各18.75% |

| 相続税額 | B 配偶者の税額軽減で0円 C、D 1720万円×18.75%=322.5万円 相続税額計 322.5万円×2=645万円 |

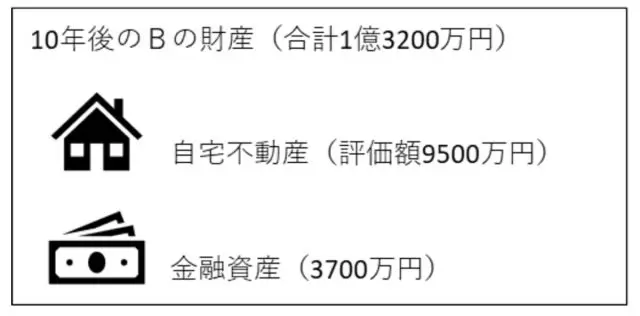

ケース1と同じように、この10年後にBさんが亡くなった場合(二次相続)の相続税額はどうなるでしょう。

Bは一次相続で金融資産を相続しておらず、固有資産が5200万円から1500万円減少し3700万円になっているとし、不動産の評価額は500万円減少しているとします。

| 相続財産評価額 | 1億3200万円 |

| 基礎控除 | 3000万円+法定相続人の数2名×600万円=4200万円 |

| 課税遺産総額 | 1億3200万円-4200万円=9000万円 |

| 相続税額 | 9000万円÷2名=4500万円 4500万円×税率20%-控除額200万円=700万円 700万円×2名分=1400万円 |

一次相続と二次相続の相続税額計 645万円+1400万円=2045万円

■ケース3(配偶者に固有資産があるが、すべての財産を配偶者が相続する場合)

ケース2と同じ状況で一次相続時にすべての財産をBさんが相続していたらどうでしょう。

一次相続時に相続するのはBだけですので相続税はかかりません。しかし、10年後にBが亡くなられた時の二次相続では、相続税は総額で3100万円に膨れ上がります(C、Dそれぞれ均等に相続した場合1550万円ずつ)。

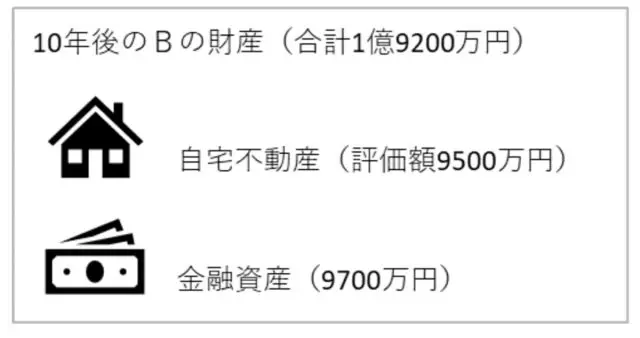

| 相続財産評価額 | 1億9200万円 |

| 基礎控除 | 3000万円+法定相続人の数2名×600万円=4200万円 |

| 課税対象財産 | 1億9200万円-4200万円=1億5000万円 |

| 相続税額 | 1億5000万円÷2名=7500万円 7500万円×税率30%-控除額700万円=1550万円 1550万円×2名分=3100万円 |

一次相続と二次相続の相続税額計 0円+3100万円=3100万円

ケース2に比べ、一次相続と二次相続で支払う税金の合計は3100万円-2045万=1055万円も増加することになります。

まとめ

3つのケースで二次相続まで考慮した相続税額をシミュレーションしました。

ケース1では配偶者の固有資産が少なかったため、金融資産を含めたすべてを配偶者が相続することとしましたが、別の方法も検討の余地があります(ここでは割愛しますが)。

ケース2・3の比較では、いずれは次の世代であるCさん・Dさんに最終的に財産が渡ることは変わらないのにも関わらず、一次相続の時の遺産分割を一次相続で相続税がかからない方法を安易に選択してしまうと、結果的に手元に残る金額に大きな差が出ることがわかります。

実際の相続の現場は、こんなに単純ではありません。相続人の年齢や健康状態、相続人同士の関係、財産状況、何よりも相続人の意向もまちまちであり、さまざまな状況を加味して相続人全員が納得できる遺産分割方法を探す必要があります。

本来、相続対策は相続が発生する前から時間をかけて検討することでより大きな効果が得られます。しかし、今回のケースは一次相続が発生した後でもその遺産分割の仕方により二次相続まで含めた結果に差が出るケースです。

相続発生後、申告納付までの原則10ヶ月以内という限られた時間ですが、できることはあります。

相続税がかかるがどう分割すべきかよくわからないという場合は専門家へ相談されることも選択肢です。すべての税理士が相続に詳しいわけではないのでご注意を。

出典

国税庁タックスアンサー「No.4158 配偶者の税額の軽減」

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、宅建マイスター(上級宅建士)、上級相続診断士、西山ライフデザイン代表取締役