不動産の相続、税金対策はどう考える?

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

共有は避けたいので単独で相続する?

母親が亡くなり、実家の不動産を兄弟3人で相続する場合、3等分? でも不動産を共有財産にすると後々もめることが多く、これは避けたほうが良いとも聞きます。ではどうすれば良いのでしょうか。次のような事例で考えてみます。

母が亡くなり(父はすでに他界)相続人は長男・次男・長女の3人

長男は独立して別居 次男と長女は亡くなった母と同居

相続財産は自宅不動産:祖父の代からの土地100坪に古家が建っている

所有期間10年超

相続税評価額6000万円

次男と長女は現在の自宅に住み続けるのではなく、落ち着いたら自宅を売却して、それぞれマンションに引っ越しを希望している

分割割合は3等分で全員が承知しています。不動産を共有にしないとなると、相続した人は、他の相続人に代償金を支払うことになります。

例えば、共有を回避して長男が不動産をすべて相続し、弟妹に代償金を払う方法を選択した場合を考えます。弟と妹はマンションへの引っ越しを希望していますので、実家に固執はありません。

相続税額は120万円

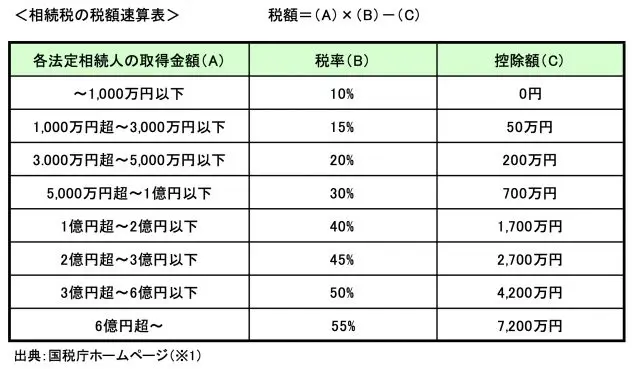

6000-(3000+600×3)=1200 基礎控除額4800を引いた課税遺産総額

1200×1/3=400 各法定相続人の取得金額

400×10%=40 1人あたりの相続税額 3人分合計120万円

(図表1)

不動産の相続には小規模宅地等の特例があります。次男と長女は対象不動産である実家に同居していましたので、2人が相続すると、この特例が使えます。宅地の評価額を8割減額することができ、実家が古家であることを考えると、6000万円の評価額を約8割減らすことが可能です。そうなると基礎控除額4800万円以内に収まりますので、相続税はゼロつまり、かからないことになります。

この特例による節税効果は大きいです。ただし、相続税の申告期限まで自宅に住み続けていることが要件になっていることに注意は必要です。長男は特例が使えませんので、長男が不動産を相続して2人に代償金を払う以外の方法に方針を変更し、別の方法を考えてみます。

相続後、その不動産はどうする?

小規模宅地等の特例を使う分割方法として、(1)3人共有で相続する、(2)次男と長女が不動産を相続し長男に代償金を払う、について考えてみます。ともに相続税は掛かりませんが、自宅を売却する時の税金は違ってきます。自宅不動産を売却した時の譲渡益を9000万円と仮定して比較してみます。

(1)3人で共有財産として相続し、その後売却する場合

9000÷3=3000 1人あたり3000万円の譲渡益です。自宅不動産を売却した時には譲渡所得から最高で3000万円までを控除できる特例があり、次男と長女は各3000万円使えます。

長男の譲渡税は3000×(15%+5%)=600

復興特別所得税3000×15%×2.1%=9.45 合計609万4500円

(図表2)

(2)次男と長女が共有で相続し、長男に代償金を払う場合

上の図表にもあるように、不動産を譲渡した時の税率は「10年超保有の居住用財産」に該当する場合、税率が低く抑えられています。相続により引き継いだ不動産は、所有期間も引き継ぐことになりますので、今回の場合は10年超の要件を満たします。

それぞれの譲渡税は4500-3000=1500

1500×(10%+4%)=210

1500×10%×2.1%=3.15 210+3.15=213.15

2人分で213.15×2=426.3万円です。

次男または長女が単独で相続した場合は3000万円の控除がダブルで使えませんので、節税重視で考えるとこの方法は有利と考えられます。

肝心なのは、相続人同士の調整

事例の条件で3つの分割案の税金についてみてきました。参考までに第1の方法、つまり長男が単独で実家不動産を相続し、その後譲渡した場合の譲渡税は1828万3500円です。相続税と譲渡税の合計を比べると、順番に1948万円、609万円、426万円と大きな差があることが分かります。

(図表3)

(筆者作成)

3人トータルで税金だけを考えると、3番目の方法が節税できていることになります。ですが実際には、長男への代償金を用意できるのか、次男と長女で売却の話し合いがスムーズに運ぶのか等々、一筋縄ではいかないことが多々あります。

3等分でも方法は複数あり、共有財産にすることが必ずしもダメな選択ではないことが分かります。ですが相続は複雑なことも多いので、税理士などの専門家に相談することは必要だと思います。第三者に入ってもらうことで、調整がスムーズに運ぶこともあります。やはり相続は簡単ではないようです。

出典

(※1)国税庁「No.4155 相続税の税率」

(※2)国税庁「土地や建物を売ったとき」

(以上のサイトは、このほか文中の参照・引用にも使用しました)

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士