相続税の計算は難しくない。マスターの仕方教えます。その3

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

相続税総額から各相続人の相続税額を求める

相続税計算の最後の段階(第3段階)は、大きく2つに分かれます。

※相続人や相続財産などの前提条件は「その1」「その2」と同様です。

最初は確定した相続税総額を、相続人ごとの課税価格の取り分をベースに配分して相続税額を求めます。相続税額を各人ごとに配分することを、「案分する」ともいいます。

その次に、相続人ごとの個別の事情を考慮した税額加算や税額控除を行い、最終的な各人の納付税額を求めます。税額加算および税額控除には以下のようなものがあります。

(1)相続税額の2割加算

配偶者および代襲相続人を含む一親等の血族以外に相続した場合は、相続税が2割加算されます。最も多い例は二親等となる孫、兄弟姉妹への相続ですが、孫でも代襲相続人になっている場合は2割加算の対象外となります。

(2)贈与税額控除

第1段階で説明した「相続財産から課税価格を求める」(6)相続開始前3年以内の贈与財産は相続税の対象となりますが、贈与を受けた時点で支払った贈与税はここで控除されます。これは二重課税防止のための条項ということができます。

(3)配偶者の税額軽減

配偶者の相続分が「1億6千万円」、または「法定相続分相当額」のどちらか多い金額までは配偶者に相続税はかかりません。これは、被相続人死亡後の配偶者の生活への配慮から設けられた規定です。

ただし、配偶者の死亡後の二次相続で子へ相続する場合には税額軽減制度はないので、二次相続を考えた上でのメリット・デメリットを含めて適用の是非を検討する必要があります。

(4)未成年者控除

相続人が未成年者のときは、相続税の額から一定の金額を差し引きます。

未成年者控除額=(20歳-相続開始の年齢)×10万円

注)年数の計算時は1年未満の期間を切り上げます。

(5)障害者控除

相続人が85歳未満の障害者の場合、相続税額から一定の金額を控除します。

障害者控除額=(85歳-相続開始の年齢)×10万円

注)年数の計算時は1年未満の期間を切り上げます。

(6)相次相続控除

比較的短期間の間に相続が続いた場合の税負担を軽減するための制度です。今回の相続開始前10年以内に被相続人が相続、遺贈などによって財産を取得し、相続税が課されていた場合には、その被相続人から相続、遺贈などで財産を取得した方の相続税額から一定の金額を控除します。

各相続人の相次相続控除額

=A×(C/(B-A))*×(D/C)×(10-E/10)

*(C/(B-A))が1を超えた場合は、1とする。

A:今回の被相続人が前の相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額ならびに延滞税、利子税および加算税の額は含まれません。

B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得した全ての人の純資産価額の合計額

D:今回の相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨て)

(7)相続税の外国税額控除

国外財産に関して外国で支払った相続税の一部を、日本で支払うことになる相続税から控除できる制度です。

相続税の外国税額控除=以下(1)(2)のいずれか「少ない方」の金額

(1)外国で支払った「相続税に相当する税」

(2)相続税の外国税額控除額

相続税の額×(海外にある財産の額/相続人の相続財産の額)

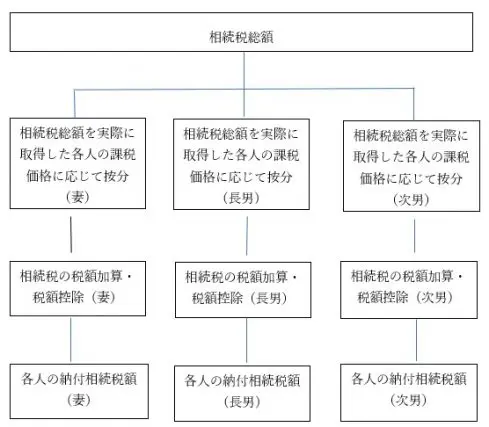

相続税総額から各相続人の相続税額を求めるプロセスは以下のとおりです。

※筆者作成

例題をベースに各相続人の相続税額を求める

前回の「その2」で計算した相続税総額7820万円を、各相続人の課税価格の取り分に応じて案分し、各人の相続税額を確定します。

妻:7820万円×(1億6000万円/3億6000万円)=3476万円

長男:7820万円×(1億1500万/3億6000万円)=2498万円

次男:7820万円×(8500万円/3億6000万円)=1846万円

合計:7820万円

妻:配偶者の税額軽減を適用

配偶者の税額軽減は正味の遺産額で比べます。この場合は、正味の遺産額=課税価格となります。

妻の正味の遺産額:1億6000万円(44)

正味の遺産額合計:3億6000万円(100)

妻の正味の遺産額は1億6000万円以下で、かつ、妻の法定相続分相当額3億6000万円×1/2=1億8000万円以下なので、正味の遺産額の1億6000万円全てが配偶者の税額軽減の対象となります。よって妻の相続税額はゼロです。

各相続人の相続税額は以下のとおりとなります。

妻:ゼロ

長男2498万円

次男:1846万円

合計:4344万円

まとめ

相続税の計算の仕方について、3回にわたって例題を通して説明してきました。今回の例題は初歩的なものですが、相続税の計算の基本をご理解いただけたのではないでしょうか。

相続税の計算は、詳細まで含めるとかなり複雑になりますが、基本自体はそれほど難しくはありません。基本の形を理解すると、遺産の種類、金額、家族関係が決まれば、相続税が大体いくらくらいになるかは計算できるようになると思います。

出典

国税庁 No.4168 相次相続控除

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー