M&Aを活用した相続対策にはどんな効果がある?

近年では多くの中小企業が後継者問題で悩まれる中、その解決策として、さらには相続対策の手段としてM&Aが活用されることも多くなっています。

今回は、相続対策としてのM&Aの有効活用について解説したいと思います。

株式会社オーナーズブレイン 代表取締役

公認会計士・税理士

1970年東京都生まれ。上智大学経済学部卒業後、公認会計士となり、朝日監査法人(現在:あずさ監査法人)で監査実務、及び、M&A,株式上場支援に携わる。

2003年に、独立し、(株)オーナーズブレインを立ち上げ、現在は代表取締役であるとともに、2社の上場会社の役員も兼任する。共著著書に『コーポレート・ガバナンス報告書 分析と実務』2007年4月(共著、中央経済社)』DVD『できるビジネスマンDVD+財務諸表チェックのキモ』 200年7月(創己塾出版)がある。

http://ownersbrain.com/

M&Aを活用した相続対策とは?

一般的に、相続対策で挙げられるのは下記の3つですが、このうちM&Aの活用による相続対策は(2)と(3)です。

(1)遺産分割対策(争族)

(2)納税資金対策(資金確保)

(3)相続税対策(節税)

特に(3)の相続税対策(節税)を行うに当たっては、相続税における非上場株式の評価がポイントになります。

評価の方法には、蓄積された純資産で評価される「純資産価額方式」、類似業種の株価ならびに1株当たりの配当金額、利益金額、簿価純資産価額の3項目について、各値を評価対象と比較した結果を掛け合わせて評価する「類似業種比準価額方式」、会社規模にかかわらず、配当金額から計算される「配当還元方式」の3つがあり、同族支配が及ぶ場合には「純資産価額方式」または「類似業種比準価額方式」で評価します。

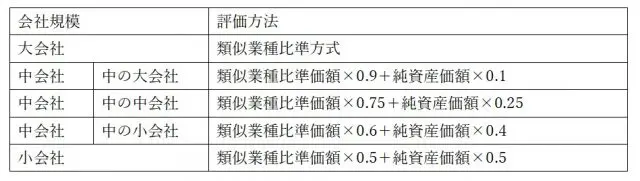

具体的には以下の表にあるように、評価する会社を従業員数、総資産額および取引金額により、大会社、中会社、小会社のいずれかに区分し、会社の規模に応じた区分ごとに「類似業種比準価額方式」もしくは「純資産価額方式」で評価するか、または両方式を併用して評価します。

※筆者作成

非上場株式に対する相続対策としては、(1)類似業種比準価額を引き下げる、(2)純資産価額を引き下げる、という方法があります。

さらに、一般的に社歴が長く、業績が順調に推移している会社は、類似業種比準価額よりも蓄積された純資産で評価される純資産価額の株価が高い場合が多くなることから、(3)小会社から中会社、中会社から大会社へと会社規模が大きくなるほど類似業種比準価額の折衷割合が引き上がるという相続税特有の株式の評価計算のルールを活用することで、自社株の評価額を低く抑えることが考えられます。

具体的には、事業会社オーナーが複数の会社を保有していた場合に以下の対策があります。

(a)合併により会社規模を大きくすることで、類似業種比準価額方式の比率を高める(例:中会社が大会社になる)。

(b)株式交換により株式評価額の低い会社を親会社とし、株式評価額の高い会社を子会社とする。

株式評価額の低い会社と高い会社を所有していた場合、本来、相続税の財産評価を行う上では2社の株式をそれぞれ評価することになりますが、株式評価額の低い会社を親会社にして、株式評価額の高い会社を子会社にすれば、親会社の株式のみを評価することになります。

あるいは、以下の対策も考えられます。

(c)会社分割(例えば製造と卸売に分離)により、会社の利益を分散することで類似業種比準価額の評価を低くする。

しかしながら、利益金額を下げる方法は他にもあるため、この会社分割の方法について最近は行われていないようです。以上の方法により、自社株の評価額を下げることを通じて相続税を下げることが可能となります。

M&Aによる相続対策の効果は?

では、具体的な数字を例に、M&Aを活用した相続対策について検証してみましょう。

1. 事業会社オーナーの相続財産が下記の場合

イ.相続人1人(配偶者死亡、子1人)

ロ.相続財産3億3000万円(自社株2億5000万円、現預金5000万円、不動産3000万円)

ハ.上記「ロ」の相続税1億500万円(※1)

(※1):(相続財産3億3000万円-基礎控除3600万円)×45%-2700万円=1億530万円

【ポイント】

上記のケースでは、相続税1億円超ですが、納税資金は手元の現預金5000万円しかありません。

2. M&Aの対策(納税資金対策)

イ.上記「1.」の事業会社をM&Aで第三者に4億円で売却(手取り3億2000万円・税率20%)

ロ.M&A後の相続財産4億円(現預金3億7000万円、不動産3000万円)

ハ.上記「ロ」の相続税1億4000万円(※2)

(※2):(相続財産4億円-基礎控除3600万円)×50%-4200万円=1億4000万円

【ポイント】

M&A後は、相続税1億4000万円ですが、納税資金は3億7000万円に増えます。

3. 自社株式の評価引下対策(納税資金対策と相続税対策)

イ.上記「1.」のケースで「ロ」の自社株の会社が2社以上ある場合、組織再編により合併、株式交換、会社分割等を実行(M&A)した結果、自社株式評価が1億3000万円になったと仮定。

ロ.再編後の相続財産2億1000万円(自社株式1億3000万円、現預金5000万円、不動産3000万円)

ハ.上記「ロ」の相続税5300万円(※3)

(※3):(相続財産2億1000万円-基礎控除3600万円)×40%-1700万円=5260万円

【ポイント】

再編後は、相続税5300万円ですが、納税資金は5000万+自己資金300万で納税可能。

まとめ

このように、「2.」のケースでは納税資金対策(資金確保)として、「3.」のケースでは相続税対策(節税)にM&Aの活用は大変有効といえます。

執筆者:小泉大輔

株式会社オーナーズブレイン 代表取締役