親名義の土地で住宅ローンを組むには名義変更が必要?かかる税金も解説

まず親の土地を「贈与」として譲ってもらうか、名義は親のままで、親が亡くなったときに「相続」とするかの2つの選択肢があります。どちらを選択するかによって支払う税金の額が変わってきますので、両方の税制度について理解しておく必要があります。

また、住宅ローンを組む際は「名義変更は必要なのか?」といった疑問を持たれる人がいます。そこで本記事では、「贈与税」と「相続税」の税制度や、名義変更の要否について解説していきます。

2級ファイナンシャルプランニング技能士

贈与税と相続税の概要

「贈与税」と「相続税」それぞれの概要や計算方法について解説していきます。

・贈与税の概要

・贈与とはなにか

まず、贈与税の「贈与」とは、個人が財産を無償または負担付きで譲る契約を意味します。

※会社や法人から財産を受け取った場合は贈与ではなく、「所得」になります。

では、どのような財産を親から受け取った場合に贈与となるのか、例を紹介していきます。

・生活費や教育費以外のお金を貰った

・建物や土地、有価証券などの財産を無償、もしくは著しく低い価格で譲ってもらった

・掛け金を負担していない保険の保険金をもらった

上記の例のような贈与があった場合、贈与税が発生します。

・贈与税の計算方法

続いて贈与税の計算方法を解説していきます。

(1)1年間(1月1日から12月31日までの期間)に贈与された財産の価額を合計します。

(2)贈与の総額から贈与税の基礎控除(110万円)を差し引きます。

(3)残った金額に贈与税の税率を乗じて、贈与税額を算出します。

※税率に関しては直系尊属(父母や祖父母など)から贈与を受けた場合の「特例贈与財産用」と、それ以外の人からの贈与を受けた場合の「一般贈与財産用」で異なります。

特例贈与財産用の税率

一般贈与財産用の税率

特例贈与財産用と一般贈与財産用の両方がある場合は、基礎控除を差引いた後、それぞれの割合に応じた金額に税率を乗じます。例えば、特例贈与1500万円と一般贈与1500万円があった場合は、次のような計算になります。

(1)贈与総額:1500円+1500万円-110万円=2890万円

(2)特例贈与税額:2890万円×50%(割合)=1445万円

1445万円×40%(税率)-190万円(控除額)=388万円

(3)一般贈与税額:2890万円×50%(割合)=1445万円

1445万円×45%(税率)-175万円(控除額)=475万2500円

(4)贈与税の総額:388万円+475万2500円=863万2500円

・相続税の概要

相続税は被相続人(亡くなった方)の財産を受け継いだ時に発生します。

・相続税の計算方法

(1)相続財産の価額を合計します。

(2)相続財産の総額から基礎控除を差引きます(3000万円+600×法定相続人の数)

※法定相続人とは民法で定められた被相続人の財産を相続できる人です。具体的には被相続人の「子供」「直系尊属」「兄弟姉妹」などが該当します。

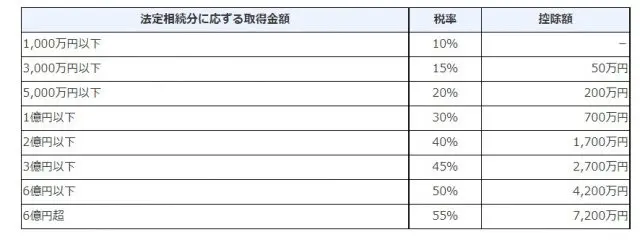

(3)残った金額に相続税の税率を乗じて、相続税額を算出します。

相続税の税率

例えば1億円分の財産を法定相続人3人で相続した場合は、以下のような計算になります。

(1)1億円-(3000万円+600万円×3)=5200万円

(2)5200万円×30%-700万円=860万円(相続税額)

3000万円の土地を比較(贈与と相続の場合)

3000万円の土地を譲ってもらった場合、贈与税と相続税それぞれいくらかかるかを計算したものを表にまとめました。

| 贈与税 | 相続税 | |

|---|---|---|

| 条件 | 特例贈与財産用 | 法定相続人は1人 |

| 計算式 | (3000-110)×45%-265 | 3000-(3000+600×1) |

| 税額 | 1035万5000円 | 0円 |

このように単純に計算して比較すると、贈与税の方が高くなります。ただし、実際に相続となった際は、土地以外の財産も計算に入れる必要があります。

基本的には相続税の方が税額が安くなる場合が多いですが、土地の価格や相続財産の総額などによっては変わってきますので、それぞれ計算して比較することが必要です。

住宅ローンは親名義でも担保提供者として利用できる

土地の名義が親のままだと住宅ローンを組む際に、土地を担保として利用できないと思われるかもしれません。しかし、親を「担保提供者」とすることで土地を担保にすることができます。

似た立場に「連帯保証人」がありますが、担保提供者の場合は担保の提供だけで、返済義務までは負いません。

担保として提供される土地が、既に別のローンなどの融資に担保として利用されている場合は注意が必要です。この場合は土地が担保として利用できない場合があるので注意しましょう。

まとめ

以上、親名義の土地に家を建てる際の税制度や、名義変更の要否についての解説でした。基本的には相続税の方が税金が安くなるため、名義は親のままにしておくことをお勧めします。ただし両方の税額を計算して比較することが必要です。

せっかく親の土地で家を建てられるのに税金で損をするのは勿体無いので、今回解説した内容を参考にしていただけたらと思います。

出典

金融庁 贈与税の計算と税率(暦年課税)No.4408 贈与税の計算と税率(暦年課税)|国税庁 (nta.go.jp)

金融庁 相続税の計算 No.4152 相続税の計算|国税庁 (nta.go.jp)

金融庁 相続税の税率 No.4155 相続税の税率|国税庁 (nta.go.jp)

執筆者:嘉陽宗一郎

2級ファイナンシャルプランニング技能士