相続税の約3割を占める土地。土地の相続税評価は、どんな風に行われている?

また、相続税で大きな割合を占めるのは土地と現預金で、約34.7%を土地、次いで現預金が約33.9%、合わせて約68.5%が土地と現預金(※1)となっています。現預金は、保有している現金、および口座にある金額を確認すればすぐ計算できますが、評価が難しいのは土地です。

さらに、都市部に自宅を保有している方は、自宅の土地の評価だけで3000万円を超える可能性があり、相続税額を算出する際の資産額に影響を与えます。

今回は、その土地の評価について説明したいと思います。

1級ファイナンシャル・プランニング技能士、CFP認定者

土地の評価はどのように行われるのか?

相続税を計算するための土地の評価については、国税庁のホームページに記載があります。

土地は、原則として田、畑、山林、宅地などの地目ごとに区分をして評価します。評価方法には、路線価方式と倍率方式があり、路線価がない場合は、倍率方式により計算します。

路線価方式は、路線価が定められている地域の評価方法です。路線価は毎年7月初旬頃に、国税庁が「財産評価基準書」にて発表しており、路線(道路)に面する標準的な宅地の1平方メートルあたりの価額のことであり、千円単位で表示しています。

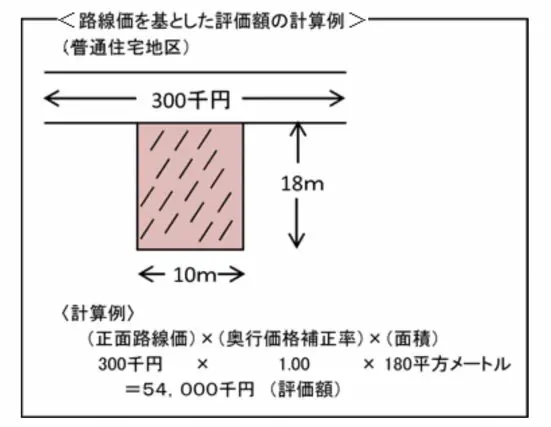

路線価方式における土地の価額は、路線価を該当の土地の形状などに応じた奥行価格補正率等の各種補正率で補正した後に、その土地の面積を乗じて計算します。

具体的な計算方法は図表1のようになります。

【図表1】

(出典:国税庁 No.4602 土地家屋の評価:※2)

上記の計算は、長方形で計算がしやすい事例となっていますが、実際の土地の形はきれいな長方形ではなく、入り口が狭い(間口が狭小)土地や、路線価が2つあるような角地の土地であることもあります。

また、広大な土地などは、この数式で計算すると適正に評価ができないため、別の計算方法があります。土地の状況により計算方法が変わるため、実際の土地の相続財産評価をする場合は、税理士などに相談される方がよいでしょう。

倍率方式は、路線価が定められていない地域の評価方法になります。倍率方式における土地の価額は、その土地の固定資産税評価額に一定の倍率を乗じて計算します。

固定資産税評価額は、固定資産税の基準となる評価額で各市区町村が算定しています。3年に一度見直されて、公示価格の70%の価格となっています。これは、1月1日現在の土地の所有者に、毎年春ごろ通知される固定資産税の通知書で確認できます。

固定資産税評価額の用途は固定資産税の基準とするだけでなく、登録免許税、都市計画税、不動産取得税の算出にも使われています。

路線価図と評価倍率表、そしてそれぞれの見方は、国税庁のホームページ(※3)で閲覧できますが、見慣れないと計算はなかなか難しいかもしれません。

なお、家屋は固定資産税評価額に1.0を乗じて計算するため、評価額は固定資産税評価額と同じになります。これも1月1日現在の所有者に通知される固定資産税の通知書で確認できます。

土地評価の軽減とは

土地については、相続時の負担を軽減するための「小規模宅地等の特例」があります。これは、残された家族が生活の基盤を維持するために設けられた特例で、ある一定の面積まで土地の評価を減額できます。

被相続人(亡くなった人)または被相続人の同一生計親族が住んでいた宅地等について、相続または遺贈により財産を得た親族は、一定の要件を満たすことで、その宅地等のうち330平方メートルまでの部分について、評価額を80%下げることが可能です。

配偶者がその宅地等を取得した場合には条件はありませんが、それ以外の方が利用するには条件があります。

配偶者以外で、取得した親族が被相続人と同居している場合は、申告期限まで継続してその宅地等を所有して、かつ、その建物に住み続けることなどが条件で、特例を適用できます。

取得した親族が被相続人と同居していない場合は、「相続開始前の3年以内に、その親族やその親族のなかにおける配偶者・三親等以内の、親族や同族会社などが所有する家屋(相続開始の直前に被相続人が住んでいた家屋を除く)に住んだことがないこと」「相続時にその親族が住んでいる家屋を過去に所有していないこと」「申告期限まで引き続きその宅地等を所有していること」の条件を満たす必要があります。

ここに記載した以外にも軽減措置や土地の評価方法があり、土地の評価は複雑で分かりにくいため、先に記載したように、税理士などに相談されるのがベストだと思います。

しかし、こんな制度があるという知識だけでも、万が一のときに役立つのではないでしょうか。

出典

(※1)国税庁 令和2年分 相続税の申告事績の概要 令和3年12月

(※2)国税庁 タックスアンサー(よくある税の質問)より No.4602 土地家屋の評価

(※3)国税庁 財産評価基準書 路線価図・評価倍率表

執筆者:高畑智子

1級ファイナンシャル・プランニング技能士、CFP認定者