定年前から検討してほしい「相続税対策」

人はいずれ死を迎えます。そうすると多くの場合、相続税の問題が発生することになります。ただ、相続の発生は予測できない点が難しいところです。つまり、相続税対策は早く始めるほど有利になる可能性が高くなるといえるのです。

本記事では、定年前から相続税対策を行った方が良い理由と、具体的な対策方法について解説します。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

相続税がかかるのは基礎控除額を超える人

相続税がかかるのは、相続財産が相続税の基礎控除額を超える人です。

相続税の基礎控除額=3000万円+600万円×法定相続人の数

例えば、父が死亡し、相続人が母子2人の場合、相続税の基礎控除額は4200万円(3000万円+600万円×2人)になります。

この場合、相続財産が5000万円だった場合には、4200万円を差し引いた800万円に対して相続税がかかることになります。反対に、相続財産が4000万円であれば相続税はかかりません。

平成27年相続税大改正によって相続税がかかる人は増加

ひと昔前の相続税は、死亡した人の4%程度(課税割合)にしかかからない税金であり、富裕層に関係のある税金として知られていました。それは、相続税の基礎控除額が現在よりも大きかったことが関係しています。

相続税の基礎控除額=5000万円+1000万円×法定相続人の数

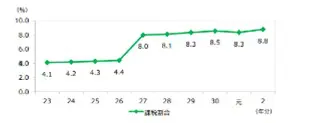

自分に相続税は関係ないと思っている人は、この時代の感覚があるのではないでしょうか。しかし、平成27年に相続税の大改正が行われ、基礎控除額は現在の金額に引き下げられました。これにより、相続税の課税割合は8%台に倍増しています。

図表1 相続税の課税割合の推移

国税庁 令和2年分相続税の申告事績の概要

相続財産が同じでも、平成26年までの死亡であれば相続税がかからなかった人でも、平成27年以降は相続税がかかるケースがあるのです。現在の相続人1人の場合の基礎控除額は3600万円であることから、都心など地価の高いエリアに自宅があるだけで、相続財産が3600万円を超えてしまう可能性がある点に注意しなければなりません。

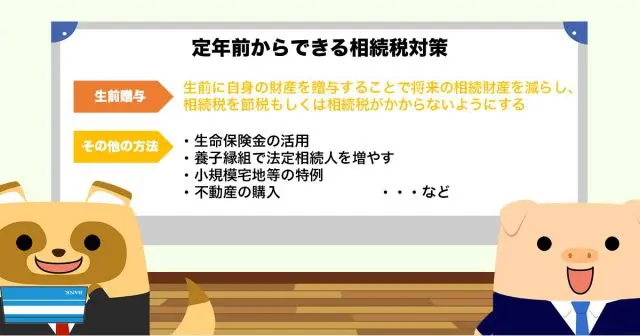

定年前からできる相続税対策

相続税対策の方法は十人十色、万人に当てはまるものはありません。それぞれの家族や資産の状況によって異なるため、実行する際には税理士への相談をおすすめします。

生前贈与

生前贈与は代表的な相続税対策方法の一つです。生前に自身の財産を贈与することで将来の相続財産を減らし、相続税を節税もしくは相続税がかからないようにします。

その他の方法

生前贈与の他にも次のような方法があります。

●生命保険金の活用

●養子縁組で法定相続人を増やす

●小規模宅地等の特例

●不動産の購入

など

まとめ

相続税対策は一朝一夕でできるものではありません。時間がかかるということを念頭に、定年前から計画的に進めることをおすすめします。相続税対策は、自身に相続税がかかるかどうかを計算することからスタートです。不安な場合には税理士に相談しましょう。

出典

国税庁 No.4152 相続税の計算

国税庁 令和2年分相続税の申告事績の概要

執筆者:FINANCIAL FIELD編集部